残価設定ローンとは?仕組みやメリット・デメリットをわかりやすく解説

更新日:2024.12.06

残価設定ローンは、新車購入時の選択肢のひとつとして多くの方々に選ばれています。なぜなら、月々の返済額を抑えることができるという大きなメリットがあるからです。しかし、その仕組みやデメリットをしっかりと理解せずに契約すると、後で予期せぬトラブルが起きてしまう可能性も。

そこで、残価設定ローンの基本的な仕組みやメリット・デメリット、通常のカーローンとの違いをわかりやすく解説します。また、よりお得に新車を持てる方法も見ていきましょう。

初期費用0円!残価設定ローンより手軽に新車を持てる方法を見る

【この記事のポイント】

✔残価設定ローンとは、車の残価を返済の最終回に据え置き月々の返済額を抑える仕組みのローン

✔残価設定ローンは、車の返却時や乗換え時に原状回復や残価精算が必要な場合も

✔金利なし、頭金なし、残価精算なしで手軽に新車を持てる方法がある

- 残価設定ローンとは

- 残価設定ローンのメリットとは

- 残価設定ローンのデメリットとは

- 残価設定ローンが向いている方・向いていない方

- 残価設定ローンと通常のカーローン、どちらがお得かシミュレーション

- 残価設定ローンを利用する際の注意点

- 頭金不要!金利を気にせず月々払いで新車に乗る方法

- 残価精算なしで安心!コスパ良くマイカーを持てるサービスとは

- 残価設定ローンの仕組みを知って、車の最適な持ち方を検討しよう

残価設定ローンとは

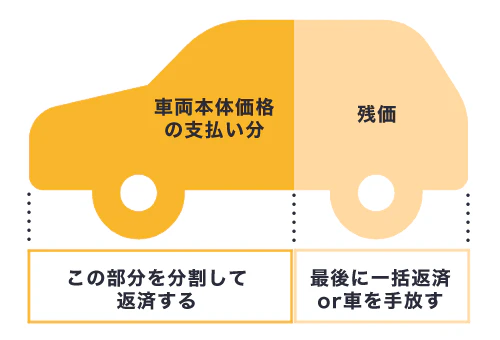

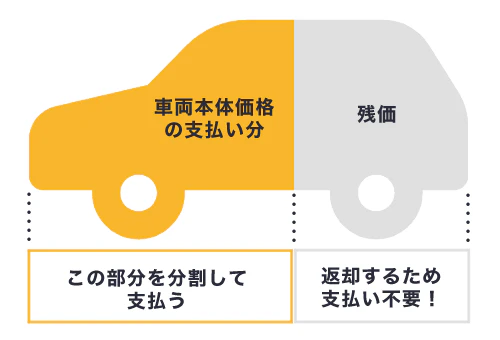

残価設定ローンとは、契約時に設定した「残価」をローン最終回の返済に据え置き、残価を除いた残りの金額を契約月数で割って返済するローンです。残価設定ローンの仕組みや通常のカーローンとの違いについて、詳しく見ていきましょう。

残価設定ローンの仕組み

残価設定ローンでは、契約時に返済期間に応じた「残価」を設定します。残価とは、ローン契約満了時における車の想定下取り価格のことです。残価を差し引いた残りの金額を、契約月数で割って返済していくのが残価設定ローンの仕組みです。

差し引かれた残価は最終回の返済に据え置かれるだけで、借入額を減らせるわけではありません。また、残価設定ローンでは、残価を設定しない通常のカーローンとは異なり、車の下取り価格を担保する必要があります。そのため、通常のカーローンと違い、走行距離やカスタマイズなどが契約上制限されていることが多いのが特徴です。

なお、残価設定ローンでは残価を含めた借入額がローン審査の対象となり、残価分にも利息が発生することを覚えておきましょう。

残価設定ローンの審査は甘い?

結論からいうと、残価設定ローンのほうが通常のカーローンよりも審査に通りやすいということはありません。なぜなら、残価を据え置くとしても、審査対象となる借入額は残価も含めた総額だからです。

しかし、残価設定ローンでは車を担保にするため、無担保のカーローンと比べると、審査のハードルは低いといえるでしょう。

また、一般的にカーローンの審査では、年収に占める年間の総返済額の割合である「返済負担率」がチェックされ、30~35%程度までが目安とされています。残価設定ローンは、ほかのカーローンと比べて月々の返済額を抑えられる分、返済負担率を下げやすいので、返済能力があると判断される可能性はあります。

残価設定ローンは中途解約できる?

残価設定ローンも、通常のローンと同様に中途解約が可能です。残価設定ローンを中途解約する場合は、下記3つのいずれかの方法を選択します。

・一括返済する

返済の最終回に据え置いた残価を含む、すべての残債を一括返済します。一括返済すると車が自分のものになり、所有権も得られます。一括返済を選択することで、追加の金利負担を抑えることができますが、一度に大きな金額を支払う必要があります。

・早期に下取りに出す

返済期間の途中で、ローンを組んだディーラーなどに車を下取りに出すことで、下取り価格を残債の返済に充てる方法です。この方法を選択する場合、下取り価格と残債の差額に注意が必要です。下取り価格が残債を上回る場合は問題ありませんが、下回る場合は差額を追加で支払う必要があります。

・車を売却して残債を支払う

ディーラーなど、ローンの借入先とは別の業者に車を売却して、残債を支払う方法です。ローン返済途中の車を売却するためには、車の所有権を得なければなりません。そのため、一般的には、買取業者に残債を立て替えてもらったうえでローンを完済し、車を売却して得たお金で残債を支払います。

ただし、売却額が残債を下回る場合は、差額を支払わなければなりません。

残価設定ローンの契約満了時の選択肢3つ

残価設定ローンでは、契約満了時の車の取扱いについて、下記の3つから選択する必要があります。

下取り

契約満了時に車を下取りに出す場合、残価は支払う必要がなくなります。残価は契約時に固定され、市場の影響を受けないので、基本的に残価精算をする必要はありません。

ただし、残価が保証されるのは事故による損傷がない、走行距離制限を守っている、といった一定の条件を満たす場合となるため、車の取扱いには注意が必要です。

乗換え

乗換えを選択した場合、車を販売店やディーラーに返却して、新しい車でローン契約を結びます。乗り換える車は、残価設定ローンで購入しても、ほかの方法で買っても問題ありません。

買取り

車に乗り続けたい場合、買取りを選択します。最終回に据え置いた残価を支払えば車は自分のものになります。残価の支払方法は「現金一括払いする」か、「再ローン契約を組む」かのいずれかです。

より手軽に新車を持てる方法とは?

ローンを組まなくても、初期費用0円、月々10,000円台から手軽に新車を持てる方法が今人気です。

金利なし、頭金・ボーナス払いなし、残価精算なし。まとまった出費を避けて好きな新車に乗れます。詳しくは下のバナーからチェックしてみましょう。

残価設定ローンのメリットとは

通常のカーローンとは仕組みが異なる残価設定ローンには、どのようなメリット・デメリットがあるのでしょうか。賢く利用するためにも、メリット・デメリット両方を事前にしっかりと理解しておきたいものです。

以下では、残価設定ローンのメリットについてわかりやすく解説します。

月々の返済額を抑えられる

残価設定ローンでは残価を最終回に据え置く分、通常のカーローンよりも月々の返済額を抑えられます。例えば、新車の価格を300万円として、3年の残価設定ローンを組んだ場合、3年後の残価を100万円と仮定すると3年間で返済するのは200万円だけ。ただし、借入額全体への利息も加わるため、実際の返済額は少し高くなります。

しかし、車両本体価格全額を分割返済する通常のカーローンと比べると、毎月の返済額が軽減されるため、ほかの生活費や趣味に使えるお金が増えるなど、経済的なゆとりを持つことができます。

設定残価が契約期間終了まで変動しない

残価設定ローンで設定した残価は、契約期間終了まで変動しないのが一般的です。基本的には、最終回の返済額が市場価格の変化によって変わる心配がありません。ただし、一定の条件を満たさなかったときなど、残価が保証されない場合もあります。残価設定ローンを組むときは契約内容をよく確認することが大切です。

短期間で新しい車に乗り換えやすい

契約期間満了時に乗換えを選択できる残価設定ローンは、車を自分で売却したり廃車にしたりする手間をかけずに、短期間で新しい車に乗り換えることができます。数年ごとに新車に乗りたい方や、数年以内にライフステージの変化による乗換えが必要となる方にとって重宝するサービスでしょう。

カーリースにも残価設定があり、高残価で乗れるものがあります。「カルモ スリー」は、車を買うよりお得に新車ライフを満喫できる新しいかたちの3年限定カーリースです。

初期費用やボーナス払いは不要で、自動車税もコミコミ。契約期間は3年のみのため、車検も不要で、ライフプランに合わせて車を乗り換えやすいでしょう。

オンラインで簡単に申し込めて、日本全国どこへでも納車可能なカルモ スリー、さっそく検討してみては?

残価設定ローンのデメリットとは

月々の返済負担を減らせるなど、メリットが豊富な残価設定ローンですが、利用時にはデメリットも把握することが大切です。契約後に、「結局損している気がする」「通常のカーローンにしておけばよかった」とならないよう、デメリットもしっかりとチェックしておきましょう。

下取り時や乗換え時は原状回復が必要

残価設定ローンでは、最終回の返済で車の下取りや乗換えを選択すると、原状回復が必要です。カスタマイズやドレスアップなど、原状復帰が不可となるような改造はできません。また、使用中に生じた車の傷や汚れなどは修復する必要があります。高額な修理費用が発生するケースもあるため、日頃の運転に注意が必要でしょう。

車の状態によっては残価精算が必要

下取りに出す際の車の状態によっては、残価との差額精算が発生します。特に、車に傷をつけたり、事故を起こしたり、走行距離制限を超過した場合は、契約時に据え置いた残価と実際の下取り価格に差が生じるため、差額を請求される可能性が高いでしょう。

走行距離の超過料金は、ディーラーごとに細かく決められているケースもあります。残価の保証条件をしっかり確認しておくことをおすすめします。

総返済額が高くなる可能性がある

残価設定ローンは、月々の返済額を抑えることができる半面、長期的に見ると総返済額が高くなる可能性があります。例えば、5年間のローン契約で、毎月の返済額が少ない、つまり元金の減りが遅いため、支払う利息が多くなってしまうことも。また、残価設定ローンの契約満了時に買取りを選択して再度ローン契約を結ぶと、金利が高く設定されるケースもあります。

このように、短期的なメリットだけでなく、長期的なコストが高くなるリスクにも目を向けて、総返済額をシミュレーションして検討しましょう。

廃車になった場合、一括返済となる可能性がある

残価設定ローンでは、契約満了時に車を下取りに出すか、残価を支払うことを前提として契約を結びます。そのため、車が全損などで下取りに出せない状態になると、一般的には残債を一括返済しなければなりません。万が一全損した場合に備えて、資金の工面に不安がある方は車両保険付きの自動車保険(任意保険)に加入しておくと安心です。

再度ローン契約を結ぶ場合、改めて審査を受ける必要がある

残価設定ローンの契約終了時、車に乗り続けるために再度ローン契約を結ぶ際は、改めて審査を受ける必要があります。ローン返済中に滞納があったり、別のローンで多額の借入金を返済していたりすると、審査に通過できない場合もあります。

ずっと定額で安心して車を持てる!

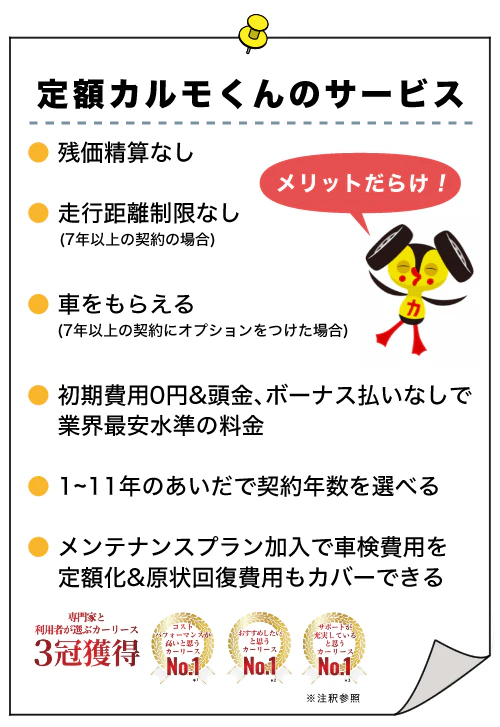

初期費用0円で新車を持てる「おトクにマイカー 定額カルモくん」は、維持費コミコミでも月々10,000円台から、最後までずっと定額など、メリットだらけで大人気のサービスです。お得に利用できるかどうか、まずは下の「お試し審査」を気軽に試してみましょう。

残価設定ローンが向いている方・向いていない方

〈残価設定ローンが向いている方・向いていない方の特徴〉

| 向いている方 | 向いていない方 |

|---|---|

| ・数年以内にライフスタイルや家族構成が変わる予定がある ・常に最新モデルの車に乗りたい ・当面は月々の返済額を抑えたい |

・同じ車に長く乗りたい ・車の使用頻度が高く、長距離運転する機会も多い |

残価設定ローンのメリットとデメリットを踏まえると、向いているかどうかは利用者の状況や車の乗り方によって変わるでしょう。残価設定ローンの利用が向いている方・向いていない方については、上の表のようにまとめられます。

以下では、実際に残価設定ローンで新車を購入した方の口コミを基に、残価設定ローンがどのような方に向いているのか、具体的に見ていきましょう。

Aさん(50代・埼玉県在住)

Bさん(50代・愛知県在住)

月々の支払いを抑えることができる点に魅力を感じて、残価設定ローンでトヨタ「ハリアー」を購入しました。カスタマイズはできませんが、ディーラーでメンテナンスなどを任せられるのは安心です。最終的には下取りに出すつもりですが、残価精算が心配なので念のためお金を用意しています。

Cさん(50代・東京都在住)

残価設定ローンは、下取り額が固定されているのがいいですね。頭金が少なく済んだのもよかったです。走行距離の制限はありますが、そこまで乗らないのでそれほどデメリットには感じませんでした。3年で乗り換えようと思っていますが、一応最後の支払いに備えて貯金しています。

このように、「数年で最新モデルの車に乗り換えたい」「できるだけ月々の返済額を抑えたい」といった方は、残価設定ローンのメリットを活かしながら車に乗ることができ、向いているといえるでしょう。

一方、残価設定ローンで車を購入して後悔している方も。以下で口コミをご紹介します。

Dさん(20代・千葉県在住)

月々の返済額を安く抑えたかったので、残価設定ローンでトヨタのミニバンを購入しました。でも、利息の総額が思ったよりも大きくて後悔。最終的に、貯金を崩して残価を支払って自分の車にしました。

Eさん(50代・神奈川県在住)

頭金をあまり準備できなかったので、ディーラーで残価設定ローンをすすめられました。月々の支払いが少ないのがいいなと思ってトヨタ「プリウス」を買いましたが、元金が減らず、利息が負担になっているので後悔しています。最終的には、貯金をおろして残価を支払い、自分の車にするつもりです。

Fさん(30代・北海道在住)

一括払いができるほどの現金が手元になく、次々といろいろな車に乗り換えたいと思って残価設定ローンを利用しました。車が好きなので、後付けのパーツだけでなく加工していじり倒したいのですが、それができない点は後悔しています。長く乗るつもりはなく、最後は乗り換える予定です。

このように、同じ車に長く大切に乗りたい方、乗換えの予定がない方は、残価設定ローンより銀行のカーローンを検討するのが賢明です。残価設定ローンで買取りを選択するより、最初から銀行のカーローンを選択するほうが総返済額を抑えられる可能性が高いからです。

また、残価設定ローンは「車を自由に使いたい」という方にも不向きです。長距離運転を頻繁にする方、カスタマイズを楽しみたい方は慎重に検討したほうがいいでしょう。

残価設定ローンと通常のカーローン、どちらがお得かシミュレーション

残価設定ローンでは、実際に月々いくら返済するのか、総返済額はいくらになるのか気になるのではないでしょうか。

以下では、人気車種のトヨタ「ヤリスクロス」(G/ガソリン 1.5L・2WD/車両本体価格:202万円)を例に、残価設定ローンの月々の返済額と総返済額を、ディーラーローンや銀行のカーローンと比較してシミュレーションしてみましょう。

〈3年返済の場合の比較シミュレーション〉

| 残価設定ローン 実質年率6.8% |

ディーラーローン 実質年率8.8% |

銀行のカーローン 金利2.0%と仮定 |

|

|---|---|---|---|

| 初期費用 ・各種税金 ・自賠責保険料 ・販売諸費用 |

19万2,270円 |

||

| 月々の返済額 | 36,700円 初回:38,143円 |

64,000円 初回:65,711円 |

57,858円 |

| 最終回の返済額 | 105万400円 | - | - |

| 総利息額 | 31万6,343円 | 28万5,711円 | 62,888円 |

| 総返済額 | 147万8,213円 ※最終回分を合わせると 252万8,613円 |

279万7,981円 | 227万5,158円 |

*2023年9月12日時点の情報を基に、残価設定ローンとディーラーローンはトヨタモビリティ東京公式サイト、銀行のカーローンは定額カルモくんオリジナルシミュレーターにて、頭金・ボーナス払いなしで算出しています

〈5年返済の場合の比較シミュレーション〉

| 残価設定ローン 実質年率6.8% |

ディーラーローン 実質年率8.8% |

銀行のカーローン 金利2.0%と仮定 |

|

|---|---|---|---|

| 初期費用 ・各種税金 ・自賠責保険料 ・販売諸費用 |

19万2,270円 |

||

| 月々の返済額 | 29,700円 初回:32,253円 |

41,700円 初回:43,862円 |

35,406円 |

| 最終回の返済額 | 74万7,400円 | - | - |

| 総利息額 | 48万2,253円 | 48万4,162円 | 10万4,365円 |

| 総返済額 | 194万7,123円 ※最終回分を合わせると 269万4,523円 |

269万6,432円 | 231万6,635円 |

*2023年9月12日時点の情報を基に、残価設定ローンとディーラーローンはトヨタモビリティ東京公式サイト、銀行のカーローンは定額カルモくんオリジナルシミュレーターにて、頭金・ボーナス払いなしで算出しています

このように、カーローンの種類によって総返済額が異なります。その際、大きく影響するのが金利です。金利相場は、銀行のカーローンが1~4%程度、ディーラーローンが4~9%程度、残価設定ローンが3~6%程度。残価設定ローンは、ディーラーローンの中でも金利相場が低い傾向があります。

3つのカーローンの中で、利息の額や総返済額を最も抑えられるのは、銀行のカーローンですが、月々の返済額が安いのは残価設定ローンです。残価設定ローンの月々の返済額は、5年の60回払いの場合、通常のディーラーローンよりも10,000円以上、3年の36回払いの場合は30,000円近く安くなります。とはいえ、同じ車に乗り続けるためには、最終回の支払いの負担が大きいので、どのカーローンが自分に合うかは慎重に検討しましょう。

残価設定ローンを利用する際の注意点

残価設定ローンは、多くのメリットがある一方で、利用する際にはいくつかの注意点があります。これらの注意点を理解し、適切に対応することで、後悔なく車を購入できるでしょう。以下では、残価設定ローンのおもな注意点について詳しく解説します。

契約年数が限定的

残価設定ローンの契約年数は、3年・5年など短めで限定的であるケースが多いため、ライフプランに合わせにくいというデメリットがあります。例えば、長期間かけて返済しながら同じ車に乗り続けたいと考えている方には、このタイプのローンは適していないでしょう。

もし、契約満了後も乗り続けたい場合、車の残価を一括で支払うか、新たなローンを組む必要が出てきます。再度ローンを組むとなると、その都度審査を受ける必要があり、また、金利や条件が変わる可能性も考慮しなければなりません。このような点から、残価設定ローンは短期間で車を乗り換えたい方や、最新の車に乗りたいという希望を持つ方に向いているといえるでしょう。

初期費用や維持費としてまとまった費用がかかる

残価設定ローンを利用する際、初期費用や維持費として予想以上の費用がかかることがあります。具体的には、契約時に支払う手数料や登録に関する諸費用、さらには2年に1回の車検費用や定期的なメンテナンス費用などが考えられます。

また、契約期間中の自動車保険(任意保険)料も維持費として考慮する必要があります。これらの費用は、契約を結ぶ前にディーラーや金融機関などから詳しく情報を収集し、ローンの返済計画と併せて検討しておくことで、後々のトラブルや予期せぬ出費を防げます。

残価精算に備えておく必要がある

残価設定ローンで同じ車に乗り続ける場合は、契約時に設定した残価について、契約満了時に一括で支払うか、再びローンを組む必要があります。また、この残価を支払わずに車を下取りに出す場合、車の状態によっては残価との差額を請求される可能性があります。そのため、最終回の支払いや残価精算に契約時から備えておくことが求められます。

具体的には、月々の返済額が安い分積み立てておく、車のメンテナンスを定期的に行う、事故を避けるための運転を心掛けるといった対策が考えられます。

頭金不要!金利を気にせず月々払いで新車に乗る方法

月々の支払いで車に乗れる残価設定ローンは魅力的ですが、金利によっては総利息額が膨れる点が難点です。頭金を準備すれば利息負担を抑えられますが、手元に十分な資金がない方もいるでしょう。

「残価設定ローンで月々の返済負担を軽くしたいけれど利息が気になる」という方におすすめなのが、「カーリース」という選択肢です。カーリースは、毎月定額料金を支払ってリース会社の用意した新車に乗れる車のサブスクリプションサービスです。

カーリースにも残価設定の仕組みがありますが、残価設定ローンは残価が返済最終回まで据え置かれるのに対し、カーリースでは車両本体価格から残価が差し引かれます。つまり、車両本体価格が安くなるのです。カーリースであれば金利や頭金を気にせず車に乗れます。以下では、カーリースの特徴をご紹介しましょう。

頭金が不要

カーリースは一般的に、頭金なしで利用できます。定額の月額料金には、車を乗り始めるときにかかる各種税金や自賠責保険料、登録諸費用なども含まれており、初期費用として別途まとまった金額を用意する必要がありません。そのため、手元に十分な資金がない方でも、スムーズにカーライフをスタートできます。

金利がかからない

カーリースは残価設定ローンをはじめとしたカーローンと異なり、金利がかかりません。残価設定ローンは、据え置いた残価にも金利がかかるので、利息の負担が大きくなりやすいといったデメリットがあります。一方カーリースなら、経済状況などにより利息が膨れる心配もなく、一定の月額料金で好きな車を選んで乗れます。

月額料金には、車両本体価格や各種税金、自賠責保険料や購入時にかかる諸費用など、車に乗るために必要な費用が含まれるため、家計管理が楽ちんです。

カーローンより審査に通りやすい可能性がある

カーリースは金銭の貸付けではないので、カーローンよりも審査に通りやすいといわれています。実際、カーローンの審査に落ちたがカーリースは利用できたというケースもあります。また、多くのカーリースは、オンラインから気軽に審査に申し込めるので、審査のハードルが低いのもうれしいメリットです。

月額料金に維持費も組み込める

カーローンを利用する場合は、毎月の返済とは別に、定期的に受ける車検の代金やメンテナンス費用などの維持費を支払わなければなりません。一方カーリースでは、維持費も月額料金に組み込んで定額化できるプランを用意している会社が多くあります。車検代やメンテナンス費用も含めて車関連の費用を一本化できれば、家計の見通しも立てやすいでしょう。

残価精算なしで安心!コスパ良くマイカーを持てるサービスとは

金利や維持費、残価精算などを気にせず、お得に好きな新車を持てる「おトクにマイカー 定額カルモくん」は、コスパが良いと多くの方に評価され、サービス開始から申込者数25万人を突破した人気のカーリースです*¹*²*³。

業界最安水準*⁴の月々10,000円台から維持費込みで利用でき、プランによっては走行距離制限もなく、カスタマイズも楽しめることから、購入とカーリースのいいとこ取りができると評判です。実際に利用している方の口コミをご紹介しましょう。

Mさん(トヨタ「ルーミー」9年契約)

帰省や仕事で車が必要になったんです。都内の狭い道や維持費を考慮すると軽自動車がいいけれど、軽自動車での長時間のドライブは疲れるし、見た目のかっこよさも妥協したくなかったんです。それで、好みや条件に合った車にお得に乗れる定額カルモくんを選びました。20代の下積み期間でも、かっこいい車に乗れるのはうれしいですね。

Sさん(ホンダ「N BOX」11年契約)

定額カルモくんを利用して、月額料金だけで定期的にお知らせが来て点検や消耗品の交換をお任せできるのがすごく助かっています。ローン購入と同じくらいの月々の支払いで、ボーナス払いもなくて、僕からすれば携帯代とか家賃とかと同じ感覚です。それにサポートもついているわけで、車に頓着のない僕にはありがたいサービスです。

まとまった出費がなくてもマイカーを持てる定額カルモくんなら、車の乗り始めも維持もラクラクです。残価設定ローンとどちらがお得か検討するためにも、まずは下の「お試し審査」を試してみませんか。5分程度の入力で完了し、結果は最短当日(通常翌営業日)にわかります。後から車はじっくり選べるので、お気軽にどうぞ。

*¹*²*³ 【出典】調査方法:インターネット調査■調査期間:2022年12月15日(木)~12月19日(月)■調査概要:「カーリース」10サイトを対象にしたサイト比較イメージ調査■調査対象:男女、18-69 歳、全国、*¹ファイナンシャルプランナー107s、*²カーリース利用経験者 231s、*³カーディーラー勤務者100s■調査実施:株式会社ドゥ・ハウス■比較対象企業:「カーリース」でのGoogle検索 検索上位10社(2022年12月13日15時時点) ※個人向けカーリースのみ ※記事、広告、まとめサイトを除く

*⁴ 文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

残価設定ローンの仕組みを知って、車の最適な持ち方を検討しよう

月々の返済負担を抑えられる残価設定ローンは、一見お得に思えますが、金利や走行距離制限などのデメリットがあるのは確かです。ライフプランや車の乗り方によって向き不向きが変わるので、慎重に検討する必要があるでしょう。

月々の負担を抑え、かつ金利を気にせずお得に車に乗りたい場合にはカーリースがおすすめです。定額カルモくんなら残価精算不要で、プランによっては制限なく自由に車に乗れて、カーリースとカーローンのいいとこ取りができます。まずは下のバナーから気軽に「お試し審査」を試してみましょう。

※この記事は2023年9月1日時点の情報で制作しています

よくある質問

- Q1残価設定ローンとは?

A:残価設定ローンとは、車の残価を返済の最終回に据え置いて、残価を差し引いた残りの金額を、契約月数で割って返済するカーローンです。契約満了時には、下取り・乗換え・買取りのいずれかから、車の取扱方法を選択します。

- Q2残価設定ローンのメリットとデメリットは?

A:残価設定ローンのメリットは、月々の返済額を抑えられることと、短期間で新しい車に乗り換えやすいことです。一方で、契約満了時に原状回復や残価精算が必要なこと、契約満了後も乗り続けるには総返済額が高くなる場合があることなど、デメリットもあります。

- Q3残価や金利を気にせず費用負担を抑えて新車に乗る方法は?

A:毎月一定の月額料金で新車に乗れるカーリースは、金利の概念がないため利息が発生しません。また、頭金や初期費用もなしで利用できるため、手元に十分な資金がない方でもスムーズにカーライフをスタートできます。

残価設定ローンを利用して、トヨタ「アルファード」を購入しました。3年で飽きる前に新しい車に乗り換えられて、常に新車に乗れるうえ、月々の負担も少ないのがとてもいいと思っています。金利は7%くらいでした。3年経ったら乗り換えるので、自分の車として長く乗ることは考えていません。