任意整理中でもカーローン審査に通った方法とは?車を持てた体験談を基に解説

執筆者・監修者

伊藤 真二ファイナンシャルプランナー/編集長

更新日:2026.02.13

任意整理中や任意整理直後の方はカーローン審査で不利になるといわれています。しかし、中には審査に通ったという例もあります。どうしても車が必要な方は、このようなケースも参考にしたいところです。

そこで、どのような場合なら任意整理中でもカーローン審査に通る可能性があるのかを、実際に審査を通過した方の体験談や審査で照会される信用情報、審査に通りやすくするポイントとともに解説します。

また、カーローンを組まなくても月々払いでお得に車に乗れる方法も見ていきましょう。

ローンに落ちた方も多数利用中のサービスで車を手に入れませんか?

【この記事のポイント】

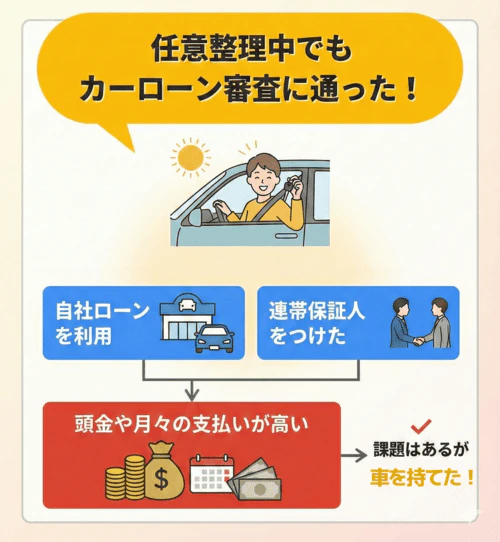

✔ 任意整理中にカーローン審査に通ることは難しいが、自社ローンで通った例はある

✔ 任意整理中でも借入れの完済や保証人を立てることによってカーローンを組める場合がある

✔ カーローンを組まなくても月々10,000円台から新車に乗れる方法がある

目次

任意整理中でもカーローン審査に通った方はいるの?

任意整理中にカーローン審査に通るのは難しいといわれていますが、実際はどうなのでしょうか。まず結論からお伝えすると、審査に通ることは難しいものの、通った例はあります。

以下で、実際に任意整理中にカーローン審査に通った方々の体験談*をご紹介しましょう。

60代女性(神奈川県在住)

20代男性(福島県在住)

仕事で車が必要になり、任意整理中でしたが自社ローンに申し込みました。家族を連帯保証人として立て、数十万円の車を12回の分割払いで購入できました。特別な対策はしていませんが、信用情報の照会がなかったから任意整理中でも利用できたのだと思います。月々の支払いはきついですが、車があることで仕事の選択肢が広がり、通勤や業務での移動が便利になりました。

50代女性(大阪府在住)

親や子供の送迎に車が必要になり、任意整理中に自社ローンに申し込みました。親に連帯保証人をお願いして、有り金を集めて頭金200万円を用意し、月々50,000円程度を12回払いということで審査に通りました。もう少し安い車にすれば良かったと思う面もありますが、お気に入りの車に乗れて、家族の送迎も快適にできるようになり満足しています。

このように、任意整理中でも審査に通過してカーライフを実現できた方は、自社ローンを利用し、連帯保証人を立てていることがわかります。

しかし、自社ローンであればどのような方も必ず審査に通るというわけではありません。また、自社ローンを利用する際には注意したいポイントもあります。

ほかのカーローンはなぜ任意整理中に審査通過が難しいのか、自社ローンはほかのカーローンとどう異なるのか、次項で詳しく見ていきましょう。

ローンを組まずに車を持つ方法も!

頭金0円、月々10,000円台から車を持てる「カーリースカルモくん」は、カーローンの審査に落ちた方も多数利用実績があり、累計申込者数は30万人以上と大人気。車を持つための選択肢を広げられるか、まずは下の「お試し審査」で気軽に確かめてみましょう。

* チャット調査ツール「Sprint」にて、「任意整理中にカーローン審査に通った経験のある方」を対象として行ったインターネット調査を基に、カルモマガジン編集部がまとめています

あなたにおすすめの記事はこちら

月々払いのおすすめサービスランキング

任意整理中でも審査に通るローンとは?

前項でご紹介したように、任意整理中でもカーローン審査に通った方はいます。体験談を見ると、多くの方が自社ローンを利用し、連帯保証人を立てることで審査に通過していました。では、ほかのローンでは審査通過が難しいのでしょうか。

カーローンは大きく、銀行系カーローン、ディーラーローン、自社ローンの3タイプに分けられます。そして、それぞれ審査基準や審査の流れ、審査難易度が異なります。

以下では、各カーローンの特徴と、任意整理中の方が審査に通る可能性について詳しく見ていきましょう。

銀行系カーローン:通過は難しい

〈銀行系カーローンの特徴〉

| 金利相場 | 1~4% |

|---|---|

| 審査の難度 | 比較的厳しい |

| メリット | ・金利が低い ・車が自分名義になるので買替えやローンの借換えをしやすい |

| デメリット | ・任意整理中は審査通過が難しい ・審査結果が出るまで時間がかかることが多い |

銀行などの金融機関が提供するカーローンで、金利相場が低い点が魅力です。一方で審査は厳しい傾向があります。

銀行系カーローンの審査では信用情報機関に信用情報の照会が行われ、金融事故の履歴やクレジットカード、各種ローンの過去の利用状況などの記録が確認されるため、任意整理中では審査に通らない可能性が高いでしょう。

ディーラーローン:通過の可能性が低い

〈ディーラーローンの特徴〉

| 金利相場 | 4~8% |

|---|---|

| 審査の難度 | 比較的通りやすい |

| メリット | ・購入時にそのままローン契約ができるので手続きが楽 ・銀行系カーローンよりも審査に通りやすい傾向がある |

| デメリット | ・任意整理中は審査通過しにくい ・金利が高め ・完済まで車が自分名義にならない |

ディーラーが提携する信販会社などが提供するカーローンです。銀行系カーローンに比べて金利相場が高い半面、車を担保にしたローン契約のため、審査は緩い傾向があります。

ただし、銀行系カーローンと同様に信用情報の照会があるため、任意整理中の方は審査に通る可能性が低いでしょう。なお、「残価設定ローン」もディーラーローンの一種です。

自社ローン:通過しやすい

〈自社ローンの特徴〉

| 金利相場 | 金利なし |

|---|---|

| 審査の難度 | 通りやすい |

| メリット | ・独自の基準で審査をするので、任意整理中でも利用できる可能性がある ・手続きがスピーディー |

| デメリット | ・金利はないが、手数料や保証料が上乗せされ、総支払額がほかのローンよりも多くなる傾向がある ・支払いが完了するまで車が自分名義にならない ・中古車のみなど車が限定される |

自社ローンはおもに中古車販売店が提供する分割払いの仕組みで、金融商品ではないことから金利はかかりません。信用情報機関への照会がなく独自の基準で審査することから、カーローンの3つのタイプの中で任意整理中の方が審査に通る可能性が最も高いといえます。

とはいえ、最後まできちんと返済し続けられる能力があるかをチェックされるので、申込額に見合う支払い能力が認められなければ、審査通過は難しいでしょう。

なお、自社ローンは金利なしで利用できますが、利息相当分の手数料が上乗せされるのが一般的で、ほかのカーローンに比べて総支払額が高くなる場合が多いのが難点です。

ほかにも、利用できる金額が少ない、期間が短い、販売店がつぶれると車を引き揚げられるなど、審査に通りやすい分デメリットが生じる点にも注意する必要があります。

ファイナンシャルプランナー 伊藤

任意整理中にカーローンの利用を検討する際は、「審査に通るか」だけではなく、「返済を続けられるかどうか」に目を向けることも重要です。

任意整理中は債務を整理して返済計画を立て直している状況です。そこに新たなローンの支払いが加わると、当然ながら月々の負担が増えます。自社ローンは手数料が高めで、総支払額が膨らみやすいため、任意整理の返済と合わせると生活費を圧迫するリスクがあります。

車を持つことで生活が破綻しては本末転倒です。ローンを組む前に、任意整理の返済計画を守りながら無理なく支払い続けられるか、慎重にシミュレーションしましょう。返済に不安があるなら、初期費用不要で月々定額のカーリースなど、費用負担を抑えた方法を検討することをおすすめします。

任意整理中にカーローン審査に通った方が少ない理由

自社ローンなら審査に通る可能性があるとはいえ、やはり一般的には、任意整理中にカーローン審査に通ることは難しい傾向があります。その理由は、カーローンの審査では安定的に返済できるかどうかが重要視されるからです。

銀行系カーローンやディーラーローンの審査では、長期にわたってきちんと返済していけるだけの返済能力があるかどうかを、申込者の申告内容や信用情報の照会を基に判断します。その際、過去に任意整理を含め債務整理を行っていたことが判明すると、たとえ現在は十分な収入があったとしても、信用性に欠けるという評価をされやすくなります。

カーローンの審査基準はローン会社ごとに異なるため、任意整理中でも審査に通ったというケースはありますが、基本的には任意整理中にカーローンの審査に通ることは難しいといえるでしょう。

手軽に車を持つ方法もおすすめ!

カルモくんなら、初期費用不要、頭金・ボーナス払いもなしで月々13,810円から新車を持てます。カーローン審査に落ちた方も多数利用中。まずはカルモくんという、車の手軽な持ち方で審査に通るか気軽にチェックしてみましょう。5分程度の入力だけで、結果は通常翌営業日に届きます。

自分の信用情報を確認するには?申請先と申請方法

カーローン審査で照会されるおもな信用情報には、次のようなものがあります。

・任意整理や自己破産といった債務整理の履歴

・破産、民事再生手続開始決定などの官報情報

・日本貸金業協会または全国銀行個人信用情報センターに貸付自粛依頼を申し入れたことを表す情報

・クレジットカードや各種ローンの契約内容および支払い、返済状況 など

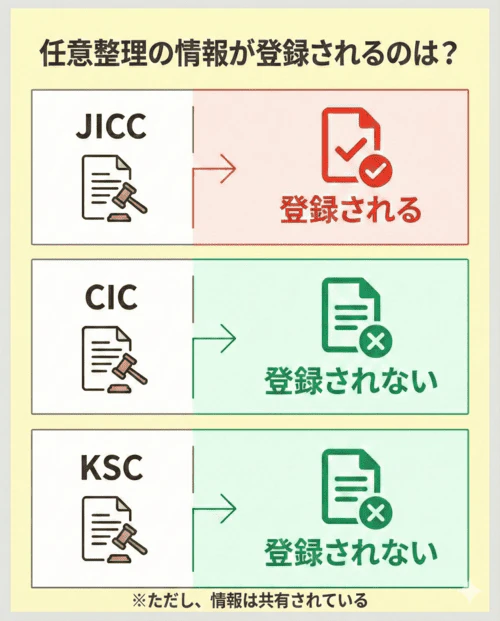

これらの信用情報は、内容によって3つの信用情報機関のいずれかに登録されます。

以下では、各信用情報機関の特徴と情報開示請求の方法を見ていきましょう。なお、3つの信用情報機関それぞれに加盟している企業は異なりますが、信用情報は共有されています。

JICC(株式会社日本信用情報機構)

JICCに加盟する金融業者の信用情報を保有する機関です。任意整理や債務整理、返済状況に関する情報などが登録されています。

なお任意整理の情報は、契約日が2019年9月30日以前の場合は当該事実の発生日から5年を超えない期間、契約日が2019年10月1日以降の場合は、契約継続中および契約終了後5年以内の期間、それぞれ保管されます。

〈JICCへの情報開示請求方法〉

| 申請方法 | 郵送 | スマートフォン |

|---|---|---|

| 開示手数料 | 1,960円 ※発券や速達は別料金 |

700円 |

| 必要書類 | ・信用情報開示申込書 ・(開示手数料)コンビニで購入可能な郵送開示利用券 ・本人確認書類の写しと原本各1点 |

・マイナンバーカード |

JICCは、郵送またはスマートフォンにて情報開示請求が可能です。

CIC(割賦販売法・貸金業法指定信用情報機関)

信販会社やクレジットカード会社などが加盟する機関です。クレジットカードや各種ローンの利用状況についての情報は残りますが、任意整理の情報については登録されないとされています。

なおクレジットカードの情報は、契約期間中および契約終了から5年間、保証会社による代理返済があった場合は、返済状況の欄に「異動」と記録され、契約終了から5年間残るとされています。

〈CICへの情報開示請求方法〉

| 申請方法 | 郵送 | スマートフォン |

|---|---|---|

| 開示手数料 | 1,500円 | 500円 ※クレジットカード、キャリア決済など |

| 必要書類 | ・信用情報開示申込書 ・(開示手数料)開示利用券または小為替証書 ・本人確認書類の写しと原本各1点 |

・マイナンバーカード |

CICは、郵送またはスマートフォンで情報開示請求を行えます。

KSC(全国銀行個人信用情報センター)

全国銀行協会が運営する機関で、銀行や信用金庫、信用組合、農協などが加盟しています。各種ローンやクレジットカードの契約内容と返済状況などの情報が記録されていますが、CICと同様、任意整理に関する情報は登録されていません。

〈KSCへの情報開示請求方法〉

| 申請方法 | 郵送 | パソコン・スマートフォン |

|---|---|---|

| 開示手数料 | 1,500円 ※発券手数料はコンビニにより異なる |

1,000円 ※クレジットカード、キャリア決済など |

| 必要書類 | ・登録情報開示申込書 ・本人開示・申告手続利用券(開示手数料を支払いコンビニで購入) ・本人確認書類の写しと原本各1点 |

・マイナンバーカード ※開示報告書の受取りまでオンラインで手続き可能 |

KSCは、郵送またはパソコン・スマートフォンで開示請求を行えます。

任意整理などの債務整理後ならカーローンに通った方は多い?

任意整理などの債務整理後ならカーローン審査に通るかもしれないと思う方もいるのではないでしょうか。債務整理後にカーローン審査に通るかどうかは、債務整理を行ってからどれくらいの期間が経過しているかによって変わってきます。

債務整理を行った記録は、信用情報機関に永久に残るわけではありません。一般的には、完済から5~7年間程度で消えるとされています。保証会社に代理返済をしてもらった場合も同様です。

自身の信用情報から債務整理の記録が消えているかどうかは、各信用情報機関に情報開示請求を行うことで確認できます。信用情報がクリアになっていれば、カーローンの審査に通る可能性は高まります。

ただし、信用情報以外にも、現在の年収や勤続年数、他の借入状況なども審査対象となるため、必ず審査に通るとは限りません。

審査に通るためのポイントについては、次項でご紹介します。

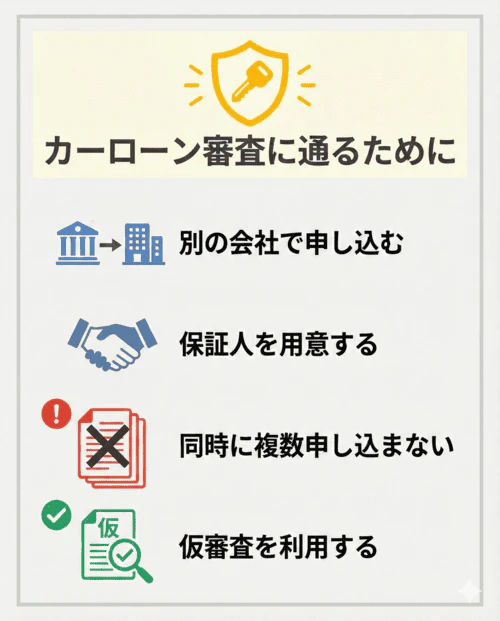

任意整理中や任意整理後にカーローンの審査に通るポイント

前項でご紹介したように、債務整理の記録が消えるまで完済から5~7年待つことが、カーローン審査に通る可能性を高めるのに有効な方法です。しかし、「それまで待てない」「今すぐ車が必要」という方も少なくないでしょう。

そこでここでは、完済を待つ以外に、任意整理中や任意整理後にカーローン審査に通る可能性を少しでも高めるためのポイントをご紹介します。

任意整理をしていない会社で申し込む

任意整理を行った金融機関やローン会社へ再びローンを申し込んでも、審査に通ることはまずありません。任意整理中や任意整理後にカーローンに申し込む際は、別の金融機関やローン会社を選ぶのがポイントです。

保証人を用意する

保証人を立てることで、申込者の信用力を上げることができます。ただし、保証人の返済能力も審査されるため、収入が安定していて信用情報に問題がない方へお願いする必要があります。

保証人は親族に依頼するのが一般的ですが、借入後に迷惑をかけることのないよう、きちんと返済計画を立てたうえで依頼しましょう。

同時に複数の審査に申し込まない

同時に複数のカーローン審査に申し込んだり、審査に落ちたからといってすぐに別のカーローンに申し込んだりすることは避けましょう。

審査ではローンの申込みの状況も確認されるため、短期間で何度も申し込んでいることがわかると、お金に困っていると判断されて審査の際に不利になってしまいます。一定期間空けるとともに、審査に落ちた理由を分析して、状況を改善してから申し込むことが大切です。

審査に申し込む前に仮審査を利用する

仮審査とは、本審査前に受けられる簡易的な審査のことです。申込者の年収や属性、勤続年数などの情報から、希望する借入額が申込み内容と見合うかどうかが審査されます。

仮審査は本審査と比べて審査時間が短く、即日で結果がわかることもあるため、カーローンを利用できるかどうかの可能性を探る際に活用するといいでしょう。

また、仮審査の結果は信用情報に履歴が残らない点もメリットです。仮審査の結果を基に頭金を設定したり、借入額を見直したりすることもできるため、仮審査が用意されている場合は積極的に利用することをおすすめします。

ファイナンシャルプランナー 伊藤

カーローン審査に通るためには、購入する車の金額を考慮することも大切です。

任意整理中の方がカーローンを申し込む場合、審査では現在の返済能力が厳しくチェックされます。高額な車を選ぶと、任意整理の返済と合わせて月々の負担が大きくなるため、返済できないと判断されて審査で不利になる可能性があります。

一方で、審査に通るために安すぎる中古車を選ぶと、故障リスクが高く、修理費や維持費で想定以上の出費となることもあります。結果的に任意整理の返済、そして家計全体に影響しかねません。

もし希望する車で審査通過が難しそうな場合は、頭金を用意したり車のグレードを下げたりして、できるだけ月々のローン返済額を抑えて申し込むといいでしょう。

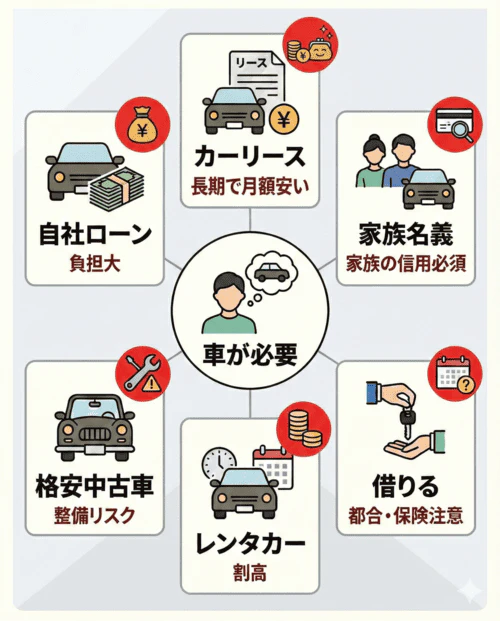

任意整理中や任意整理後にどうしても車が必要な場合は?

任意整理中や任意整理後にさまざまな対策をしても、カーローンの利用が難しいという方もいるでしょう。ここでは、そのような場合でもどうしても車が必要な方に向けて、6つの対処法をご紹介します。

1. 自社ローンに申し込む

先にご紹介したように、カーローンの中でも信用情報を照会されない自社ローンなら、審査に通る可能性があります。ただし、総支払額が高くなることなどから、月々の負担が大きくなりやすい点に注意が必要です。

例えば、任意整理中に自社ローンを組んだ場合、任意整理手続き後の新たな返済計画に基づいて月々の返済をしながら、さらに自社ローン分の支払いもしていかなければなりません。普通にローンを組むよりも月々の費用負担が膨らむことを想定して、利用は慎重に検討しましょう。

2. 家族名義でカーローンに申し込む

家族で使用する車を購入する場合は、任意整理を行っていない家族の名義でカーローンに申し込むのもひとつの方法です。例えば、夫婦のうち夫が任意整理中の場合、妻の名義でカーローンに申し込むということです。ただし、その場合は妻が審査の対象となるため、審査基準を満たす返済能力や信用情報であることが必須です。

また、家族の名義でカーローンを組めたとしても、自社ローンに申し込む場合と同様に、任意整理手続き後の返済にカーローン分の返済も上乗せされるため、月々の返済計画を念入りにシミュレーションすることが大切です。

3. カーリースを利用する

カーリースは、月々定額の利用料を支払ってあらかじめ決めた年数だけ車に乗る方法です。車のサブスクとも呼ばれ、初期費用不要でカーローンを組まずとも月々払いで新車に乗ることができます。

カーローンと同様に審査はありますが、契約満了時の残価が車両本体価格から差し引かれるため、審査対象となる金額を抑えやすいのが特徴です。また、金利の概念がなく、長期契約で月額料金を抑えやすいことから審査に通りやすいといわれています。

カーリースの月額料金には多くの場合、各種税金や自賠責保険料、登録諸費用なども含まれているため、車関連の出費がフラットになり、家計管理もしやすくなります。リース会社や車種、プランによっては月々10,000円台から新車に乗ることもできるため、任意整理中の方で月々の費用負担をできるだけ抑えて車に乗りたい方におすすめの方法です。

任意整理の経験がある方には、月額料金が安く、長期契約が可能なカーリースが適しているといえるでしょう。これらの条件を満たすイチオシのカーリースが、業界最安水準の料金*で新車に乗れる「カーリースカルモくん」です。

カルモくんは、初期費用・ボーナス払い不要で月々13,810円から。月額料金が安いプランを選べば、審査対象となる金額をより抑えることが可能です。実際、カーローン審査に落ちた方の利用実績も多く、審査に不安のある方におすすめといえます。

7年以上の契約で最後に車をもらう選択もでき、マイカーと同じ感覚でカーライフを楽しめます。豊富なプランと充実したサポートで、コスパが良いと利用者からも評判です

まずは審査に通りやすいといわれる安い車種で気軽にチェック

* 文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

4. 格安中古車を一括払いで購入する

格安の中古車であれば、カーローンを組まずとも一括で購入できる可能性があります。

ただし、格安の中古車の中には状態が悪い車もあるため、車選びには十分に注意しましょう。安く購入できたとしても、メンテナンス費用や修理費などがかさんで、結果的に出費が大きくなってしまうリスクがあります。

5. レンタカーやカーシェアリングを利用する

車の利用頻度が低い方は、レンタカーやカーシェアリングといったサービスを利用するのもひとつの方法です。レンタカーやカーシェアリングは審査なしで利用でき、料金の現金払いが可能な場合もあるため、任意整理中でも問題なく利用できます。

ただし、日常的に車が必要な場合は費用が割高になる可能性が高いため、事前にシミュレーションを行ったうえで検討しましょう。

6. 家族や友人の車を借りる

車が毎日必要なわけではなく、たまにしか乗らないのであれば、家族や友人の車を借りる方法もあります。長期の出張や旅行などで一定期間車を使わない家族や知人から借りれば、最も費用負担が少なく車に乗れるでしょう。

ただし、借りたいときに必ず借りられるとは限らない点や、自分の車として気軽に乗ることができない点はデメリットといえるでしょう。

なお、家族や友人の車を運転するときは、万が一に備えて、自身で自動車保険に加入して「他車運転特約(他車運転危険補償特約)」をつけたり、自分で所有する車がない場合でも加入できる「ドライバー保険」に加入したりする必要があります。このように別途保険料がかかることも想定しておくことが大切です。

まとめ|カーローン以外の方法も含めて検討しよう

任意整理中はカーローン審査のハードルが高くなるうえ、もし利用できたとしても任意整理手続き後の返済にさらにカーローンの返済も上乗せされるため、費用負担がかなり大きくなってしまいます。

無理にカーローンで車を購入するよりも、カーリースのように初期費用なしの定額制で車に乗れるサービスを利用したほうが、経済的な負担を抑えてカーライフを送れるでしょう。

カルモくんであれば、月々10,000円台から乗れる車種も豊富にそろっています。カーローン審査に落ちた経験のある方が利用できているケースも多く、累計申込者数は30万人以上。利用者からの評価が高いのも特徴です。

まずは無理なく車を持てる選択肢のひとつとして、カルモくんの審査に通るか試してみませんか。保証人・保証会社の利用や異なる審査基準の商品をご案内できる可能性もあるので、ぜひお気軽にどうぞ。

※この記事は2026年1月6日時点の情報で制作しています

あなたにおすすめの記事

ブラックリスト掲載者でも車のローンに通ったって本当?車を持てた方法や審査対策を解説

よくある質問

- Q1任意整理中でもカーローンの審査に通った方はいるの?

A:信用情報を照会せず、独自の基準で審査を行う自社ローンなら、任意整理中でも審査に通ったという例があります。ただし、自社ローンは金利相当分の手数料などが上乗せされ、総額が高くなりやすい点に注意が必要です。任意整理中や任意整理後に車を持つ方法について詳しくはこちらで解説しています

- Q2任意整理後ならカーローンの審査に通る?

A:任意整理手続きを行って完済しても、信用情報機関に任意整理や保証会社による代理返済の記録が残っているあいだは、任意整理中と同様にカーローンの審査に通ることは難しいでしょう。なお、債務整理の場合、信用情報機関には完済から5~7年間は情報が残るとされています。

- Q3任意整理中などで審査が不安でも車が必要な場合、おすすめの方法は?

A:初期費用なしの定額制で新車に乗れるカーリースがおすすめです。金利の概念がなく、残価設定によって車両本体価格も抑えられるため、カーローンよりも審査のハードルが低いといわれています。リース会社や車種、プラン次第では、信用情報に不安があっても車をあきらめずに済む可能性もあるでしょう。

.png?w=360&h=562&fm=avif)

要介護の母を病院に連れて行くため、車椅子が乗せられる大型車が必要になりました。任意整理中でしたが、しっかりした返済計画を立てて販売店に提示し、夫を連帯保証人として立てることで、カーローンの審査に通りました。頭金は100万円、月々の支払いは約50,000円です。手数料含め毎月の負担は大きいですが、母を必要なときに病院へ連れて行けるようになり、自分の移動も便利になりました。