ブラックリスト掲載者でも車のローンに通ったって本当?車を持てた方法や審査対策を解説

更新日:2025.06.21

任意整理や自己破産といった債務整理、ローンの支払遅延、携帯電話料金の支払い忘れなど、「ブラックリスト」掲載の対象となるケースは多々あります。もしブラックリストに載ってしまった場合、ローン審査に通ることはできるのでしょうか。

ブラックリスト掲載者が車を持つためにはどうしたらいいか、ローンを組むための対策や実際にローンを利用できた方の体験談を、手軽に新車を持てるおすすめの方法と併せて解説します。

【この記事のポイント】

✔ブラックリスト掲載者でもローンの種類によっては審査に通る可能性がある

✔ブラックリストに載っていても、未払い解消などの対策によってローンに通った方もいる

✔ローンを組まなくても毎月定額料金で手軽に新車を持てる方法がある

- ブラックリスト掲載者でも審査に通った例がある車のローンは?

- ブラックリストに載ると車のローンに通らないといわれるのはなぜ?

- ブラックリスト掲載者でも車のローンに通るための対策は?

- ブラックリストに載っていてもローンに通った!車を持てた方の体験談

- 車のローン審査に落ちた方も新車を持てた人気のサービスとは?

- ローン審査に落ちたけれど新車を持てた方の声

- ブラックリストに載ってもローン以外の方法なら車に乗れる可能性がある

【こちらも読まれています】

>受ける前に読んでおきたい!カーリース審査のすべて

>カーローンの与信とは?

ブラックリスト掲載者でも審査に通った例がある車のローンは?

ブラックリストに載ってしまうと、ローン審査に通るのは難しいといわれる一方、ローンを組めたという声も聞かれます。実際、車のローンにおいては種類により審査基準が異なるため、ローンの選び方や審査対策を工夫することで審査に通る可能性もあります。

〈車のローンの違い〉

| 銀行系ローン | ディーラーローン | 自社ローン | |

|---|---|---|---|

| 金利相場 | 1~4% | 4~8% | 金利なし |

| 審査難度 | 比較的厳しい | 比較的通りやすい | 通りやすい |

| メリット | ・金利が低い ・購入後に車が自分名義に なるので買替えやローンの 借換えをしやすい |

・購入と同時にそのままローン 契約ができるので手続きが楽 ・銀行系ローンよりも審査に 通りやすい傾向がある |

・独自基準で審査するので ハードルが低い ・手続きがスピーディー |

| デメリット | ・審査が厳しい傾向がある ・審査結果が出るまで時間が かかることが多い |

・銀行系ローンに比べて 金利が高め ・ローン完済まで車が 自分名義にならない |

・金利はないが手数料や 保証料が上乗せされ、 ほかのローンより総支払額が 多くなる傾向がある ・支払い完了まで車が 自分名義にならない |

このように、車のローンには大きく分けて「銀行系ローン」「ディーラーローン」「自社ローン」の3種類があります。ローンごとの違いを、ブラックリスト掲載者でもローンに通る可能性と併せて見ていきましょう。

銀行系ローン:ブラックリスト掲載者の利用難度は高い

銀行や信用金庫などの金融機関から、車の購入資金などの借入れを行うローンです。ディーラーローンよりも金利相場が低いため、利息による負担を抑えやすい点が魅力ですが、その分審査は厳しい傾向があり、審査時間も長くなりがちです。

したがって、ブラックリストに載っている方は、銀行系ローンの審査に通過できない可能性が高いでしょう。

ディーラーローン:銀行系ローンに比べて審査に通る可能性はある

ディーラーで車を購入する際に利用できるローンで、提携の信販会社などから借入れをする方法です。契約者は購入した車を担保にして、金利に応じた利息を購入代金に上乗せした金額を分割で返済します。

ディーラーローンは銀行系ローンよりも金利相場が高い傾向がありますが、その半面、審査には通りやすいといわれています。ただし、借入額に制限があったり、返済中は車を自分の名義にできなかったりと、自由度が低い点には注意しましょう。

なお、銀行系ローンより審査は比較的やさしいといわれるものの、信用情報の調査はされるため、ブラックリストに載っていると審査に通りにくいと考えられます。

ただし、頭金や保証人を用意することで審査に通る可能性もあるため、確認してみるのもひとつの方法です。

自社ローン:ブラックリストに載っていても審査に通る可能性が高い

自社ローンは、おもに中古車を購入する場合に、中古車販売店と直接契約を結ぶ分割払いの仕組みです。信用情報機関を介さずに、販売店が独自の基準で審査を行うため、ブラックリストに掲載されていても審査に通る可能性があります。また、ほかのローンと違い金利がかからないのも自社ローンの魅力です。

ただし、自社ローンは利息相当額よりも高い手数料が上乗せされたり、保証人を立てる必要があったりするケースもあるので、利用する際は慎重に検討しましょう。

また、支払い期間中は車の所有権が販売店側にあることから、もし販売店が倒産した場合は、購入した車を差し押さえられてしまうリスクもあります。

ローンを組まない方法で車を持てるか試してみる!

車のローンに比べ手続きや審査の負担が少なく、月額10,000円台から利用できる方法なら、ローンを組まずに新車に乗れます。

ローン審査に通らなかった方の利用実績が豊富な「カーリースカルモくん」は、仮の車種で申し込める「お試し審査」を用意しており、5分ほどの入力で審査に通るかどうかの確認が可能。結果は最短なら即日にわかります。

審査に通った後でも車種やプランは変えられるので、まずは気軽に試してみるといいでしょう。

ブラックリストに載ると車のローンに通らないといわれるのはなぜ?

「ブラックリストに載る」という言い方をするものの、実際に「ブラックリスト」という名前のリストが存在するわけではありません。

ブラックリストとは、ローンやクレジットカード利用料金などの返済を滞納した場合や債務整理をした際に、それらの情報が「事故情報」として信用情報機関に登録されることを指します。

信用情報機関に登録された情報は、申込者に返済能力があるかどうか、社会的に信用できるかどうかの判断基準として、ローンやクレジットカードなどの審査時に各金融機関に共有されます。そのため、事故情報があると審査に通らない可能性が高くなってしまいます。

ブラックリストに載ると、ほかにもさまざまなデメリットが生じかねません。どのような原因があると「事故情報」として登録され、審査に通らなくなってしまうおそれがあるのか、また、自分がブラックリストに載っているかどうかはどのように調べたらいいのか、確認していきましょう。

ブラックリストに登録される情報とは?

信用情報機関にはおもに次のような情報が登録されます。

・氏名

・生年月日

・住所

・電話番号

・勤務先の名称

・運転免許証の番号

・現在の借入額

・過去の返済履歴

上記のうち、過去の返済履歴に延滞や未払いなどがあると、ブラックリスト掲載者と判断されることになります。

ブラックリストに掲載される原因

ブラックリストに掲載される原因は、おもに次のような金融事故です。また、最近では携帯電話やスマートフォンの料金の支払い遅延や未払いを理由に、ブラックリストに載ってしまうケースも増えています。

〈金融事故の具体例〉

| 記録される 事故情報例 |

内容 |

|---|---|

| 長期延滞 | 61日以上または3ヵ月以上の 支払い遅延(延滞)があった |

| 代位弁済 | 返済不能になり保証人や 保証会社が代わりに返済した |

| 強制解約 | 長期の延滞や契約違反などに よって強制的に契約終了となった |

| 任意整理 | 法的な手続きを行い、返済減額や 支払期間の調整をしてもらった |

| 自己破産 | 自己破産した (破産手続き開始の決定が されたものを含む) |

上の表の例のほかに、短期間または同時に複数のクレジットカードやキャッシングに申し込む「多重申込み」も、「申込みブラック」と呼ばれブラックリストと同様に扱われることがあります。

多重申込みは、信用情報機関に事故情報として登録されるわけではありませんが、申込みの記録は残るため、経済的に困っていると判断されてしまう可能性があります。

ブラックリストに掲載されているか調べる方法

自分がブラックリストに載っているかどうかや、過去に記載された事故情報が解消されているかについては、オンラインや郵送などで信用情報機関に開示請求を行うと確認できます。

信用情報機関には以下の3種類があり、加盟している金融機関や開示請求の方法が異なります。

〈信用情報機関と開示請求の方法〉

| 全国銀行個人 信用情報センター (KSC) |

株式会社日本 信用情報機構 (JICC) |

株式会社 シー・ アイ・シー (CIC) |

||

|---|---|---|---|---|

| 加盟している企業 | メガバンクや地方銀行、 ネット銀行、信用金庫 などの金融機関 |

消費者金融を中心に、 銀行を含めた多くの 金融業者 |

カード会社や消費者金融 | |

| 開示請求 方法と手数料 |

窓口 | - | 休止中 | - |

| 郵送 | 1,124~1,200円 ※コンビニにより異なる |

1,000円 | 1,500円 | |

| インターネット、 スマートフォン |

1,000円 ※クレジットカード・ PayPay・キャリア決済 |

1,000円 ※スマートフォンのみ |

500円 ※クレジットカード・ キャリア決済 |

|

※2024年2月現在の情報

このように、3つの信用情報機関はそれぞれ加盟している企業が異なるため、利用したことのあるローンやクレジットカードの会社が加盟している信用情報機関に開示請求をしましょう。

なお、郵送の場合は別途送料が必要になります。

ブラックリストに掲載されるデメリット

ブラックリストに掲載されると、カーローンを含む各種ローンやクレジットカードの審査に通りにくくなるほか、利用制限が設けられてしまう可能性があります。そのため、支払いの遅延や未払いなどはしないように日頃から気を付けましょう。

ブラックリスト掲載者でも車のローンに通るための対策は?

ブラックリスト掲載者が何も対策をせずにローン審査に通ることは難しいですが、審査に通りやすいとされているディーラーローンや自社ローンであれば、対策をすることで審査に通過できる可能性があります。審査を受ける際には、次のような対策を行ってからローンに申し込みましょう。

未払いを解消する

ローンやキャッシング、携帯電話料金などの返済や支払いの滞納または未納が原因でブラックリストに載った場合は、まずは完済させることを優先させましょう。信用情報機関には、滞納や未納の状態が続いているのか、すでに支払い済みかといった情報も登録されているためです。

ローンの借入額を下げる

ローン審査では、返済能力を基に借入額が適切かを判断するため、希望する借入額が少ないほど通過しやすくなります。そのため、年収に見合う借入額かどうかも踏まえて検討し、十分に返済できる余裕のある金額を設定することも大切です。また、価格の安い車や中古車を選んだり、頭金を用意したりすることでも借入額を抑えられます。

時間をおいて再申込みをする

ブラックリストに一度掲載されても、一定期間が経過すれば事故情報は解消されます。解消までの期間は内容によって異なりますが、一般的には5~7年程度がリセットの目安とされています。そのため、ある程度時間をおいてからローンに申し込むことで、審査に通る可能性もあります。

ローン審査に落ちた方も使っているサービスが利用可能か試してみる!

ローンを組まなくても月々分割払いで車に乗れるサービスなら、頭金やボーナス払いも不要なうえ、月額10,000円台から新車が利用可能。ローンと同様に審査はあるものの、審査ハードルはローンよりも低いといわれており、ローン審査に落ちた方の利用実績も多数あります。

下の赤いボタンから「お試し審査」に申し込めば、審査に通るかどうかをあらかじめ調べることもできます。必要事項の入力はほんの5分ほどで完了し、最短なら即日結果がわかるので、審査に不安がある方はひとまず試してみてはいかがでしょうか。

※審査に通っても必ず契約する必要はありません

ブラックリストに載っていてもローンに通った!車を持てた方の体験談

ブラックリストに掲載中であっても車のローン審査に通った方は、どのような方法でローンを利用することができたのでしょうか。インターネット調査で集めた実体験*をご紹介します。

20代・新潟県在住・会社員

20代・愛知県在住・学生

支払いを延滞したためブラックリストに載ってしまいましたが、父に連帯保証人を頼み、自社ローンを組みました。50万円のローンを頭金50,000円の1年返済で組み、返済額は月40,000円と高めでしたが、連帯保証人の支払能力を認めてもらえて、審査に通ることができました。

20代・滋賀県在住・会社員

自社ローンを利用して、100万円の借入を5年契約で組みました。過去に支払いの延滞がありブラックリストに掲載されましたが、連帯保証人を姉に頼み、知り合いのコネを駆使してローンが組めるところを見つけました。手数料は思ったより高く20%かかりましたが、一括で購入しないで済んだ点は助かりました。

このように、ブラックリストに載っていても車のローンを組めた例はいろいろあることがわかりました。

上記の方は連帯保証人を立てたり、安定した収入があることを伝えたりすることで、支払能力が担保できるとみなされ、審査通過につながったと考えられます。ただし、これらの方はみな自社ローンを利用しており、頭金や手数料が高めな方も多く見られました。

*チャット調査ツール「Sprint」にて、2023年3月31日に「ブラックリスト掲載中に自動車ローンの審査に通った方」を対象として行ったインターネット調査を基に、カルモカーライフナビ編集部がまとめています

車のローン審査に落ちた方も新車を持てた人気のサービスとは?

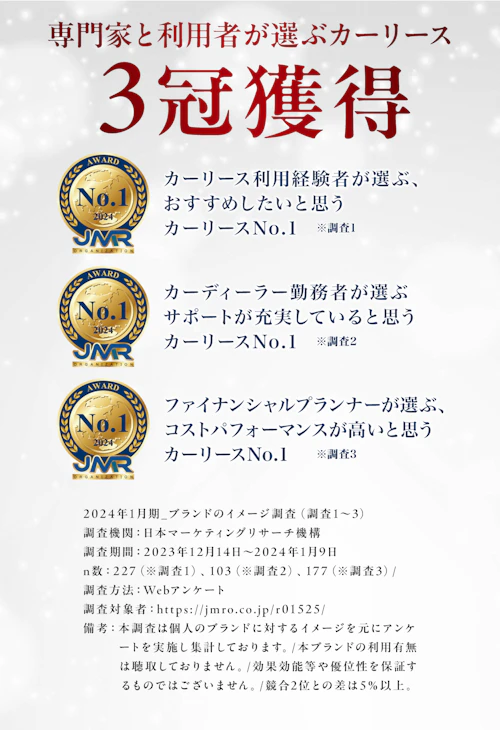

ブラックリストに掲載された経験がある方が車を持つ方法として人気上昇中なのが、今話題のカーリースです。中でも業界最安水準の料金が魅力の「カーリースカルモくん」は、ローン審査に落ちた方の利用実績も多く、申込者数はサービス開始から30万人以上を誇ります。

その人気の秘密は、初期費用0円、頭金・ボーナス払いなしで月々10,000円台から好きな新車を持てる手軽さにあります。また、ローンに比べて審査のハードルが低いともいわれているため、審査に不安のある方にもおすすめです。

カルモくんが推される理由を以下で詳しく見ていきましょう。

審査に通り、手軽に車を持てる可能性がある

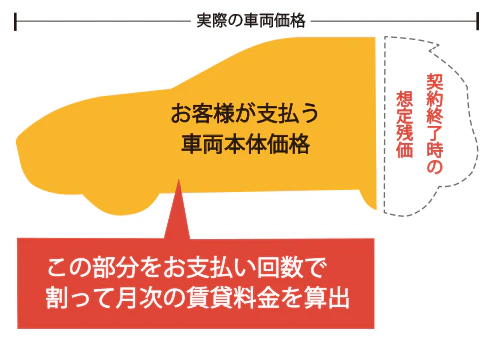

カーリースは、毎月定額を支払うことで、自分だけの車を利用できるサービスです。その月額料金は、契約満了時に車に残っていると想定される価値である残価を車両本体価格から差し引いて算出されます。

車のローン審査では、車両本体価格とその利息の総額が審査対象となるのに対して、カーリースは残価を差し引く分、審査対象となる金額を抑えやすい傾向があります。

また、カルモくんは業界最安水準*の料金で利用できるので、より審査のハードルが低いといえます。

*文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

専門家も認めるコスパの良さで、ずっと安心して車に乗れる

車を購入した場合、初期費用やボーナス払い、税金などでどうしてもまとまった出費を避けられません。しかしカルモくんなら、初期費用0円、各種税金や自賠責保険料込みで月々10,000円台から好きな新車に乗り始めることができ、そのコスパの良さが専門家からも高く評価されています。

また、カーリースといえば車の使い方に制約があるイメージがつきものですが、カルモくんでは走行距離制限なしで最後に車をもらうという契約も可能なので、マイカーと同じ感覚で車を持てる点も魅力です。毎月の支払いがずっと定額で家計の見通しが立てやすいことなどと併せ、使い勝手の良さも利用者から好評です。

毎月の支払額がどれくらいになりそうなのかは、シミュレーションを利用して確認してみるといいでしょう。車のグレードやカラーはもちろん、オプションも選んだうえでの料金が確認できるので、いろいろ試してみては?

ローン審査に落ちたけれど新車を持てた方の声

カーリースを利用するには、ローンのように審査に通過する必要があります。しかし、カーリースは借入れではなく、月々の利用料を支払って車に乗る方法なので、ローン審査に落ちてしまった方でも利用できる可能性があるサービスです。

例えば、カーリースカルモくんでは、携帯料金の支払い忘れなどを理由にローン審査に落ちてしまっても、審査に通ってカーライフを始めている方が多くいます。実際に利用している方の体験談をご紹介しましょう。

Kさん(ダイハツ「ムーヴ」11年契約)

車を購入しようとローンに申し込んだら、携帯電話料金の未払いが引っ掛かったみたいで審査に落ちてしまったんです。でも、カルモくんでは審査に通ったので、欲しかった車種の新車に乗ることができました。初期費用もなく、維持費も定額なので、お金の心配がなく快適です!

Iさん(ダイハツ「ウェイク」11年契約)

学生時代にクレジットカードの支払いを滞納したことがあるせいか、ローン審査に落ちたことがあるんです。収入は問題なさそうだったのに落ちてしまったので、カーリースも落ちるかもしれないと不安でした。でもカルモくんはすぐに審査に通ったと連絡が来てホッとしました。カーリースは無理なく車を持てるところが魅力です。電話代とか電気代とかと変わらずずっと同じ金額を払うだけというのも気に入っています。

Kさん(ホンダ「S660」7年契約)

これまでずっと車にこだわりを持っていろいろと乗ってきて、今回乗るならホンダ「S660」の新車と決めていたんです。でも、ローン審査を何回か試したけど無理で、カルモくんに相談してみたら「やってみましょうよ」と背中を押してもらってダメ元で審査を受けました。そしたら通ったからびっくり。まさか通るとは思いませんでした。おかげで車を妥協せずにカーリースを利用できて、満足しています!

審査に通るかオンラインの「お試し審査」で気軽にチェック!

審査が不安な方は、初期費用0円、月々10,000円台から利用できるカルモくんの「お試し審査」を試してみましょう。お試し審査では車を持てるかどうかを5分程度の入力だけで確かめられます。結果が届くのが最短なら即日というスピード感も魅力です。

まずは審査に通りやすい安い車種で試してみるのがおすすめ。結果を基に、審査に通る範囲の車種やプランを案内してもらうこともできるので、後からじっくり車やオプションを選べます。審査に通るかチェックだけしてキャンセルも可能なので、試してみてはいかがでしょうか。

ブラックリストに載ってもローン以外の方法なら車に乗れる可能性がある

ブラックリスト掲載者がローンに通りやすくするためには、対策に費用や時間がかかることもあります。そのため、妥協してローンを組むよりも、別の方法を検討してみるのもおすすめです。

カーリースカルモくんなら、ローン審査に落ちた方が車を持てているケースも多く、初期費用0円、月々10,000円台から手軽に新車に乗れます。月々車にかけられる予算に見合う料金で利用できるか、まずは気軽にチェックしてみましょう。

※この記事は2024年2月2日時点の情報で制作しています

あなたにおすすめの記事

ローンが通らない人の為のローンとは?審査落ちの理由や利用の注意点を解説

よくある質問

- Q1ブラックリストに掲載されても車のローンに通った方はいる?

A:います。車のローンには種類があり、審査の厳しい銀行系カーローンは難しいですが、ディーラーローンや自社ローンであれば審査に通る可能性があります。ローンの違いについてはこちらで詳細を解説しています。

- Q2ブラックリストに載っていても車のローンに通る方法は?

A:滞納や未払いを完済する、頭金を用意して借入額を減らす、ブラックリストが消えるのを待つといった対策を行うことで審査に通る場合があります。審査対策についてはこちらの解説をご覧ください。

- Q3ローン審査に落ちても車に乗れる?

A:ローン審査に落ちても、審査のハードルがローンより低いといわれるカーリースを利用して車に乗れた方もいます。「カーリースカルモくん」はローン審査に落ちた方の利用実績��も多く、業界最安水準の月々10,000円台から好きな新車に乗れるので、まとまった費用の準備が難しい方にもおすすめです。詳細はこちらからご覧ください。

ブラックリストに載りたくはなかったのですが、支払いの延滞で載ってしまいました。クレジットカードが作れないなど不便なこともありましたが、車のローンを組む際には会社に勤めていることをアピールし、100万円、7年の自社ローンを組めました。頭金を10万円入れたうえに手数料も80,000円ほどかかりましたが、毎月10,000円の返済で済んだので支払いは楽になりました。