自己破産後に車を購入するには?時期やローンの選び方と審査通過のポイントを解説

更新日:2025.11.17

自己破産をするとローンで車を購入するのが難しくなります。信用情報に自己破産をした記録が残ることで、ローンの審査に通らなくなるからです。車がないと仕事や生活に支障が出てしまう方にとって、ローンを利用できるかどうかは大きな問題でしょう。

そこで、自己破産後にローンを組めるケースや、自己破産後に車を購入する際に必要な準備について解説します。さらに、ローンを組まずにお得に車に乗る方法もご紹介します。

【この記事のポイント】

✔自己破産後、約5~10年経てばローンで車を購入できるケースが多い

✔自己破産後でも現金一括購入であればすぐに車を持てる

✔ローンを組まなくても、分割で支払いをしながら車に乗れる方法もある

- 自己破産後でもローンで車を購入できる?

- ブラックリストに載っているか確認する方法

- 自己破産後、車のローンを申し込むまでに準備しておきたいこと

- 自己破産後、ローンで車を購入する際に気を付けたいポイント

- すでに持っている車は自己破産したらどうなる?

- 自己破産する前に絶対やってはいけないこと

- 自己破産後で車のローン購入が難しいときに検討したい方法

- 自己破産後に車を購入しなくても分割で新車に乗れる方法

- 自己破産後の車所有は購入以外の方法も検討しよう

【こちらも読まれています】

>受ける前に読んでおきたい!カーリース審査のすべて

>自己破産後一年でオートローンを利用できる?

自己破産後でもローンで車を購入できる?

自己破産をすると、信用情報機関に事故情報として登録されます。自己破産の記録が残っている状態では、ローンで車を購入しようとしても審査を通過できません。とはいえ一生そのままというわけではなく、条件を満たすことで自己破産後でもローンを組める可能性があります。まずは、ローンを組めるようになる条件とはどのようなものなのか解説します。

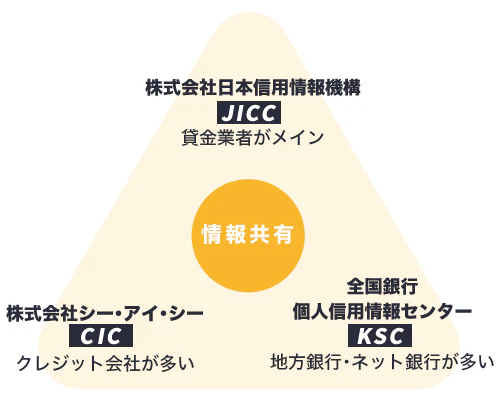

自己破産後でもローンで車が購入できる

自己破産などの事故情報は、「CIC(指定信用情報機関)」「JICC(日本信用情報機構)」「KSC(全国銀行個人信用情報センター)」という3つの信用情報機関に記録されます。銀行や信販会社はローンの申込みがあると、まずこの信用情報機関に登録されている情報をチェックします。このとき自己破産の記録が残っていると「返済能力がない」とみなされてしまうため、ローンの審査に通りにくくなってしまうのです。

ただし、自己破産の記録は永久的に保存されるものではありません。信用情報機関から情報が消えれば、ローンの審査をパスして車を購入できる可能性があります。

自己破産の記録が保存されるのは5~10年

〈自己破産情報の保存年数〉

| 信用情報機関 | 自己破産情報の保存年数 |

|---|---|

| CIC | 5年 |

| JICC | 5年 |

| KSC | 10年 |

自己破産をした記録が保存される年数は、各機関によって異なります。一般的には5~10年であり、自己破産後に車のローンを利用したい場合は、最低でも5年経過してからでないと審査に通りにくいといえるでしょう。

自分の信用情報がどうなっているのか、気になる方も少なくないでしょう。個人の信用情報は情報開示請求をすることで確認できます。リセットされているかどうかを知りたいときは、情報開示請求の手続きを取りましょう。請求は誰でもできますが、所定の手数料がかかります。

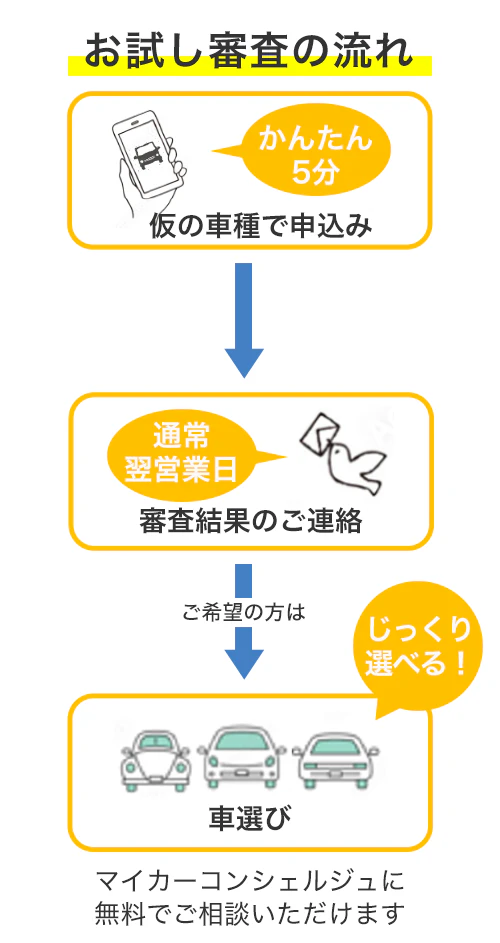

ローンを組まなくても車を持てる!

初期費用0円、月々10,000円台から新車を持てる今話題のサービスなら、ローン審査に落ちたのに車を持てたという方が多数います。その方法を利用できるか、まずは下のボタンから簡単にチェックしてみませんか。申込みは5分程度の入力で完了し、通常翌営業日には結果がわかります。お気軽にどうぞ。

ブラックリストに載っているか確認する方法

信用情報機関に自己破産の情報が記録されることは、一般的に「ブラックリストに載る」といわれます。とはいえ「ブラックリスト」というリストが実際に存在するわけではありません。事故情報が登録されている状態のことをそう呼んでいるだけです。自己破産の経験がある場合は、ローンを申し込む前に信用情報を確認しておきましょう。

ブラックリストから抹消されるまでの期間や加盟企業は、「CIC」「JICC」「KSC」の3機関それぞれで異なります。以下ではそれぞれの信用機関の特徴と情報開示手数料などについて解説します。

なお、郵送で開示を依頼する場合は、郵送手数料などが別途かかります。また、窓口は休止しているケースもあるので注意しましょう。

CICの特徴と手続き方法

CIC(指定信用情報機関)は、信販会社やクレジットカード会社、消費者金融などで登録された信用情報を取り扱っています。携帯電話事業者や百貨店なども加盟しているため、保有している信用情報が多いのが特徴です。情報開示を請求する場合は、CICから行うと効率よく進められます。

情報開示手続きはインターネット・郵送・窓口のいずれかで行えます。手数料はインターネットと郵送が1,000円、窓口は500円です。

JICCの特徴と手続き方法

JICC(日本信用情報機構)は銀行から信販会社、消費者金融まで、幅広い金融機関が加盟しているのが大きな特徴です。ただし銀行はほとんどが地方銀行やネット銀行で、全国に支店を構えているようなメガバンクは加盟していません。

情報開示手続きは、スマートフォンアプリ・郵送・窓口で行えます。手数料はスマートフォンアプリと郵送が1,000円、窓口は500円です。

KSCの特徴と手続き方法

KSC(全国銀行個人信用情報センター)の特徴は、メガバンクや地方銀行、ネットバンクといった銀行が加盟している点です。また、信用金庫や信用組合、農業協同組合なども加盟しています。

情報開示手続きはインターネットまたは郵送で行えます。手数料はインターネットが1,000円、郵送が1,124~1,200円です。

自己破産後、車のローンを申し込むまでに準備しておきたいこと

信用情報機関にある自己破産の記録がリセットされれば、車のローンの審査に通る可能性もあります。ただし、申込時の状況によっては審査通過が難しくなってしまうため、自己破産の記録が消えるまでの期間に審査を通過しやすくなる状況を作っておくことが大切です。ローン審査に向けて取り組んでおきたい3つの準備について解説します。

頭金を多めに用意しておく

ローンの審査で重要視される点はおもに返済能力の有無、つまりお金を滞りなく返していけるかどうかです。

まとまった額の頭金を入れることで、貯金や貯蓄ができる経済状況であることやお金に関する計画性をアピールできます。さらに頭金が多ければ多いほどローンの借入額を減らせるため、審査のハードルも下がります。できるだけ頭金を貯めておきましょう。

信用性の高いクレジット履歴を作る

信用情報機関には、クレジットカードの申込履歴や支払い状況なども記録されています。自己破産をするとそれまで使っていたクレジットカードが使用不可となり、なおかつ新規の申込みも困難になりますが、自己破産の記録が消えれば新たに作れる可能性があります。

事故情報がリセットされた後、複数のローンやクレジットカードに申し込んだり、支払いを滞納したりすると記録に残り、審査に通らない可能性が高くなってしまうため注意が必要です。車のローン以外にむやみに申し込むことは避け、クレジットカードの支払い期日をしっかりと守り、信用度が高まる履歴を残すように心掛けましょう。

一方でまったく取引履歴がないと、返済能力を計れず、過去に自己破産や債務整理を行ったと推測されてしまいます。自己破産の記録が消えた後は、ある程度の履歴を作っておくことも大切です。

安定した仕事に就いておく

ローンの審査では、雇用形態や勤続年数からも返済能力を判断されます。アルバイトや非正規社員のほか、収入が変動しやすいフリーランスや自営業なども、安定性の面から審査で不利になりがちです。また、正社員であっても勤続年数が1年未満の場合は高い評価を得られません。

ローン審査対策として、自己破産の記録が消えるまでのあいだに、安定した仕事に就いておくことをおすすめします。もちろん、年収もできる限り高めておくと有利です。

審査に通るか事前にチェックできます

自己破産後、さまざまな対策をしても車のローン審査に通るかどうか不安なものです。そこで、初期費用不要かつ月々払いでお得に新車に乗れる「カーリースカルモくん」の「お試し審査」で、まずは審査に通る可能性があるか確かめておくのがおすすめです。結果を基に車種の相談も可能。気軽に試してみましょう。

自己破産後、ローンで車を購入する際に気を付けたいポイント

車のローンには、銀行系ローンやディーラーローン、さらに金融商品ではありませんが販売店が提供している自社ローンなどがあります。これらのローンはそれぞれ申込条件や審査基準などが異なるため、審査の通りやすさも一律ではありません。

そこで、借入先の特徴を踏まえて、自己破産後に車のローンを申し込む際に気を付けたいポイントについて解説します。

免責対象の会社は避ける

第一に、自己破産によって支払い義務の免除を受け、免責対象となった会社のローンは避けましょう。これは、信用情報機関の事故情報が消えた後も会社が独自に保有している情報は残り、審査通過が難しいケースがほとんどだからです。自己破産によって迷惑をかけた会社は再び利用できないと考えておくといいでしょう。

ローンの申込みを行う前に、保証会社となっている消費者金融なども含めて、免責対象になった会社かを事前に確認しておきましょう。

審査のハードルが低いローンを選ぶ

審査の通りやすさはローンによって異なります。審査に通るかどうかが心配なときは、審査が比較的甘いローンを選ぶのもひとつの方法です。

数あるローンのうち、ディーラーローンや自社ローンは、銀行系ローンよりも審査が甘い傾向があります。ただし、銀行系ローンに比べて金利や手数料が高いケースも多いため、車両本体価格以外にかかる費用も含めて考えるようにしましょう。

情報開示請求をして確認しておく

自分の信用情報がリセットされているのかが気になるときは、信用情報機関に情報開示請求をしておくのがおすすめです。自己破産の記録が消えているか否か、支払いで延滞記録がついていないかどうかを確認できます。事故情報が記録されている状態ではローンの審査に落ちてしまう可能性が高く、審査手続きの時間と手間が無駄になってしまうかもしれません。

審査に通りやすい時期に申し込む

決算期は多くのディーラーが販売に力を入れるため、審査のハードルが下がる可能性があります。また、販売価格の値引きが期待できる時期でもあるため、うまく交渉をしてローン借入額を抑えられれば審査に通りやすくなるでしょう。なお、決算期は3月や9月頃が多いですが、購入手続きの時間を考えて1ヵ月ほど前から交渉を始めるのがおすすめです。

なるべく安い車で審査する

ローン審査の通りやすさは、借入希望額によっても変動します。借入希望額が低いほどハードルも下がるため、価格が安い車ほど審査通過の可能性が高まるといえます。審査に通過する可能性を少しでも高めたいのであれば、高価な車は避けたほうが無難です。また、頭金を多く用意しておくとより有利です。

ローン実績の多い販売店で購入する

ローン実績の多い販売店は、ローン会社と良好な関係を築いており、審査が有利になるケースがあります。そのため、とある店舗では審査に落ちたものの別の店舗では通ったということも。審査の通りやすさに、販売店とローン会社との関係性や実績が影響する可能性もあります。個人経営よりも法人経営の店舗、さらに小規模よりも大規模販売店のほうが扱う車が多く、ローン実績も多い傾向があるといえるでしょう。

すでに持っている車は自己破産したらどうなる?

すでに車を所有している方が自己破産をした場合、車はどうなるのでしょうか。原則、自己破産をした時点で所有している財産は処分しなければなりませんが、車については手放さずに済むケースもあります。車の扱いはローンの支払状況やその時点での車の価値によって異なるため、ケースごとにチェックしていきましょう。

ローンを完済していない場合

ローンをまだ完済していない場合、車を手元に残しておくことは困難です。通常はローンの残債があるあいだは、車の所有権が使用者本人ではなくローン会社に留保されています。このような場合は、車の価値にかかわらず債権者であるローン会社に車を引き揚げられてしまうのです。

ただし、銀行のカーローンを利用している場合は所有権が使用者本人となっていることが多いため、車の価値によっては手元に残せる可能性もあります。

ローンを完済した、あるいは現金で購入済みの場合

すでに車のローンを完済している場合、または現金一括で購入済みの場合は、車の価値によって手元に残しておけるかどうかが異なります。ボーダーラインは自己破産者の自由財産として認められる20万円です。以下で詳しく見ていきましょう。

車の価値が20万円を超えている

自己破産の時点における車の価値が20万円以上の場合、原則的に車は処分されてしまいます。購入してから間もない新車や、査定で高い値段がつくような車は、没収されて売却代金を債権者への返済にあてられるでしょう。

ただし、車の価値が20万円以上であっても、通院や介護などのやむをえない事情があれば、裁判所の判断で手元に残しておくことが認められる可能性もあります。なお、通勤で必要などの理由では基本的に手元に残すことはできません。

車の価値が20万円未満である

車の価値が20万円未満の場合、その査定書があれば車を手元に残すことができます。また、査定を受けなくても、普通車では初年度登録から6年、軽自動車であれば4年が経過している場合は、価値の低い車とみなされ手元に残せる可能性があります。査定方法などの詳細は地域の司法書士や弁護士に確認しましょう。

自己破産する前に絶対やってはいけないこと

車は基本的に財産とみなされるため、自己破産をすると愛車を手放さなくてはなりません。愛車を手放したくないあまり、引き上げを回避する方法を考える方も多いのではないでしょうか。ただし安易な行動を取ると、最悪のケースでは犯罪になってしまうこともあります。ここでは自己破産前にやってはいけない行為について解説します。

車のローンを一括返済する

自己破産前に車のローンを返済してしまえば、車を引き上げられないと考える方も少なくありません。しかし、自己破産では車のローンだけを返済することは認められていません。一部の債権者だけに返済することは詐欺行為にあたり、免責許可が下りなくなってしまう可能性があります。

車の名義変更をする

車の名義を家族や知人に変更してしまえば、引き上げの対象にならないのではないかと思えますが、これは財産隠しとみなされても仕方のない行為です。もし財産隠しと判断されれば免責許可が下りないだけでなく、詐欺破産罪に問われる可能性もあります。車の名義は公的機関に登録されており、ごまかすことができないので注意しましょう。

車を処分する

自己破産前に、車を勝手に売却したり処分したりすることは禁じられています。自己破産時には、破産管財人の指示を受けることが破産法で定められています。たとえローンを完済している車であっても、勝手に処分することはできないのです。自己破産をする場合は、自分の車であっても自由にはできないと考えておきましょう。

自己破産後で車のローン購入が難しいときに検討したい方法

自己破産で車が没収されたり、ローンが組めなくなったりしても、車に乗れなくなるわけではありません。自己破産をしてブラックリストに載っている期間中や、ブラックリストから情報が消えた後、車を必要としているのにローン審査に落ちたという場合に利用できる方法をご紹介しましょう。

レンタカーやカーシェアリングを利用

車の使用頻度が限られている場合は、レンタカーやカーシェアリングを利用しましょう。自己破産によってクレジットカードが使えなくなった場合は、現金や電子マネーといった別の支払方法が利用できるかどうかを事前に確認しておくことをおすすめします。

レンタカーやカーシェアリングは、使いたいときだけ利用できるのがメリットです。一方でその都度、車のある場所に行かなければならず手間がかかる、予約が埋まっていると利用できない、希望の車種に乗れない可能性があるなどのデメリットもあります。

現金一括で車を購入

自己破産後でも、現金一括払いであれば問題なく車を購入できます。自己破産が影響を及ぼすのはあくまでもローンの審査であり、運転免許が取り上げられたり、物品の購入が制限されたりすることはないからです。

自己破産の申請をすると、申請者が保有している不動産や車などの財産は処分されます。処分で発生したお金を債権者への弁済金とするのが自己破産制度です。しかし、自己破産処理が完了した後に得た財産までも処分されることはありません。まとまった現金が用意できれば、自己破産直後でも車を購入できます。

家族名義で車をローン購入

自己破産者本人が車のローンを組めなくても、家族の名義でローン購入すれば、車を利用することが可能です。ただし、契約者が使用しない車のローン名義を肩代わりすることは「名義貸し」といって、貸した側も借りた側も罪に問われる可能性があります。家族名義でのローン購入は、家族間で共用する車に限り利用できる手段と心得ましょう。

なお、自己破産で債権者の支払いが免責されても、家族が保証人になっている場合は家族の保証債務は免責されません。この場合は家族に返済責任が移るため、家族名義でのローン購入も難しいでしょう。

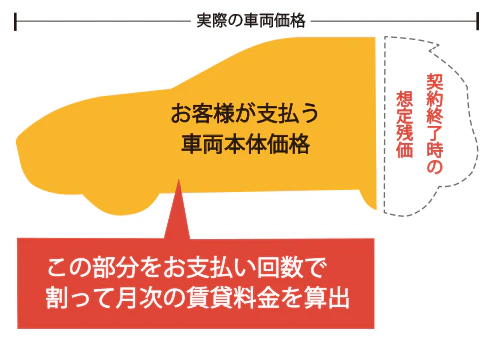

カーリースを利用

自己破産から数年経って、事故情報が抹消された後でも車のローンを組めなかった場合は、カーリースを利用するのもひとつの方法です。カーリースとは、リース会社が購入した車を定額制で利用できるサービスのことです。ローンを組む必要がなく、月々の定額料金を支払うだけで好きな新車に乗ることができます。

カーリースを利用するためには審査に通過しなければなりませんが、車のローン審査を通過できなかった方がカーリースの審査には通ったというケースも多数あります。さらに、頭金などの初期費用も必要なく、カーライフを始める際の費用負担を抑えられるので、大きな出費を避けたい方に特におすすめです。

自己破産後に車を購入しなくても分割で新車に乗れる方法

自己破産後、5~10年経ってもローン審査に通らなかった、または審査に不安があるという方には、初期費用不要で新車に乗れるカーリースの「カーリースカルモくん」をおすすめします。ローン審査に落ちた経験があってもカルモくんで新車を持てた方は多くいます。

月額料金は、業界最安水準の月々10,000円台から。この金額には、車両本体価格のほかに車の購入時に必要な各種税金や自賠責保険料、手数料なども含まれています。また、車検費用を月額料金に含められるプランを選択すれば、維持費の大半が定額払いとなり、家計管理をぐっと楽にできます。

安さと充実したサポートにより、サービス開始から30万人以上の申込実績。審査に不安のある方にカルモくんをおすすめする理由を詳しく見ていきましょう。

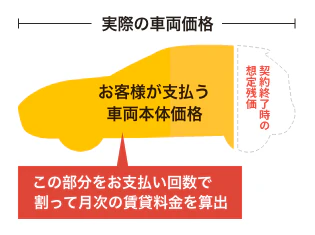

購入するより車両本体価格が安い分、審査対象の金額を抑えやすい

カーリースは契約期間を決めて車を借りるしくみです。月額料金は、契約満了時の想定残価を引いた車両本体価格を基に算出されています。したがって車を購入するよりも車両本体価格が安くなり、審査対象となる金額を抑えやすいので審査のハードルを下げられる可能性があります。

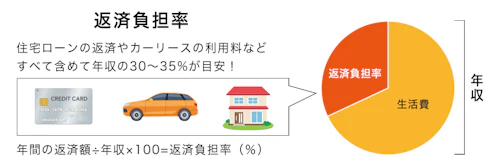

月額料金が安いほど返済負担率が下がり、審査のハードルが低くなる

カーリースの月額料金は、総額を契約月数で分割するため、契約期間が長ければ長いほど月々の負担を軽減できる傾向があります。カルモくんでは最長11年までの長期契約が可能で、ローンよりも分割回数が増やせるのが特徴です。そのため、月々10,000円台からという業界最安水準の料金で新車に乗れます。

審査では、返済負担率という、年収に占めるローン返済額やリース料金の割合がチェックされるといわれています。月額料金が安いカルモくんは返済負担率を下げやすいので、審査のハードルが低いといえるでしょう。

車を持てるかお試し審査で気軽に確認できる

車を持てるかどうか、また、どの車なら利用できるか、カーリースカルモくんの「お試し審査」で確かめられます。自己破産をしていなくても、ローン審査に通らなかった経験があって審査に不安を抱えている方は少なくありません。そのような方におすすめなのがお試し審査です。実際に、不安を感じながら審査を受けた方の声をご紹介しましょう。

Iさん(ダイハツ「ウェイク」11年契約)

Kさん(ホンダ「S660」7年契約)

カーローンの審査はいろいろあって何回か試しても無理でした。でも車にはこだわりたかったんです。カルモくんに相談してみたら、まずは審査をやってみましょうと背中を押してもらって、ダメ元で受けてみたら通ったからびっくり。おかげさまでいい車に乗れています。

このように、まずは審査をしてみるのもひとつの方法です。カルモくんのお試し審査なら、仮の車種で申し込み、後で車種やプランを変更できるので、ひとまず料金の安い車種で審査通過の可能性を探るのもいいでしょう。結果は通常翌営業日には届きます。契約前ならキャンセルもできるのでお気軽にどうぞ。

自己破産後の車所有は購入以外の方法も検討しよう

自己破産後でも、条件さえ満たしていればローンを利用して車を購入することができます。ただしローンの審査を通過できるようになるには一定の期間をおく必要があるため、まとまった資金が用意できるのであれば、現金での一括購入もひとつの方法です。とはいえ大きな買い物となるため、家計の負担も考慮しながら慎重に検討することをおすすめします。

ローンを組めないときやまとまった資金を用意できないときに便利なのが、初期費用不要で月々10,000円台から新車に乗れるカーリースカルモくんです。費用の負担を抑えつつ車に乗りたい方は、選択肢に加えてみるといいでしょう。まずはお試し審査で、車を持てるかどうか気軽にチェックしてみましょう。

※この記事は2023年1月時点の情報で制作しています

あなたにおすすめの記事

ブラックリスト掲載者でも車のローンに通ったって本当?車を持てた方法や審査対策を解説

よくある質問

- Q1自己破産後でも車を購入できる?

A:現金一括払いであれば何の問題もなく購入できます。自己破産によって影響を受けるのはあくまでもローンの審査であり、車の購入そのものができなくなるわけではありません。自己破産後に車を持つ方法について詳しくはこちらで解説しています。

- Q2自己破産後、車を購入するまでにしておくことは?

A:何よりもローン審査に有利な状況を作っておくことが大切です。具体的には、頭金をできるだけ多く準備しておく、信用性の高いクレジット履歴を作る、安定した収入が得られる仕事に就いておく、といったことがおすすめです。いずれも短期間でできることではないため、じっくりと準備しましょう。

- Q3自己破産後すぐに車が必要なときはどうすればいい?

A:一時的に車が必要なときは、レンタカーやカーシェアリングの利用がおすすめです。ほかに、現金一括購入や家族で共用する場合は家族名義でローン購入をするという方法もあります。また、ローン審査に落ちても初期費用0円かつ分割払いで新車を持てる可能性があるカーリースも選択肢のひとつです。

.png?w=360&h=562&fm=avif)

クレジットカードの支払いが遅れたことがあって、カーローンの審査に落ちた経験があるんです。でも新車に乗りたくて、試しにカルモくんの審査を受けてみたら通ってうれしかったです。定額でわかりやすいから、家計管理がしやすくなりました。