自己破産したら車のローンはどうなる?準備や注意点について解説

更新日:2026.01.30

自己破産の経験があっても、車のローンは組めるのでしょうか。また、ローン審査に通りやすくするために気を付けるべきことはあるのでしょうか。ほかにも、ローン返済中に自己破産をした場合に乗っている車がどうなるのかなど、自己破産がローンに与える影響について見ていきましょう。

【この記事のポイント】

✔自己破産をしたことがあっても、一定期間が経過すると車のローンは組める

✔自己破産後に車のローンを組むためには、頭金を貯めるなどの準備が必要

✔今話題の方法なら、ローンを組まなくても月々払いで新車を持てる

- 自己破産後に車のローンは組める?

- 自己破産の情報を保管する信用情報機関とは

- そもそも自己破産とは

- 自己破産後に車のローンを組むためにできる準備

- 自己破産後のローン審査に通りやすくする7つのポイント

- ローン契約後に自己破産した場合、車はどうなる?

- 自己破産をする前にやってはいけないこと

- ローン返済中に債務整理をしても車を手元に残す方法

- ローン以外に自己破産後に車に乗る方法はある?

- ローン審査に落ちた方も多数利用中!より手軽に新車を持てる方法とは

- 車のローン以外にも車に乗れる方法はある

自己破産後に車のローンは組める?

自己破産の経験があってもローンを組むことは可能です。ただし、自己破産などの債務整理をしたという情報は、信用情報機関に「事故情報」として5~10年間保管されるので、そのあいだは審査に通るのが難しいでしょう。

一般的にローン審査では、年収などの情報に加えて、現在の債務状況や過去の返済状況など信用情報機関に照会した内容を基に、返済能力や信頼性を判断します。自己破産の記録が残っていると、返済能力が低いとみなされるので、ローンを組むことは難しくなります。

信用情報から自己破産の記録が抹消されてから申し込めば、ローンを組める可能性はあります。しかし、何年も待てないという場合は、中古車販売店が提供している自社ローンを利用すると、信用情報の照会がないため車を分割払いで購入できることもあるでしょう。なお、自社ローンでは高い保証料や手数料などを求められるケースもある点には注意が必要です。

ローンを組まなくても安心して新車を持つ方法があります。

信用情報に残っている情報などが原因でローン審査に落ちた経験のある方も多数利用しているサービスなら、初期費用0円、月々10,000円台から好きな新車に乗れます。

月々の支払額を抑えて、ローンを組まずに無理なく車を持てるので、ローン審査に通るか、また、返済を続けられるか不安な方にもおすすめです。詳しくは下のバナーからどうぞ。

自己破産の情報を保管する信用情報機関とは

信用情報機関は、自己破産などの債務整理の情報だけでなく、クレジットカードの契約内容やローンの返済状況などの信用情報を管理している機関です。銀行や貸金業者、クレジットカード会社などの加盟企業や個人からの照会に応じて、情報提供を行っています。3つの信用情報機関があり、各機関が管理している情報の一部は共有されています。

どの機関もインターネットや郵送で情報の開示請求ができますが、機関により手数料や必要書類が異なる場合があるので注意しましょう。以下では各機関の特徴について解説します。

〈3つの信用情報機関〉

| CIC | JICC | KSC | |

|---|---|---|---|

| 自己破産の情報が 保管される期間 |

5年 | 5年 | 10年 |

| 情報開示手数料* | インターネット:1,000円 郵送:1,000円 窓口:500円 |

スマートフォン:1,000円 郵送:1,000円 窓口:500円 |

インターネット:1,000円 郵送:1,124~1,200円 窓口:なし |

*別途、インターネット・スマートフォンでは決済手数料、郵送では郵送料などがかかります

CIC

CICとは、株式会社シー・アイ・シーの運営する、割賦販売法および貸金業法に基づく指定信用情報機関のことです。CICには、消費者金融やクレジットカード会社のほかに、百貨店や家電メーカー系のクレジット会社、リース会社、保険会社、銀行、携帯電話会社なども加盟しています。

CICでは、自己破産の記録が免責決定日から5年間保管されます。5年以上が経過すれば、自己破産の情報は消えているはずですが、不安な場合は情報開示請求をして確かめておくと安心です。開示手数料は請求方法によって異なり、インターネットや郵送での開示なら1,000円、窓口で手続きをする場合は手数料として500円がかかります。

JICC

JICCとは、株式会社日本信用情報機構の運営する、指定信用情報機関のことです。JICCでは、消費者金融やクレジット会社、信販会社、金融機関、保証会社、リース会社などの与信事業を営む事業者が多く加盟しています。

JICCもCICと同様に、自己破産の情報の保有期間は5年間です。情報開示手数料はスマートフォンや郵送なら1,000円かかります。また、窓口での手続きには500円かかりますが、社会情勢により休止している場合があるので、照会の際は気を付けましょう。

KSC

KSCとは、一般社団法人 全国銀行協会の運営する、全国銀行個人信用情報センターのことです。おもにメガバンクや地方銀行、ネット銀行、信用金庫などが加盟しています。CICやJICCのように、消費者金融や信販会社は加盟していません。

KSCの場合、自己破産手続きの開始決定から10年間、情報が保管されます。自己破産の履歴が残っているかどうかは、KSCにもインターネットや郵送で照会できます。情報開示手数料はインターネットが1,000円、郵送は1,200円程度かかり、窓口での申請はできません。

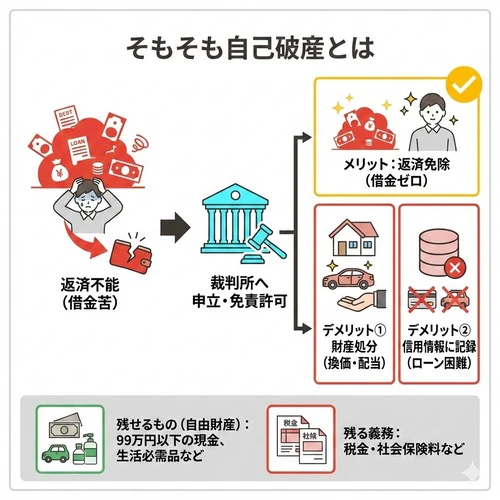

そもそも自己破産とは

そもそも自己破産とは、借金やローン返済ができなくなった場合などに行う債務整理の一種です。裁判所に破産申立をして免責許可を受けることで、さまざまな返済が免除となる代わりに、財産の差し押さえが行われるしくみです。

前項で確認したように、自己破産をすると信用情報機関に情報が保管されるため、ローンやクレジットカードの利用が難しくなります。

なお、差し押さえられた財産は換価されて債権者に配当されますが、生活に必要な日用品や99万円以下の現金、処分見込額が20万円以下の車などは、自由財産として保有が認められています。また、借入れなどの返済は免除になりますが、税金や社会保険料などの未払いは支払義務が継続されます。

自己破産後に車のローンを組むためにできる準備

自己破産をしてすぐにローンを組むのは難しいですが、一定期間が経過して、収入などが安定していれば審査に通る可能性は高くなります。そこで、自己破産後に車のローンを組むために行っておくべき準備についてご紹介します。

頭金を貯めておく

ローン審査では、年収や返済能力に対して借入額が適正かどうかを判断します。車のローンを組む際には、車両本体価格から頭金を引いた金額に対して審査を行うので、なるべく多くの頭金を用意すれば借入額を減らすことができ、ローン審査に通る可能性が高くなります。そのため、審査通過が難しい時期に、頭金を貯めておくといいでしょう。

また、頭金を用意することは、ある程度の貯金ができる経済状況や、計画的に家計の管理ができていることのアピールにもつながります。

携帯電話の割賦払いやクレジットカードの利用履歴を作る

自己破産してから一定期間経つまでは、新たにクレジットカードの発行やローン契約はできません。そのため、信用情報にまったく履歴のない「ホワイト」と呼ばれる状態になってしまいます。

こうした状態は、審査で過去に金融トラブルを起こしたことがあると推測され、審査に通りにくくなってしまうので、携帯電話の割賦払いや審査に通りやすいクレジットカードを作るなどの方法で、なんらかの信用情報を作っておくことが大切です。

ただし、自己破産をしてすぐに複数のローンやクレジットカードに申し込んだり、料金を滞納したりしてしまうと、審査に通らなくなってしまいます。車のローンを組むためにも、10万円以下の携帯電話の割賦払いなど、信用情報の履歴を作りやすい方法で信頼度が高まるような行動を心掛けましょう。

審査に通りやすい属性を身につける

車のローンには、ディーラーローンや銀行のカーローンなどさまざまな種類があります。ローンによって審査基準は異なりますが、収入が安定していることや勤続年数が長いことなどが審査では有利に働きます。また、アルバイトやパート、派遣社員などの非正規雇用よりも、正社員のほうが審査に通りやすいとされています。

中には、年収200万円以上や勤続1年以上でなければ申し込めないローンもあります。自己破産後は審査に通りやすい属性を身につけることを心掛けるといいでしょう。

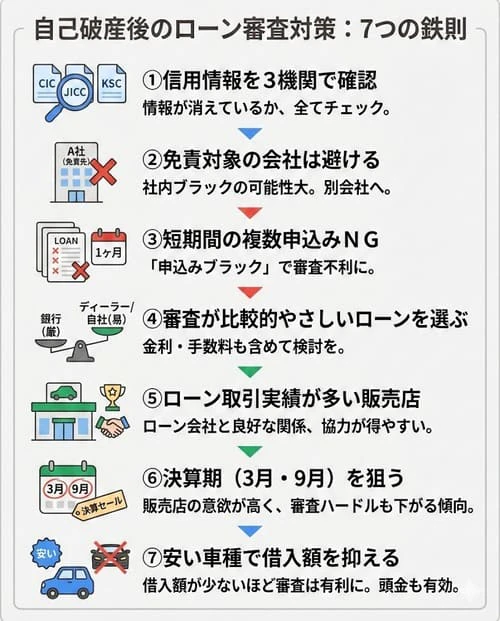

自己破産後のローン審査に通りやすくする7つのポイント

一定期間が経過し、車のローン審査を受ける前にも気を付けたいポイントがあります。そこで、自己破産後のローン審査に通りやすくするために押さえておきたいポイントについて見ていきましょう。

1. 信用情報を確認する

2. 免責の対象となったローン会社は避ける

3. 複数のローン申込みは避ける

4. 審査が比較的やさしいローンを選ぶ

5. ローンの取引実績が多い販売店を選ぶ

6. 決算期など審査に有利な時期に申し込む

7. 安い車種を選ぶ

1. 信用情報を確認する

ローン審査を受ける前に、自己破産の情報が消えているか、ほかの返済や支払いなどの記録が良好かなど、自身の信用情報がどういった状態になっているか確認しておきましょう。

なお、借入れや契約の内容によって、情報が登録されている信用情報機関が異なるので、すべての機関の情報を確認しておくと安心です。

2. 免責の対象となったローン会社は避ける

自己破産をした後にローンを組む場合、免責の対象となった会社は避けましょう。信用情報機関で自己破産の情報が消えていたとしても、その会社には、過去の借入れや免責の履歴が残っている可能性が高く、審査に通るのが難しい場合がほとんどです。

そのため、保証会社となっている消費者金融なども含めて、免責の対象になった会社はあらかじめ把握しておきましょう。

3. 複数のローン申込みは避ける

自己破産の履歴がなくなったからといって、複数のローンに申し込むのは避けましょう。短期間で多重の申込みをすると、お金に困っているのではないか、不正利用しようとしているのではないかと判断され、信用が低くなってしまいます。一般的に、1ヵ月間で3件以上のローン申込みをすると「申込みブラック」と呼ばれ、審査で不利になるといわれています。

そのため、まずは通りやすいローンを選んで審査を受けるのがおすすめです。また、審査を受けた履歴も信用情報に残ってしまうため、審査に落ちてしまった場合も、そのすぐ後にほかのローン審査を受けるのは避けましょう。

4. 審査が比較的やさしいローンを選ぶ

ローンにもさまざまな種類があり、審査条件もそれぞれで異なります。そのため、自己破産後にローンを組むのであれば、比較的審査がやさしいローンを選びましょう。

例えば、銀行などの金融機関のカーローンよりも、ディーラーローンや自社ローンは審査がやさしい傾向があります。一方で、ディーラーローンは銀行のカーローンよりも金利が高い場合が多く、自社ローンは金利がありませんが手数料などが高いケースが多いため、利息や手数料も含めて返済計画を立てた上で、ローンに申し込むようにしましょう。

5. ローンの取引実績が多い販売店を選ぶ

銀行のカーローンは、車の購入前に別途手続きを行う必要があります。一方で、ディーラーローンや自社ローンは、購入手続きと同時にローンの申込みができる場合がほとんどです。自己破産後にローンを組む際は、審査に通りやすいディーラーローンや自社ローンを選ぶだけでなく、ローンの取引実績が多い販売店を選ぶのもおすすめです。

実績が多ければ、ローン会社とも良好な関係を築いていることが想定でき、申込みに際して前向きなアドバイスをしてくれる可能性があります。また、取引実績が多いということは、審査から納車までがマニュアル化されていて契約がスムーズに進みやすいでしょう。

販売店を変えたらローンを組めたなどの事例もあり、販売店とローン会社の関係性は重要だといえます。

6. 決算期など審査に有利な時期に申し込む

車を買う際には、3月や9月などの決算期を狙うと値引き交渉がしやすいとされています。また、販売店がより多くの台数を売りたい時期でもあるので、審査のハードルも下がる傾向があります。こうした特徴から、ほかの時期に申し込むよりも審査に通る可能性が高いといえるでしょう。

7. 安い車種を選ぶ

ローン審査に通りやすくするためには、安い車種を選ぶことも有効です。審査の難度は借入額によっても変わるため、審査対象となる車両本体価格はできるだけ抑えておくといいでしょう。そのため、候補の車種が複数ある場合は、一番安い車種を選ぶと、ローン審査に通過できる可能性も高まります。

安い車種というと中古車を選択する方も多いですが、中古車は車の状態が見た目だけではわかりにくく、買った後にすぐメンテナンスや整備が必要となるケースもあるので、しっかりと確認しましょう。

なお、審査対象となる金額を抑えるには、できるだけ多くの頭金を用意しておくといった方法もあります。

ローン以外の方法で車を持つのもおすすめです。

車を月々払いで持つ方法はローンだけではありません。今話題のサービスなら、初期費用不要で月々10,000円台から好きな新車を持てます。カーローン審査に落ちて車を持つことをあきらめかけていた方も多数利用中です。下のボタンから審査をしてみると、通過後に無理なく車を持てるプランを提案してもらえるので、まずはお気軽にどうぞ。

あなたにおすすめの記事はこちら

月々払いのおすすめサービスランキング

ローン契約後に自己破産した場合、車はどうなる?

車は資産として考えられるため、自己破産をすると車は持てないイメージがあります。ただし、どのような対応になるかは、ローンの返済状況や車の価値によって決まります。ここでは、ローンの返済状況別に、自己破産したときの対応について見ていきましょう。

ローンを返済中の場合

ローンの返済中は、「所有権留保」といって、ディーラーや信販会社が車の所有権を持っていることがほとんどです。そのため、ローンを返済中に自己破産をすると、車は引き揚げられてしまう可能性が高いでしょう。

ローンを完済している場合

すでにローンを完済している場合、所有権は購入者本人にあります。しかし、自己破産をすると、基本的に保有している資産は手放さなくてはいけません。ただし、車の価値が20万円以下であれば自由財産として認められるため、車にどれくらいの価値が残っているかによっても対応が異なります。

また、20万円を超えている場合でも、車の必要性に応じては例外的に、自己破産の手続きに関わる破産管財人に車と同等の金額を支払えば乗り続けられるケースもあります。

なお、ローンを組まずに車を所有している場合も同様の扱いとなります。

自己破産をする前にやってはいけないこと

自己破産をすると車を手放さなくてはいけないからといって、ローンの一括返済や車の名義変更、処分を勝手な判断で行うことは認められていません。その理由について、詳しくご紹介しましょう。

車のローンを一括返済する

自己破産により車が引き揚げられないように、車のローンの一括返済を検討する方もいるでしょう。しかし、自己破産の手続きでは、持っている資産は換価して、債権者に公平に分配しなくてはいけません。それでも返済できない債務が免責の対象となるため、車のローンだけを返済することは認められていません。

このように一部の債権者にだけ返済することは偏頗弁済(へんぱべんさい)という詐欺行為にあたり、免責許可が下りなくなってしまう可能性があるので注意しましょう。

車の名義変更をする

名義変更をすれば、自分の車ではないので引き揚げの対象にならないと考える方もいるのではないでしょうか。しかし、車の名義は公的機関に登録されていることから、簡単に調べることができます。名義変更をしたことはすぐにわかってしまうため、隠し通すことは不可能です。

また、このような行為は、財産隠しとみなされる場合があります。免責許可が下りないだけでなく、詐欺破産罪に問われる可能性もあるので、絶対にやめましょう。

車を処分する

ローンの一括返済や名義変更と同様に、勝手に車の処分をすることもやめましょう。自己破産の際には、財産の管理や処分の権利を持つ破産管財人の指示を受けて処分を行うことが破産法で定められています。そのため、ローンを完済している所有車であっても、勝手に処分することは禁止されています。

ローン返済中に債務整理をしても車を手元に残す方法

自己破産などの債務整理が必要な状況でも、どうしても車が必要なケースもあるでしょう。ここでは、債務整理をしても車を手元に残す方法について見ていきましょう。

第三者に返済してもらう

先述のとおり、自己破産する際に自身で一部のローンだけを返済するのは偏頗弁済にあたりますが、第三者に支払ってもらう場合は対象となりません。また、親族や知人など第三者が借金を肩代わりしても、法律上の問題はありません。

そのため、時価が20万円未満の車であれば、第三者にローンを返済してもらうことで、原則としてそのまま維持し続けることが可能になります。ただし、20万円以上の価値がある車の場合は、第三者に返済してもらっても引き揚げの対象となるので注意しましょう。

任意整理もしくは個人再生をする

自己破産をすると、所有する資産はすべて換価しなくてはいけません。しかし、任意整理もしくは個人再生であれば、車を持ち続けることが可能な場合があります。

任意整理

取引開始時にさかのぼって、利息制限法の上限金利に金利を引き下げて利息を再計算し、元本のみを3年程度で返済する和解契約を賃金業者と結ぶ債務整理のことです。なお、原則として金利はカットされます。

任意整理では、債権者との話し合いに基づいて整理の対象を選択できるので、車のローンを対象外とすることで車を手元に残せるのです。

個人再生

財産を保有したまま、借金を減額した上で、原則として3年間で分割返済する債務整理のことです。減額された借金を完済すれば、原則として返済義務が免除となります。

個人再生は自己破産と違って、債務者の財産が処分の対象にならないため、所有している住宅や車を手放さずに済みます。ただし、ローン返済中の車は所有権留保のためローン会社に引き揚げられてしまいます。どうしても車が生活に必要という事情がある場合のみ、ローン返済の継続と車の所持が例外的に認められるケースもあります。

ローン以外に自己破産後に車に乗る方法はある?

自己破産をして車が手元になくなってしまうと、どうしても困る場合もあるでしょう。そういった場合に、車に乗る方法について見ていきましょう。

1. 現金で購入する

ローン契約には審査に通過しなくてはいけませんが、現金での購入であれば審査はありません。ただし、中古車であっても、車の購入には数十万円がかかります。自己破産の際に保有できる現金は99万円以下と決められているため、手続き直後の購入は難しい可能性が高いでしょう。

2. カーシェアリングやレンタカーの一時利用サービスを使う

カーシェアリングやレンタカーなど、その都度レンタルする一時利用サービスであれば、自己破産後でも車に乗りやすいでしょう。いずれも必要なときだけ利用でき、使った時間に応じて料金を支払うサービスです。

なお、レンタカーは営業所などでその都度手続きを行いますが、カーシェアリングの場合はステーションといわれる無人の駐車場で車をピックアップすることになるので事前の登録が必要です。

3. カーリースを利用する

カーリースは長期的にマイカーのように車に乗れる方法です。定額制で頭金などの初期費用もかからないので、月額料金だけでカーライフが始められます。返却が前提となっており、契約満了時に車に残っていると想定される価値(残価)を車両本体価格から差し引いて月額料金が算出されます。

なお、カーリースにもローンと同様に審査がありますが、残価を差し引くしくみにより審査対象となる金額を抑えやすいため、ローンよりも審査に通りやすいケースもあります。

ローン審査に落ちた方も多数利用中!より手軽に新車を持てる方法とは

これまでは車に乗る方法といえばローン購入が一般的でしたが、最近では定額制のカーリースでカーライフを始める方が増えています。

中でも「カーリースカルモくん」は、サービス開始から30万人以上の申込み実績がある人気のカーリースです。ローン審査に落ちた方も多数利用しており、信用情報に自信のない方にもおすすめです。その理由をご紹介しましょう。

業界最安水準の料金なので、審査対象となる金額を抑えやすい

カーリースカルモくんは、初期費用不要、頭金・ボーナス払いなしで月々10,000円台からという業界最安水準の料金で利用できます。残価を差し引くカーリースのしくみと、長期契約が可能なことから、安い料金を実現。そのため、ローンで購入するよりも審査対象となる金額を抑えやすく、審査に通りやすいといわれています。

また、カーリースでは車の所有権がリース会社にあり、万が一のときはリース会社が支払いを担保すると審査会社に判断されると考えられることから、審査に通る可能性があるといえるでしょう。

無理なくマイカーを持てるから顧客対応満足度が高い!

初期費用がかからないだけでなく、月額料金に各種税金や自賠責保険料などの維持費も含まれており、車を維持していく上での管理が楽というメリットもあります。ほかにも、7年以上の契約で全車走行距離制限なしのうえ、車の返却が不要など、購入したときと変わらない乗り方ができる点も魅力です。

サポート面では、専門的な知識を持ったマイカーコンシェルジュが契約前から相談を受け付けており、その対応の早さや丁寧さで顧客対応満足度は高いです。「カーリースのしくみがわからない」「支払い続けられるか不安」など、下のバナーから好きな方法で、何でも気軽に問い合わせてみましょう。

「ローン審査に落ちたが新車を持てた!」という声も多数

自己破産などの債務整理を行っていなくても、審査に不安のある方や実際にローンの審査に落ちてしまった方は少なくありません。最近では、携帯電話端末料金の分割払いやクレジットカードの引き落としなどの遅延により、ローン審査に落ちる方も増えています。

そのような方も、カルモくんなら利用できたというケースは多くあります。実際に新車を持てた方の体験談をご紹介しましょう。

Kさん

Kさん

車を購入しようとローン審査を受けたら落ちてしまいました。おそらく、過去に携帯料金を払い忘れたことが影響しているんだと思います。でも、カーリースなら審査に通るかもしれないという情報を聞いて申し込んでみたら、無事に審査に通ったんです。ちゃんと契約できて、欲しかった車種の新車に乗れて満足しています。

Iさん

以前車を買おうとしたら、学生のころにクレジットカードの支払いが遅れたことが影響したのかローンの審査に落ちてしまったんです。だからローンは難しいと思っていたんですが、カーリースをすすめられて試しにカルモくんの審査を受けてみたら受かったんです。これまでローンで中古車を買っていましたが、カルモくんはずっと定額の料金で、無理なく新車に乗れて安心です。

まずは車を持てるか確かめてみませんか。

カーリースカルモくんで新車を持てるか、下のバナーからできる「お試し審査」で簡単に確かめられます。結果を基に、審査に通る範囲の車種やプランを案内してもらえるので、安い車種で通るか試してみるのがおすすめです。結果は通常翌営業日に届きます。審査をしても契約にはならないので、まずは気軽にチェックしてみましょう。

車のローン以外にも車に乗れる方法はある

自己破産をすると、もう車に乗れないのではないかと心配になってしまうこともあるでしょう。しかし、最近ではカーシェアリングなどの一時利用サービスや、カーリースのように手軽な乗り方を提供するサービスも増えています。そのため、状況に合わせて車に乗れる方法を探してみるのがおすすめです。

ローン審査に落ちた方も多数利用しているカーリースカルモくんなら、オンラインで簡単にできる「お試し審査」があり審査のハードルが低いでしょう。いざというときにすぐに車を使えるよう、まずは利用できるか確かめてみてはいかがでしょうか。

※この記事は2022年9月時点の情報で制作しています

あなたにおすすめの記事

ブラックリスト掲載者でも車のローンに通ったって本当?車を持てた方法や審査対策を解説

よくある質問

- Q1自己破産をしても車のローンは組める?

A:信用情報に自己破産の記録が残るため、自己破産の直後は難しい可能性が高いですが、免責決定日から約5~10年が経過して収入の安定性が確保できれば、審査に通る可能性があります。また、自己破産後すぐにどうしても車が必要な場合は、自社ローンであれば利用できるケースがあります。

- Q2自己破産後にローン審査に通りやすくするためにはどうすればいい?

A:頭金を用意するほか、ディーラーローンや自社ローンなどの比較的審査がやさしいローンを選ぶのがおすすめです。また、ローンの利用実績が多い販売店を選ぶ方法もあります。審査に通るために押さえておきたいポイントについてはこちらで具体的に解説しています。

- Q3ローン審査に落ちても車を持てる方法は?

A:現金一括購入、カーシェアリングやレンタカーの利用、カーリースの利用といった方法があります。長期的に車に乗る場合はカーリースがおすすめです。初期費用不要で、各種税金などの維持費が月額料金に含まれているので、家計管理が楽にできます。月々10,000円台から利用でき、毎月の負担を抑えたい方にも向いているでしょう。

.png?w=360&h=562&fm=avif)

これまで何度もローン審査を受けたけどダメでした。きっと無理だろうと思いながらも、カーリースのカルモくんに相談したら、一度審査を受けてみませんかと言われて。そうしたら、審査に通ったと連絡が来てびっくりしました。今までいろんな車に乗ってきましたが、相棒と呼べるS660の新車に乗れて満足しています。