車のローンは何年で組むのが正解?返済期間の決め方や注意点について解説

更新日:2025.06.21

車のローンを何年で組むかは、車を購入する際に多くの方が迷うポイントです。返済期間を何年に設定するかによって、月々の返済額や利息総額が決まるので、慎重に考えなければなりません。

そこで、車のローンは何年で組まれることが多いかや年数を決める際のポイント、ローン利用時の注意点について解説します。また、今話題の利息0円で新車に乗る方法についても見ていきましょう。

【この記事のポイント】

✔独自調査の結果では、車のローンは5年で組まれることが多い

✔車のローンを何年で組むかは月々の返済可能額や車の買替え時期などで決めよう

✔利息・初期費用0円の分割払いで新車に乗る方法もある

- 車のローンは5年が最多。独自アンケートで見る年数決定のポイントとは

- 車のローンは何年まで組める?

- 車のローンを何年にするか検討する際に確認しよう

- 車のローンを何年にするか決めるときの注意点

- 何年かだけでなく、返済方式によっても返済額は変わる

- 車のローンの負担を減らす方法

- ローンを使わず、業界最安水準の月額10,000円台から新車に乗れるサービスとは

- ローンを何年で組むか考えるより利息なしで新車に乗れる方法を選ぼう

【こちらも読まれています】

>受ける前に読んでおきたい!カーリース審査のすべて

>自動車ローンの審査基準を詳しく解説!

車のローンは5年が最多。独自アンケートで見る年数決定のポイントとは

車のローンを利用している方はみな、実際に何年くらいのローンを組んでいるのでしょうか。また、その年数に決めた理由はなんだったのでしょう。独自調査でローン利用者の方々から寄せられた結果をまずは見てみましょう。

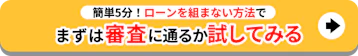

「カーリースカルモくん」が行った車のローンに関する独自調査*によると、車のローンの返済期間は5年に設定している方が最も多く、全体の39.7%を占める結果となりました。

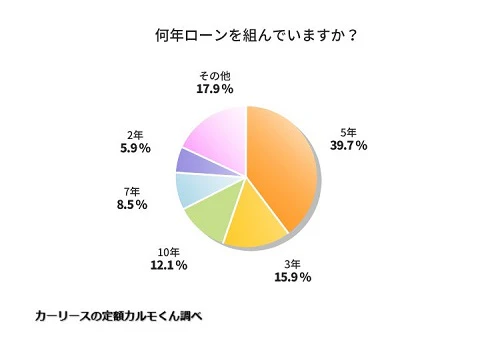

車のローンの返済期間を5年に決めた理由については、「支払い可能な限度額だから」が40.5%、「月々の支払いを少なくしたいから」が21.4%となりました。つまり、約60%の方が無理なく返済できる年数として5年を選択していることがうかがえます。

*ローンを組んで車の支払いをしている全国の男女378人を対象として2021年8月18日~8月31日に行ったインターネット調査

車のローンは何年まで組める?

車のローンの年数に関する参考意見を入手したところで、次は、利用できるローンの種類について見てみましょう。

車のローンは大きく分けて銀行系ローンとディーラーローンの2種類があり、それぞれ設定できる返済期間は異なります。銀行系ローンとディーラーローン、それぞれの一般的な返済期間が何年なのかをご紹介します。

銀行系の車のローン

銀行などの金融機関が提供している車のローンでは、返済期間は最長7〜10年に設定されているのが一般的です。そのため、長めの年数で月々の負担を抑えながら返済できる点はメリットといえるでしょう。ただし、銀行系の車のローンは審査がきびしい傾向があり、希望した条件で利用できないケースも多くあります。

ディーラーの車のローン

ディーラーの提携先である信販会社が提供する車のローンでは、返済期間は最長6〜8年と、銀行系より短めに設定されるのが一般的です。その分、短期間で返済を終えられるというメリットがありますが、月々の返済額は高くなるので注意しなければなりません。ただし、ディーラーの車のローンは銀行系よりも審査は甘い傾向にあります。

車のローンを何年にするか検討する際に確認しよう

車のローンの返済期間を5年に設定する方が多いことはわかりましたが、前項で述べたように、ローンで設定できる年数は5年より長くすることも可能です。自身の状況を考慮したうえで、最適な年数を決めることが大切となってくるでしょう。

ここでは、車のローンの返済期間を何年に設定したらいいかを検討するにあたり、確認しておきたいポイントを見ていきましょう。

毎月返済可能な金額

車のローンの返済期間を決めるときは、毎月無理なく支払っていける返済額になるよう年数を決めるのがおすすめです。例えば、返済にかかる年数を3年など短めに設定した場合、返済総額は抑えられますが月々の返済額は多くなってしまいます。

一方、返済期間を10年など長めに設定すると、月々の返済額は抑えられるものの、返済総額は高くなるでしょう。月々いくらまでなら問題なく支払えるのか、その場合の返済総額がいくらになるのかを把握したうえで、無理のない年数に設定することが大切です。

車の買替え時期

ローンを利用する際は、車を使っているあいだに完済できるよう返済期間を設定するのが理想です。

ローンを完済していれば、いつでも自由に車を手放すことができます。

一方、ローンの返済が終わっていない状態で車を買い替えてしまうと、今までの車のローンと新しい車のローンを同時に返済しなければなりません。こうなると家計を圧迫してしまうおそれがあります。

ローンの返済期間を何年にすべきか迷ったら、ライフプランと照らし合わせて車の買替え時期を決め、それに合わせて年数を設定しましょう。

月々の返済のほかにかかる車の維持費

車のローンを何年にするか決めるときは、車にかかる費用を明確にしておくことも大切です。車に乗るためには、月々の返済に加えて、税金や車検代、駐車場代、ガソリン代などがかかります。

早く返済を終わらせるために短めの年数に設定しすぎると、月々の返済とは別に発生する維持費を払えなくなってしまうリスクもあるでしょう。そのため、維持費も踏まえて無理なく返済できる返済期間に設定する必要があります。

途中で繰上返済可能かどうか

車のローンを何年に設定すべきかは、繰上返済が可能かどうかでも変わってきます。繰上返済とは、最初に決めた返済期間よりも前倒しでローンを返済することです。

途中で繰上返済ができれば、その分支払う利息を抑えて返済総額を下げられるため、最初から無理をして返済期間を短くする必要もありません。

借入れせずに維持費もコミコミの定額料金で新車に乗る方法はこちら

車のローンを何年にするか決めるときの注意点

車のローンを何年で利用するか決める際には、気を付けるべき注意点がいくつかあります。以下の点をしっかり頭に入れ、自分の状況を考慮しつつ返済期間を確定させれば、失敗を未然に防ぐことができるでしょう。

何年にするか一度決めたら変更不可能

車のローンは、何年で利用するかを一度決めたら変更できません。月々の返済がきびしくなり、返済期間を延ばして毎月の負担を減らしたいと思っても、原則変更は不可能です。

しかし、さまざまな事情でどうしても月々の返済額を減らさなければならないこともあるでしょう。そのような場合は、現在のローンを解約したうえで新たにローンを組み直す借換えをするのが一般的です。

ただし借換えには手数料がかかり、改めてローンを組むために審査を受けなければならないので、最初から余裕を持って返済できる年数でローンを利用するのがおすすめです。

途中で車を売却すると一括返済が必要

何らかの事情により、ローン返済中に車を売却することになった場合、残債を一括で支払う必要があります。車を売却して得られる金額がローンの残債より大きい場合は特に問題ありませんが、その逆となった場合は家計を大きく圧迫してしまう原因にもなるため、気を付ける必要があります。

返済期間を長くしすぎると利息が膨らむ

車のローンは、返済期間を長くすることで月々の返済額を抑えられます。毎月の出費を抑えながら車に乗りたい方にとって、返済期間を長く設定できるローンは便利でしょう。

ただし、返済期間を長くしすぎると支払う利息が膨らみます。その結果、返済総額が高くなり長期的に見ると大きな出費につながってしまうため注意しなくてはなりません。車のローンを何年で組むかを決めるときは、月々の返済額だけでなく返済総額も確認するようにしましょう。

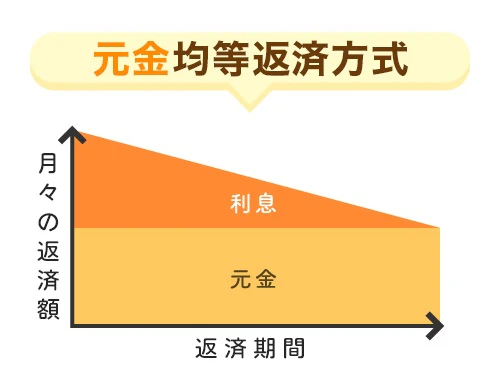

何年かだけでなく、返済方式によっても返済額は変わる

車のローンは、何年で利用するかだけでなく、返済方式によっても月々の返済額が変わります。返済方式には元利均等返済と元金均等返済の2種類があり、それぞれメリットとデメリットが異なります。

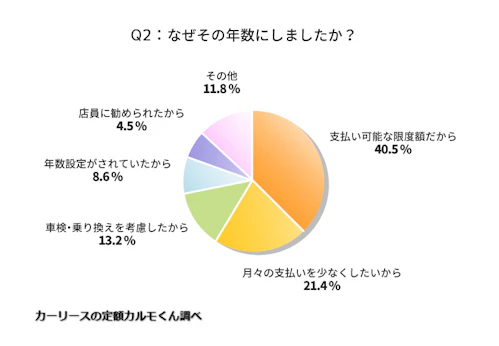

元利均等返済

元利均等返済は、月々の返済額が一定となる返済方式のことです。毎月の返済額が変わらないので、返済計画を立てやすいというメリットがあります。一方、元金部分の減り方は遅くなり、返済総額は元金均等返済を選んだ場合よりも多くなってしまうのがデメリットです。

元金均等返済

元金均等返済とは、毎月の返済額のうち、元金の額が一定になる返済方式のことです。元金部分の残高に応じた利息額が上乗せされるため、返済額はローンの利用開始時が最も多くなります。ただし、元金部分が早く減るので、返済総額は元利均等返済を選んだ場合よりも少なくなる点がメリットです。

車のローンの負担を減らす方法

車のローンを何年で利用するか考えるとき、できれば負担を減らしたいと考えるのは自然なことです。ここでは、ローンの負担を減らすためにできることを確認しておきましょう。

頭金を多く入れる

車を購入する際は、頭金を設定できます。頭金の額が多ければ多いほど借入額が減り、月々の返済額を少なくすることが可能です。頭金の相場は車両本体価格の20〜30%といわれているので、無理のない範囲で増額してみると良いでしょう。

ただし、頭金を多く入れるということは、ローン契約時に支払う金額が増えるということです。つまり、車を買うために多額の初期費用を支払うことになり、貯金が大きく減ってしまいます。

貯金に余裕があり、頭金を多めに支払ってもその後の生活に影響しないという場合なら問題ありませんが、そうではない場合は慎重に考えなければなりません。

ボーナス払いをなしにする

車のローンを組む際は、ボーナス払いの有無を設定できます。月々の返済額に加えてボーナス支給月に増額して返済することで、ほかの月の負担を減らすことが可能です。ただし、景気が悪くなったり転職したりしてボーナスが支給されなくなったとしても、一度ボーナス払いをありに設定してしまうと途中でなしに変更することはできません。

また、ボーナス払いを併用すると元金の返済スピードが遅くなります。そのため、元金にかかる利子も均等払いより増え、返済総額は高くなってしまうのです。

そのため、ローンの負担を減らしたい場合は、はじめからボーナス払いをなしにしておくのがおすすめです。ボーナス払いがなければ毎月決まった金額のみ返済すればいいため、負担は軽くなります。

可能な限り繰上返済する

車のローンの負担を減らしたい場合は、できるだけ繰上返済を利用しましょう。特に月々の返済がきびしい場合は、返済額軽減型の繰上返済を活用するのがおすすめです。

返済額軽減型の繰上返済では、利息は大きくなってしまうものの月々の返済額を下げられます。長期的な支払額は増えてしまいますが、家計がきびしい状況を何とかしたい場合には利用してみましょう。

ローンを組まない方法で車に乗る

車のローンを何年で組むかを考えるのではなく、そもそもローンを組まずに好きな新車に乗れる方法を選ぶこともできます。それが、車のサブスクリプションサービスであるカーリースです。

カーリースでは、毎月定額のリース料金を支払うことで、好きな新車に乗ることができます。月額料金には車両本体価格だけでなく、税金や自賠責保険料、各種手数料など維持費の多くが含まれているので、車にかかる出費をまとめることが可能です。

また、カーリースはローンではないので、利息0円で利用できます。さらに初期費用やボーナス払いも不要で、月額料金のみでカーライフを始められるのが魅力です。何年で利用するかも自身で決められるため、ローンよりも高い自由度で好きな期間車に乗れます。

ローンを使わず、業界最安水準の月額10,000円台から新車に乗れるサービスとは

ローンより自由度高く利用できるカーリースの中でも、業界最安水準*の月額10,000円台から新車に乗れるのが「カーリースカルモくん」です。

*文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

サービス開始から30万人が申し込んだ躍進中のカーリースで、専門家と利用者が選ぶカーリースの調査でも3冠*を獲得しています。

カルモくんが好評を博している理由には、お得な独自サービスが豊富なことが挙げられます。

* 調査方法:インターネット調査■調査期間:2022年12月15日(木)~12月19日(月)■調査概要:「カーリース」10サイトを対象にしたサイト比較イメージ調査■調査対象:男女、18-69 歳、全国、*¹ファイナンシャルプランナー107s、*²カーリース利用経験者 231s、*³カーディーラー勤務者100s■調査実施:株式会社ドゥ・ハウス■比較対象企業:「カーリース」でのGoogle検索 検索上位10社(2022年12月13日15時時点) ※個人向けカーリースのみ ※記事、広告、まとめサイトを除く

ローンを組まなくてもいいカーリースカルモくんの6つの魅力

カルモくんはカーリースなので、当然ローンを組む必要はありません。カルモくんのおもなメリットは以下のとおりです。

業界最安水準*の月々10,000円台から新車に乗れる

カルモくんは、業界最安水準*のカーリースです。月々10,000円台から新車に乗れるので、車にかかる出費を抑えながら気軽にカーライフを送れます。

*文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

初期費用不要!初月から定額料金のみで利用可能

カルモくんは、初期費用不要で利用できます。定額の月額料金のみで新車に乗り始められるので、貯金に余裕がなくても問題ありません。

車にかかるほとんどの維持費を一本化できる

カルモくんの月額料金には、車両本体価格のほか、税金や自賠責保険料、各種手数料などが含まれています。さらにメンテナンスプランに加入することで、車検代やメンテナンス費用も月額料金に含められるので、車の維持費のほとんどを一本化できます。

国産メーカー全車種・全グレードから選べる

カルモくんでは、国産メーカーの全車種・全グレードを取り扱っています。ローンを組んで車を購入するときと変わらない自由度の高さで車を選ぶことが可能です。

メーカー保証と同等の保証が契約期間満了まで付く

カルモくんのメンテナンスプランの中には、延長保証を付けられるものもあります。メーカー保証が終了したあとでも同程度の保証が契約満了時まで付くため安心です。

ローンを組むよりお得でサービスが充実しているといっても、いきなりカーリースの審査に申し込むのは不安があるかもしれません。しかし、カルモくんには、5分程度で申込みが完了し素早く結果がわかる「お試し審査」があります。

審査に通っても必ず契約する必要はありませんので、興味はあるけれど迷っているという方も安心して利用できます。また、「お試し審査」を受けることで、自身が乗れる車の候補を教えてもらうことができますので、今後の判断材料や乗りたい車を考える際に役立てていくといいでしょう。

ローンを何年で組むか考えるより利息なしで新車に乗れる方法を選ぼう

車のローンを組む場合、月々の返済額や返済総額を考慮して何年に設定するか慎重に決めなければなりません。ローンの返済が不安な方は、利息なしでボーナス払いも不要なカーリースで新車に乗るのがおすすめです。カルモくんなら、税金や自賠責保険料などの維持費がコミコミで月額10,000円台から新車に乗れます。

車のローンの悩みから解放されて、ストレスフリーなカーライフを送りたい方はぜひ検討してみてはいかがでしょうか。

※この記事は2023年3月1日時点の情報で制作しています

あなたにおすすめの記事

マイカーローンの審査時間はどれくらい?短縮方法や審査項目別の対策も解説

よくある質問

- Q1車のローンは何年で組むことが多い?

A:カーリースカルモくんが行った車のローンに関する独自調査によると、車のローンの返済期間は5年に設定している方が最も多く、全体の39.7%を占める結果となりました。ただし、ローンを何年で契約するかは毎月の返済額や車の買替え時期、車にかかる維持費、繰上返済の可否などを考慮したうえで決めることが大切です。

- Q2車のローンを何年にするか決める際の注意点は?

A:車のローンの返済期間は途中で変更できないので、慎重に決めなければなりません。また、返済方式が変わると返済総額も変わる点にも注意しましょう。返済中に車を売却すると一括返済しなければならないことや、返済期間を長くしすぎると返済総額が増えてしまうことも注意したいポイントです。

- Q3車のローンの負担を減らす方法は?

A:頭金を多めに入れて月々の支払額を抑えたり、ボーナス払いをなしにして毎月の支払いを一定に保つようにしたりするといいでしょう。また、毎月定額払いできるうえ、その料金に維持費も含まれているカーリースを利用すると、まとまった出費も抑えられるのでおすすめです。