自動車ローンの審査基準を詳しく解説!審査に落ちたときの対処法も紹介

更新日:2025.06.21

自動車ローンを利用する際、審査は避けて通れないステップです。特に、年収が低い、勤続年数が短いといった状況では、審査通過の不安が頭をよぎるかもしれません。しかし、事前に対策を講じることで、審査通過の可能性は高まります。

ここでは、自動車ローンの一般的な審査基準、審査に通過するためにやっておきたい対策、そして審査に落ちたときの対処法を詳しく解説します。

【この記事のポイント】

✔自動車ローンの審査には年収や勤続年数、年齢などがチェックされる

✔自動車ローン審査の事前対策をすれば審査に通る可能性を高められる

✔自動車ローンを利用する以外に毎月定額払いで新車を持つ方法がある

- 自動車ローンの審査基準とは?

- 自動車ローンの審査に通らない3つの原因

- 自動車ローンの審査申込みから借入れまでの手続きと流れ

- 自動車ローンの審査前にできる対策

- 自動車ローンの審査に落ちたときの対処法

- 審査に通りやすい自動車ローンはある?

- ローンよりも審査に通りやすいといわれるサービスとは?

- ローン審査に落ちた方も多数利用中!申込者数30万人超えのサービス

- 自動車ローンの審査が不安なら、ほかの方法も検討しよう

【こちらも読まれています】

>受ける前に読んでおきたい!カーリース審査のすべて

>カーリースはローン審査より通りやすい?

自動車ローンの審査基準とは?

自動車ローンの明確な審査基準は公開されていませんが、多くのローンが年収や職業、年齢などについて審査条件を設けています。新車のローンに限らず中古車のローン審査でも、基本的に同様の内容がチェックされます。ただし、借入先や借入希望額などによって審査通過のハードルは異なります。

一般的な自動車ローンの審査条件にはどのようなものがあるのか、銀行の自動車ローンの利用条件を基に、詳しく確認していきましょう。

年収

自動車ローンの審査において、一般的には前年度の年収が200万円以上であることが目安とされています。しかし、審査は年収以外の要素も含めて総合的に判断されるため、年収200万円に満たない方でもローンを利用できる可能性があります。

職業・雇用形態

自動車ローンは数年間にわたって返済していくため、継続的かつ安定した収入のある職業に就いているかどうかも審査対象となります。その際に着目されるのが、申込者の職業や雇用形態です。

自動車ローンの審査では、正社員や公務員などの正規雇用者は毎月安定した収入があるとして高く評価される一方、派遣社員やパート、アルバイトなどの非正規雇用者、個人事業主や自営業者などは、正規雇用者に比べ収入が安定していないとみなされる傾向があります。

ただし一定の収入があると判断されれば、正規雇用者でない場合でも審査に通る可能性が出てくるでしょう。

勤続年数

職業や雇用形態と同様、今後も継続的な収入を得られるかどうかを判断するため、自動車ローンの審査では勤続年数もチェックされます。一般的には、勤続年数1年以上が目安、できれば3年以上が理想とされています。

勤続年数が長ければ今後も安定収入が見込めるとみなされやすいため、就職したてであったり、転職してすぐであったりと勤続年数が1年に満たない場合は、審査に通りにくくなる可能性があります。転職時期を調整するなど、審査に不利な状況を作らないよう注意しましょう。

年齢

自動車ローンでは利用者の年齢制限が設けられています。年齢に関する条件は金融機関や信販会社によって異なりますが、「申込み時点で満20歳以上、満65歳以下」や「申込み時点で満18歳以上、65歳未満(最終返済時満70歳未満)」といった利用条件が定められています。

申込み時点で利用上限の年齢に近い場合は、長期での自動車ローンは組めない可能性もあります。20歳以下の利用可否や最終返済時の年齢の上限なども自動車ローンごとに異なるため、申し込む前に利用条件を確認しておきましょう。

現在の借入額

自動車ローンでは借入限度額が定められています。1,000万円以内としている金融機関や信販会社が多い一方で、中には300万円や500万円を上限としている場合もあります。

また借入可能額は、申込み時点で利用しているほかのローンや、クレジットカードのキャッシングの有無などによっても異なってきます。

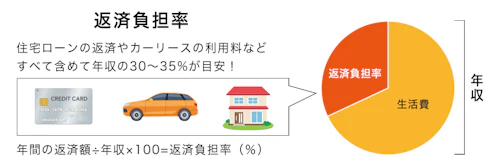

収入に対して、自動車ローンも含めた借入額が高すぎると審査に通らない可能性があるため注意が必要です。年収に占める年間返済額の割合である「返済負担率」は30~35%が目安とされています。もしも借入合計額が高くなってしまう場合は、今ある借入れを可能なものから完済したり、自動車ローンで借りる金額を低めに調整したりしてから審査に申し込みましょう。

信用情報

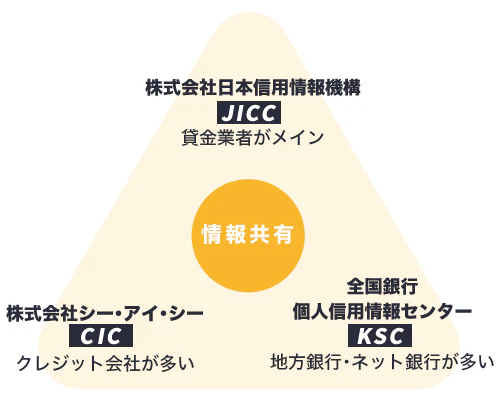

自動車ローンの審査では、信用情報機関に登録されている申込者の信用情報も審査対象となるのが一般的です。ローン返済や税金、携帯電話料金の支払いに滞納や遅延がなかったか、5~7年以内に自己破産などの債務整理をしていないかなどがチェックされます。

このような金融事故情報が記録されていた場合、返済能力が低いとみなされ、審査で不利になってしまう可能性があるので注意しましょう。

金利なしで月々10,000円台から新車に乗れる!

近年人気のサービスとは

自動車ローンを組む以外の方法として、月々分割払いで車に乗れるサービスが近年人気を博しています。

頭金やボーナス払いも不要、税金コミコミで月額10,000円台から利用可能。申込みから納車までほぼインターネットで完結する手軽さも注目です。

詳しいサービス内容や利用方法は、下のバナーから確認してみましょう。

自動車ローンの審査に通らない3つの原因

自動車ローンの審査に落ちてしまった場合、その原因としては収入や信用情報、借入額などに問題があることが考えられます。そこで、審査に通らないときのおもな原因について見ていきましょう。

収入が安定していない

一定の年収があっても、雇用形態や勤続年数から安定した収入がないとみなされると、自動車ローンの審査で不利になってしまいます。そのため、自営業者や個人事業主、派遣社員やフリーターなどの非正規雇用者の方や、就職や転職をしたばかりで勤続年数が1年未満と短い方、退職後に審査に申し込んだ方などは、審査に通らない可能性があります。

信用情報に問題がある

自動車ローン審査では信用情報機関に登録されている申込者の信用情報が照会されるのが一般的ですが、債務整理やローン返済の滞納、税金やクレジットカード料金、携帯電話料金の支払いの遅延などの事故情報が信用情報機関に登録されていると、審査に通らない可能性があります。

信用情報に登録された事故情報は、5~7年ほど残るといわれています。そのため、申込時点からさかのぼって5~7年以内に金融事故を起こしたことのある方は、信用情報が原因で審査に通らない可能性が高いと考えられるでしょう。

借入額が高すぎる

ローンやキャッシングなどの借入可能額は、年収の30%程度までが目安とされています。そのため、自動車ローンの審査でも、年収に対して借入額が高すぎないか、借入上限に達していないか、ほかのローンやクレジットカードのキャッシングなどの借入額を合計しても返済できる金額か、といった点もチェックされます。

すでにローンやキャッシングなどで借入れしている状態で、自動車ローンも組みたい場合は、合計借入額がこの割合を超えないように設定しましょう。

ローン審査に落ちた方の利用実績多数!月々定額払いで車に乗れる方法はこちら

自動車ローンの審査申込みから借入れまでの手続きと流れ

自動車ローンの審査申込みから借入れまでの手続きを事前に確認しておくと、スムーズに車を購入できます。

ここでは、銀行の自動車ローンを例に契約の流れや必要な準備を見ていきましょう。

1. 車や借入額、返済期間などを決める

まずは、購入を希望する車を決め、見積もりを取りましょう。販売店にローンで返済したい旨を申し出れば、すぐに諸費用を含めた見積もりを出してくれます。

次に、購入金額のうち、頭金をいくら用意し、ローンでいくら借り入れるのか、返済期間は何年にするのかなどを、手元の資金と照らし合わせて決めていきましょう。

返済計画を立てる際は、銀行の自動車ローンシミュレーターなどの利用が便利です。その際、借入先によって金利や総返済額が異なる点にも注意しながら、利用する自動車ローンを決定しましょう。

2. 自動車ローンに申し込む

借入額や返済期間が決まったら、自動車ローンの利用を申し込みましょう。申込みに必要な情報は金融機関によって多少の違いがありますが、一般的には、氏名や住所、電話番号などのほか、借入希望額、借入希望日、希望する返済期間などの情報が求められます。また、収入や他社での借入状況についても併せて申告が必要です。

〈必要な情報の例〉

・氏名、生年月日、住所、電話番号など申込者個人の情報

・年収、勤務先など収入に関わる情報

・他社での借入状況

・借入希望額、借入希望日、返済期間

・振込先の口座情報

・家族構成や保証人 など

3. 審査を受ける

自動車ローンの申込み後、申告した情報を基に金融機関や信販会社による審査が行われます。審査の際には申告した情報を証明できる書類の提出が必要です。以下を参考に必要書類を用意しましょう。

〈おもな必要書類〉

・身分証明書(運転免許証、パスポート、住民基本台帳カード、マイナンバーカードなど)

・用途を確認できる書類(購入予定の車の見積書など)

・収入を証明できる書類(源泉徴収票、住民税課税決定通知書、確定申告書など)

なお、提出した書類のほかに、個人信用情報機関からの情報を基に過去の債務履歴についても確認されます。虚偽の申告は行わないようにしましょう。

4. 借入金が口座に振り込まれる

審査の結果、自動車ローンの利用が認められれば、正式な借入額や借入期間、適用される金利などが通知されます。これらを確認し、無事契約を締結できれば、借入金が指定した口座に振り込まれます。

振り込まれたお金で車の購入代金を支払い、契約内容に従って毎月の返済を開始しましょう。

自動車ローンの審査前にできる対策

自動車ローンの審査に通るか不安なときは、次のような対策をとることで、審査に通りやすくなる可能性があります。必ず審査に通るわけではありませんが、対策によって審査のハードルが下がることは期待できるため、試してみてはいかがでしょうか。

頭金を用意する

借入希望額に対して年収が低い場合や収入が不安定な方は、頭金を用意することで審査対象となる借入希望額を下げられます。借入希望額が少なくなると審査のハードルを下げられる可能性があるだけでなく、利息総額も抑えられる点がメリットといえるでしょう。

ただし、頭金は資金に余裕がある場合にのみできる対策です。購入後の維持費やほかの出費なども考慮して検討しましょう。

ほかの借入れを返済する

返済中の借入れや税金などの未払いがあると審査に不利になってしまう可能性があるため、申し込む前にできる限りほかの借入れを返済し、税金や公共料金、携帯電話料金やクレジットカード料金などの支払いも済ませておきましょう。

また、自動車ローン以外のローンやクレジットカードのキャッシングなどに新たに申し込むことも避けましょう。

ローン審査前に転職をしない

勤続年数が短いと審査に不利になることがあるため、ローン審査申込み前後での転職は避けましょう。審査に通るためには最低1年、できれば3年以上の勤続年数が望ましいとされています。

また、万が一ローン審査申込み後に転職をした場合は、すみやかに申告することが大切です。審査時に申告した勤務先に勤めていないことが判明した場合、虚偽の申告とみなされ審査に通りにくくなる可能性があります。

信用情報を照会する

審査対策には信用情報を取り寄せて確認してみることも有効です。過去にクレジットカードの支払いを滞納していたり、携帯電話料金の支払いが遅れたりといった、気に留めていなかった履歴も審査に影響する場合があるためです。

信用情報の開示は、シー・アイ・シー(CIC)や日本信用情報機構(JICC)、全国銀行個人信用情報センター(KSC)などの信用情報機関が対応しています。依頼方法はそれぞれ異なるため、確認してから申し込むようにしましょう。

もしもこのような金融事故情報が残っている場合、信用情報から消えるのを待って審査に申し込みましょう。

仮審査を受ける

仮審査とは、ローンの本審査の前に行われる簡易的な審査で、年収や勤続年数などの情報を基に借入額が収入に見合っているかどうかを確認できる仕組みです。仮審査はインターネット上でも申し込むことができ、結果が出るまでの期間も比較的短いため、気軽に利用できます。審査通過の可能性を確かめる目安としてぜひ活用しましょう。

ローンの審査に通らなかった方の利用実績もあるサービスには、「車のサブスク」とも呼ばれるカーリースがあります。

中でも、「カーリースカルモくん」では「お試し審査」が用意されており、審査に通るかどうかを簡単に確かめることができます。

審査に通過した場合でも必ず契約する必要はなく、後から車種やプランの変更も可能です。

入力はたったの5分ほどで、結果は通常翌営業日にはわかります。まずは気軽に試してみるといいでしょう。

自動車ローンの審査に落ちたときの対処法

自動車ローンの審査に通るよう対策をしていても、落ちてしまうことはあります。

しかし、一度審査に通らなかったからといって、必ずしも車を購入できないというわけではありません。審査に落ちた理由を見つめ直し、以下のような対処法を試してみましょう。

保証人を立てる

保証人とは、万が一契約者が返済できなくなったときに返済義務を代わりに負う方のことです。年収が低かったり、非正規雇用で収入が不安定だったりした場合も、保証人を立てることで審査に通りやすくなる可能性があります。

なお、保証人は配偶者や親、同居している親族などに依頼するのが一般的ですが、保証人の返済能力も審査対象となるため、利用条件や審査基準を満たす人物でなければなりません。

ほかのローンに申し込む

ローンの審査に一度落ちてしまっても、別のローンであれば審査に通るかもしれません。より審査のハードルが低いローンに変更して再度申し込んでみましょう。

ただし、審査の履歴は信用情報に残るため、何度も申し込むとローン審査にネガティブな影響を与える可能性があります。一度審査に落ちてしまった場合、半年程度は申込みを控えましょう。

頭金をより多く準備して借入額を減らす

収入に対して借入額が大きい場合、審査の通過が難しくなります。現金を捻出できる場合は、頭金をより多く準備して借入額を減らすと、審査に通る可能性を高められるでしょう。

一般的には車の購入金額の20~30%程度の頭金を用意することが望ましいとされていますが、車には維持費もかかるため、無理のない範囲で資金計画を立てることが大切です。

車のランクやグレードを下げる

頭金の用意と並行して、購入する車のランクやグレードを下げて借入額を抑えると、さらに審査通過の可能性を高められます。乗車人数や車の用途など自身の希望条件に合うものの中で、少しランクを下げたお手頃な車種への変更を検討してみましょう。

また、同じ車種でもグレードを落としたり、装備を変更したりすることで安くできる可能性があります。

現金一括払いで購入する

現金一括払いならローンのような審査は必要なく、すぐに車を手に入れることができます。過去の金融事故が原因で審査に通らなかった場合などは履歴が消えるまで審査の通過が難しいため、資金に余裕があるなら現金一括購入を視野に入れましょう。

また、できるだけ費用負担を少なくするには、新車ではなく中古車を購入するという選択肢もあります。

借入期間を長くする

一般的にローン審査では、年収に対する年間返済額の割合を示す「返済負担率」が重要な指標になります。この返済負担率が概ね30%以下であることが審査に通る目安とされています。

なお、返済負担率はほかのローンも含めたすべての返済額の合計から算出されるため、自動車ローン以外の返済額についても考慮しなければなりません。

住宅ローンやカードローンなどの返済がすでにある場合、自動車ローンの借入期間を長くして返済負担率を下げることで通りやすくなる可能性があります。ただし、設定できる借入期間はローンによって異なり、長く設定できる銀行系のローンは審査が厳しい傾向があります。

車を購入する以外の選択肢を選ぶ

自動車ローンの審査通過や車の現金一括購入が難しい場合、車を一時的に利用するだけであれば、カーシェアやレンタカーを利用することもできます。

車を身近に置いてマイカーのように乗りたい場合は、月々定額で利用できるカーリースがおすすめの手段といえるでしょう。

カーリースにも自動車ローンと同様に審査がありますが、

「カーリースカルモくん」なら「お試し審査」を利用して審査に通るかどうか手軽に確認が可能です。

審査後は専任スタッフであるマイカーコンシェルジュと相談しながら、希望や予算に合わせた車種やプランを決めていくこともできます。

カーリースを利用できるかどうか不安だという方も、一度「お試し審査」を利用してみてはいかがでしょうか。

審査に通りやすい自動車ローンはある?

新車の購入に利用できる自動車ローンは、銀行などの金融機関が提供する自動車ローン、車のディーラーが提供するディーラーローンの2つが主流です。また、おもに中古車を購入する際には、販売店が扱う自社ローンという分割払いの仕組みを利用できることがあります。

それぞれに特徴があり、審査の基準や難度、金利等が異なるため、利用に際しては審査の通りやすさだけでなく、借入金額に対してかかる金利や、メリット・デメリットを把握しておくことが大切です。下の表で、3種類の自動車ローンを比較してみましょう。

〈自動車ローンの特徴〉

| 銀行などの金融機関の 自動車ローン |

ディーラーローン | 自社ローン | |

|---|---|---|---|

| 金利相場 | 1~4% | 4~8% | 金利なし |

| 審査の難度 | 比較的高い | 中程度 | 比較的低い |

| メリット | ・車の購入だけでなく車検や修理、 免許取得などにも利用できる ・返済期間中も車の所有権を 持てる |

・車の購入と同時に申し込めて 手間がかからない ・審査結果が出るまでが スピーディー |

・過去の債務履歴がローン審査に 影響しにくい ・審査がスピーディーだから 最短で当日購入も可能 |

| デメリット | ・3種類の自動車ローンの中で 最も審査が厳しい傾向がある ・審査に数日から1週間程度 かかる |

・完済するまでは車を乗り換えられない ・銀行ローンより金利が高い傾向がある |

・保証金や手数料が上乗せされる ことが多い ・販売価格が高額に設定されて いる場合がある |

このように、ローンの種類により特徴が大きく異なります。以下でそれぞれ詳しく見ていきましょう。

銀行などの金融機関の自動車ローン

銀行や信用金庫などの金融機関が提供する自動車ローンは、金利相場が1~4%と低い点が魅力です。ローンの用途も幅広く、車の購入だけでなく車検や修理、免許取得などにも利用できます。また、車の所有権は返済期間中でも契約者にあるため、完済前でも基本的にはカスタマイズや乗換えなどが可能です。

このようにメリットが多い分、審査はディーラーローンと比べて厳しい傾向があります。また、審査にかかる時間も数日から1週間程度と比較的長めなので、期間に余裕をもって申し込む必要があるでしょう。

ディーラーローン

ディーラーローンとは、ディーラーの提携先の信販会社などを介して契約する自動車ローンです。金利相場は4~8%と金融機関の自動車ローンと比べて高めですが、その分審査は比較的やさしい傾向があり、審査結果が出るまでのスピードが速いのも特徴です。

デメリットとしては、ローンの用途が車やオプションの購入のみと限定的な点が挙げられます。また、ローンを完済するまでは車の所有権がディーラーやローン会社にあるため、返済中に車を売ったり乗り換えたりすることはできないことが多いでしょう。

自社ローン

自社ローンとは、中古車販売店などが独自に提供している分割払いの仕組みのことで、金融商品ではないため金利がかからないのが特徴です。また、審査で信用情報の照会を行わないケースも多いため、審査のハードルは3つの中で最も低く、金融事故や債務整理の履歴がある方でも利用できる可能性があります。

なお、自社ローンで購入できる車は中古車がメインですが、販売店によっては新車の購入に利用できる場合もあります。

一方で、契約時に保証金や手数料が上乗せされる場合がある、相場より販売価格が高く設定されていることがあるなどのデメリットには注意が必要です。

ローンよりも審査に通りやすいといわれるサービスとは?

自動車ローンの審査に通らなかった経験があっても、別の方法で現在カーライフを満喫できている方もいます。そのような方々が利用しているのは、近年注目を集めている車の新しい乗り方、カーリースです。

ローンとは異なり頭金や初期費用が不要なため、審査の不安だけでなく、費用面での負担軽減にもつながるのがカーリースの魅力です。

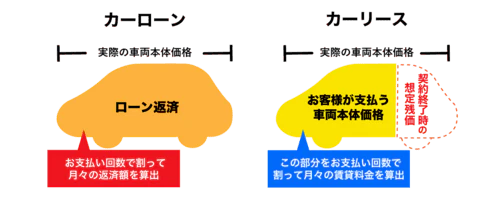

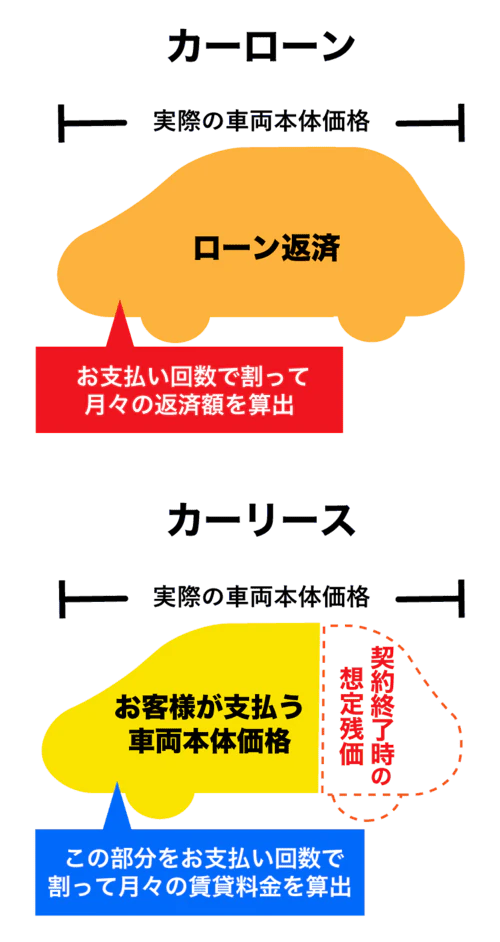

一般的に、ローンよりもカーリースのほうが審査に通りやすいといわれていますが、それはなぜなのでしょうか。理由は以下のようなカーリースの仕組みにあります。

〈審査に通りやすいといわれる理由〉

・車両本体価格から残価を差し引く分、ローンに比べ審査対象の金額を抑えやすいから

・契約期間を長く設定して年間の返済負担率を下げられるから

・車の所有権がリース会社にあり、万一の際は車を担保にできると判断される可能性があるから

それでは、審査に通りやすいといわれる理由について、カーリースの仕組みと併せてさらに詳しく見ていきましょう。

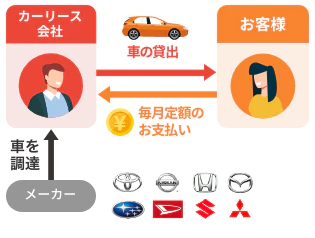

借入れではなく利用料を支払う方法

自動車ローンもカーリースも月々一定額を支払う点は同じです。しかし、カーリースはお金を借りるのではなく月額料金を支払うことで車を借りる仕組みです。そのため、金利の概念がありません。

さらに、カーリースでは車両本体価格から契約満了時の想定下取り価格である「残価」を差し引くため、車両本体価格の全額を借り入れる自動車ローンよりもお得といえるでしょう。

このように、カーリースは審査対象となる金額を抑えやすいことから、ローンよりも審査に通りやすいとされています。

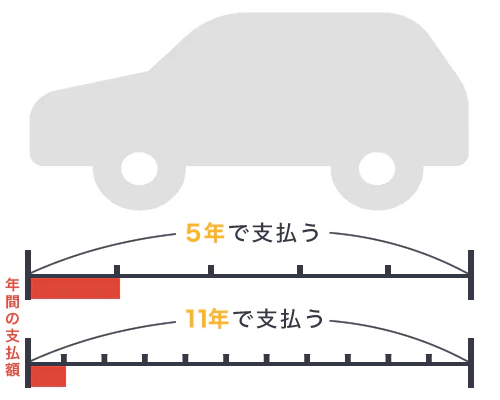

ローンより契約期間が長い

自動車ローンの借入期間の設定は3〜5年程度が一般的です。 その点、カーリースは最長で11年の長期契約が可能な会社もあります。

ローンやカーリースのような分割払いでは通常、契約期間が長ければ長いほど月々の支払額を抑えられます。ただしローンの場合、返済期間が長期になると利息総額が増えてしまいます。

一方カーリースは金利がかからないため、長期契約により毎月の費用負担を抑え、返済負担率を下げることができます。そのため、審査のハードルも低くなると考えられます。

使用権を持つ仕組み

カーリースでは、利用者の希望する車をリース会社が用意して貸し出します。利用者はマイカーのように自由に車を使うことができますが、持っているのは車の使用権で、所有権はリース会社にあります。

そのため、「万が一支払いが滞ったとしても所有者であるリース会社が担保してくれる」と審査会社に判断されやすい点も、ローンと比べて審査の難度が低いといわれる理由のひとつと考えられます。

車に乗れるサービスにはレンタカーやカーシェアリングもありますが、これらは一時利用のレンタルのため、この中で利用者が車の使用権を得られるのはカーリースだけです。そのため、マイカーのように乗れる車が欲しい方にもカーリースはおすすめです。

ローン審査に落ちた方も多数利用中!申込者数30万人超えのサービス

数あるカーリースの中でもおすすめなのが、初期費用が不要なうえ、月々10,000円台からの支払いで新車に乗れる「カーリースカルモくん」です。カルモくんは、サービス提供開始から申込者数が30万人を突破した人気のカーリースで、実際にローン審査に落ちた方による利用実績も多数あります。

なぜカルモくんはこんなにもたくさんの方に選ばれているのか、その理由を深掘りしていきましょう。

審査が不安な方にもカーリースカルモくんが選ばれる理由

カルモくんは業界最安水準*⁴ の料金で審査対象の金額が抑えられるため、審査に不安のある方にもおすすめです。例えばダイハツ「ミライース」なら、維持費の税金や自賠責保険料込みで月額12,820円から、車検やメンテナンスをつけても月額16,160円から乗ることができます。

また、カルモくんは料金が安いだけでなくサポートも充実しており、顧客対応満足度は98.9 %*⁵を獲得。車関連の知識が豊富な専任スタッフであるマイカーコンシェルジュが在籍し、車選びからカーリースのプラン設計、保証会社の利用提案等、利用に関する相談に幅広く対応してくれます。

このように、コストパフォーマンスに優れたカルモくんは専門家が選ぶカーリースでも3冠を獲得し*⁶ 、利用者からも専門家からも高く支持されています。

*⁴ 文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

*⁵ 2019年12月~2021年6月までのカーリースカルモくんご契約者様504名を対象としたアンケート

*⁶ 【出典】調査方法:インターネット調査■調査期間:2022年12月15日(木)~12月19日(月)■調査概要:「カーリース」10サイトを対象にしたサイト比較イメージ調査■調査対象:男女、18-69 歳、全国、*¹ファイナンシャルプランナー107s、*²カーリース利用経験者 231s、*³カーディーラー勤務者100s■調査実施:株式会社ドゥ・ハウス■比較対象企業:「カーリース」でのGoogle検索 検索上位10社(2022年12月13日15時時点) ※個人向けカーリースのみ ※記事、広告、まとめサイトを除く

ローン審査に落ちたが新車に乗れた!という方の体験談

カルモくんには、自動車ローンの審査に落ちた経験がある方でも利用できたとの声が多数あります。実際にカルモくんを利用して理想のカーライフを実現している方の体験談をご紹介しましょう。

Kさん

Iさん

以前申し込んだ自動車ローンの審査に通らず、あきらめて中古車に乗っていました。でもやっぱり新車に乗りたいと思って、試しにカルモくんの審査を受けてみたんです。受かったって連絡が来たときはうれしかったですね。カーリースはずっと同じ金額を払えばいいだけだから、家計の管理がしやすいと思っています。

Kさん

車が好きでいろいろな車に乗ってきたけど、今回で最後の新車だと思っていたから妥協したくなかったんです。何度か自動車ローンを申し込んでみても無理だったから、ダメ元で試したカルモくんの審査に通ったときはびっくりでしたね。おかげで希望どおりの新車に乗れたし、カスタマイズもできて愛車を楽しんでいます。

利用できるか「お試し審査」で簡単にチェックできる

カルモくんには、審査に通るか事前に試せる「お試し審査」があります。お試し審査を受けても契約にはならず、審査通過後に車種やプランの変更ができるので、乗れる車の目安を気軽にチェックできます。

お試し審査はウェブ上の簡単な手続きで、通常翌営業日には審査の結果がわかります。

審査後には担当のマイカーコンシェルジュと相談しながら、オーダーメイドのようにプランを組み立てていくことも可能です。カーリースに関する不明点なども質問できるので、カーリースの利用が不安な方は、お試し審査を活用していろいろ相談しておくといいでしょう。

自動車ローンの審査が不安なら、ほかの方法も検討しよう

自動車ローンの審査に落ちてしまっても、その理由を具体的に教えてもらうことはできません。そのため、再審査を受けるときは、自身の状況を振り返りながら対策をとる必要があります。

自動車ローンの審査に対して不安が残る場合は、ローンよりも審査に通りやすいといわれるカーリースのような方法も視野に入れ、カルモくんの「お試し審査」なども活用して、審査に通るかどうかを確認しておくことをおすすめします。

※この記事は2023年6月1日時点の情報で制作しています

あなたにおすすめの記事

車のローン審査に通る年収はどれくらい?目安や注意点、審査通過のコツを解説

よくある質問

- Q1自動車ローンの審査基準が知りたい

A:自動車ローンの審査では一般的に、雇用形態や信用情報から安定した収入があるかどうか、返済能力に問題がないかなどを判断される傾向があり、銀行の自動車ローンでは年収200万円以上、勤続年数1年以上などが利用条件として挙げられています。詳しくはこちらをご覧ください。

- Q2自動車ローンで審査に通りやすいものはある?

A:自動車ローンには大きく、銀行系自動車ローン、ディーラーローン、自社ローンの3種類があり、最も審査のハードルが低いのは自社ローン、次いでディーラーローンとなります。ただし、ローンの種類ごとにメリットやデメリットがあるため注意が必要です。各ローンの詳しい特徴はこちらをご覧ください。

- Q3自動車ローンの審査に落ちても新車に乗る方法はある?

A:カーリースという選択肢があります。カーリースは自動車ローンと同様に月々の支払いで新車に乗る�ことができます。車両本体価格から残価を差し引く仕組みや、長期契約が可能で月額料金を抑えられることなどから審査のハードルが低いとされ、ローン審査に落ちた方も多数利用しています。

過去に携帯電話料金を払い忘れていたことが影響したのか、自動車ローンの審査では落ちてしまったんです。でもカルモくんでは無事審査に通過でき、欲しかった新車に乗れました!ネットで車を申し込むのには不安があったけど、問い合わせの対応もクリアで信頼できたし、車検費用も込みで維持費に悩まなくていいのがうれしいですね。