マイカーローンで金利が低いのはどこ?比較検討したいポイントも解説

更新日:2025.03.05

マイカーローンの金利は、ローンを提供する金融機関やディーラー、信販会社によって異なります。金利が1%違うだけでも返済総額は数万円以上変わってしまうことから、利息負担が大きくなるのを避けるためにも、利用を検討する際は金利に関する基礎知識を身につけておくことが大切です。

そこで、マイカーローンを利用するうえで知っておきたい金利相場や比較する際のポイント、利用時の注意点などについて確認していきましょう。利用者による口コミや、利息負担なしで希望の新車に乗れる方法についてもご紹介します。

【この記事のポイント】

✔マイカーローンの金利は、提供元によって大きく異なる

✔マイカーローンの返済費用のほか、車に乗るには保険料や税金等の維持費もかかる

✔金利がかからず、マイカーローンよりも費用負担を抑えて新車に乗れる方法もある

- 各種マイカーローンの金利相場や特徴を比較

- 銀行系マイカーローンの金利相場は?

- マイカーローンの金利などを比較・検討する際のポイント

- マイカーローンは金利で決めた?利用者の口コミを紹介

- 【マイカーローンの金利別】人気車種の返済総額をシミュレーション

- マイカーローンで金利以外にかかるお金は?

- マイカーローンの利用時に押さえておきたいポイント

- マイカーローンのような金利や頭金不要で新車に乗る方法

- マイカーローンのように月々定額でカーライフを始められるサービスとは?

- マイカーローン検討の際は金利以外の要素も比較する��ことが大切

各種マイカーローンの金利相場や特徴を比較

マイカーローンには、銀行や信用金庫などの金融機関が提供する自動車ローン、ディーラーローンや残価設定ローン、自社ローンがあります。

金利によって返済総額も変わるため、低金利のものを利用できるに越したことはありませんが、低金利であればその分審査難度が高まり、審査にかかる期間も長くなる傾向があります。

また、利用を検討する際には、金利以外もしっかり確認しておくことが大切です。そこで、それぞれの金利相場と、審査の難度やメリット、デメリットなどを比較してみましょう。

〈各カーローンの比較〉

| 銀行系マイカーローン | ディーラーローン | 残価設定ローン | 自社ローン | |

|---|---|---|---|---|

| 金利相場 | 1~4% | 4~8% | 3~6% | 0% ※金利相当分の手数料が必要 |

| 審査の難度 | 比較的厳しい | 比較的通りやすい | 比較的通りやすい | 通りやすい |

| 審査期間 | 数日~1週間程度 | 即日の場合が多い | 即日の場合が多い | 即日~2日程度 |

| 返済期間中の車の所有権 | 契約者 | ディーラーやローン会社 | ディーラーやローン会社 | 販売店 |

| 用途 | 車両やオプションの購入 車検や修理、免許取得など |

車両やオプションの 購入のみ |

車両やオプションの 購入のみ |

車両やオプションの 購入のみ |

銀行系マイカーローン

銀行や信用金庫などの金融機関から融資を受けるマイカーローンでは、借り入れたお金でディーラーなどへの支払いを行い、借入額に利息や手数料を上乗せした金額を分割で返済します。

銀行系マイカーローンのメリット

マイカーローンの大きなメリットは、ほかのローンにはない金利相場の低さです。1%台でローンを組める場合もあるため、利息による負担を大きく抑えられるでしょう。また、同じ金融機関で住宅ローンを組んでいると金利が優遇されるなど、お得なキャンペーンを利用できることもあります。

なお、マイカーローンでは、返済期間中でも車の所有権は契約者にあります。そのため、完済しなくても車を乗り換えたり売却したりすることが可能です。

銀行系マイカーローンのデメリット

金利相場がほかのローンと比べて低く、返済期間中でも車の使い方の自由度が高いというメリットがある分、金融機関が提供するマイカーローンは審査の難度が高い傾向があります。

審査では申込者の年収や勤続年数、雇用形態や借入状況はもちろん、信用情報などもチェックされるのが一般的です。場合によっては最低金利が適用されなかったり、審査に通らなかったりする可能性もあるでしょう。審査にかかる日数もほかのローンと比べて長いため、時間に余裕をもって申し込む必要があります。

マイカーローンって何?車のローンの種類や審査通過に必要なこと

ディーラーローン

ディーラーの提携する信販会社などから車の購入資金を借り入れる自動車ローンで、おもにディーラーで新車を購入する場合に利用できます。金利相場は4~8%と銀行系マイカーローンと比べて高めですが、購入手続きと同時にローン審査に申し込めるため契約がスムーズな点が特徴です。

ディーラーローンのメリット

金利相場が高い分、審査に比較的通りやすい傾向があります。審査の申込み手続きも簡単で、すぐに結果がわかるケースも多いため、スピーディーに車を購入したい場合にも適しています。

また、銀行と違って、ディーラーは土日祝日も営業していることが多く、平日以外に審査に申し込むこともできるため、仕事などで忙しい方も利用しやすいでしょう。

ディーラーローンのデメリット

金利相場が高い分、利息による負担も大きくなりやすいのがデメリットです。また、ローンの用途は車両やオプションの購入のみとするディーラーが多いため、車検や修理、免許取得などの費用は対象外となるのが一般的です。

さらに、返済期間中の車の所有権はディーラーやローン会社にあるため、原則として完済前に車を乗り換えたり売ったりすることもできません。

残価設定ローン

残価設定ローンは、ディーラーローンを利用する際などに提案されるローンの種類で、金利相場は3~6%ほどとなっています。

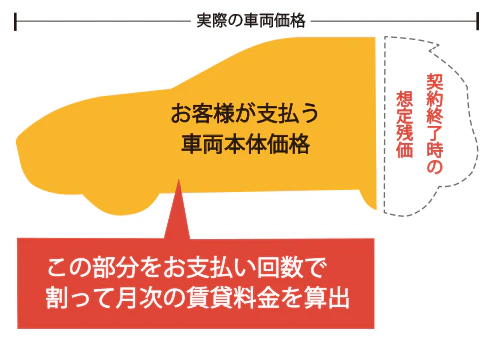

「残価」とはローンの最終返済時の車の価値(想定下取り価格)を指します。残価設定ローンでは契約時にこの残価を設定し、返済期間中は残価を除いた車両本体価格を分割して返済するため、月々の負担を抑えて新車に乗ることができます。

ただし、残価はあくまでも最終回の返済まで据え置いているだけなので、最終返済時には据え置いた残価を支払って車を買い取るか、残価を支払わずに車を下取りしてもらう必要があります。

残価設定ローンのメリット

残価を最終回の返済まで据え置いた金額でローンを組むので、一般的なフルローンと比べて月々の負担を抑えて新車に乗れる点がメリットです。また、金利もフルローンに比べて低めの傾向があります。

ローンの契約期間は通常3~5年程度に設定して、契約期間が終わったら車を下取りに出して残価を精算し、新しい車に乗り換えるのが一般的な使い方のため、短いスパンで新しい車に乗り換えたい方に向いているといえるでしょう。なお、返済の最終回に据え置いた残価を一括で支払って、車を買い取ることもできます。

残価設定ローンのデメリット

残価設定ローンでは、金利は据え置いた残価にもかかることから、フルローンよりも利息負担が増える傾向があります。

また、車の所有者はディーラーやローン会社になるので、返済期間中は原則的に車を売ることができません。さらに、残価として設定された車の価値を保つために走行距離制限やカスタマイズ制限などが設けられることから、制限を守って車を使う必要があります。

例えば、走行距離制限をオーバーしてしまったり、車体に傷やへこみができてしまったりすると、下取り時の査定額が下がり、想定下取り額との差額の支払いが発生することもあります。

自社ローン

自社ローンはおもに中古車販売店で利用できる方法です。販売店に購入費用を立て替えてもらい、その分の金額を店に対し支払っていくため、厳密にいうと自動車ローンではありません。

しかし、ローンのように分割で支払うことから、自社ローンという名目で提供されています。

金融商品ではないため金利がかからない一方で、利息相当分の手数料が上乗せされるのも自社ローンならではの特徴です。また、自社ローンの審査は銀行や信販会社を介さないことがほとんどで、販売店独自の基準で行われます。

自社ローンのメリット

ディーラーローンのように、購入手続きと同時に審査に申込むことができます。審査は販売店独自の基準で行われ、ここでご紹介した4種類のローンの中でも最も審査に通りやすいとされています。

自社ローンのデメリット

自社ローンは金利がかからない代わりに、利息相当分の保証料や手数料が上乗せされます。そのため、金利0%だとしても、ほかのローンよりも返済総額が高くなる可能性があります。

さらに、契約できる年数が通常のマイカーローンより短い場合が多いことから、ひと月あたりの返済額が高くなる傾向があります。

また、借入上限額が一般的なローンより低い設定のところが多いため、購入に必要な額を借りられないことも考えられるでしょう。

なお、すべての中古車販売店で自社ローンが提供されているわけではないため、自社ローンの取扱いがあるかどうか事前に確認が必要です。

ローンを組まずに乗りたい車に乗る方法もある

ローンのように毎月一定額を支払うことで車に乗れる方法に、カーリースがあります。

車のサブスクとしても人気のこの方法を利用すれば、

ローンを組まずに新車に乗ることが可能です。

ローンでないため利息は発生せず、

プランによっては最後に車をもらうこともできます。

カーリースの詳しい仕組みやその他のメリットは、こちらから確認してみましょう。

銀行系マイカーローンの金利相場は?

一般的に、銀行や信用金庫などの金融機関が提供するマイカーローンの金利相場は1〜2%といわれています。審査難度はその分高くなっているようですが、利息総額は抑えられるに越したことはありません。

そこで、実際の金利はどのようになっているか、地方銀行・メガバンク・ネットバンクの3行の金利を、借入可能額や借入期間、各種手数料と併せて比較してみましょう。

なお、金利や特徴は銀行ごとに異なるため、ここでは地方銀行、メガバンク、ネットバンクそれぞれの一例を取り上げています。

〈銀行系マイカーローンの比較表〉

| 地方銀行 | メガバンク | ネットバンク | |

|---|---|---|---|

| 金利の種類 | 変動金利型 | 変動金利型 | 変動金利型 |

| 金利(実質年率) | 0.90~2.40% | 1.50~2.45% | 1.775~3.975% |

| 借入可能額 | 10万円以上 1,000万円以内 |

50万円以上 1,000万円以内 |

10万円以上 1,000万円以内 |

| 借入期間 | 1年以上10年以内 | 6ヵ月以上10年以内 | 1年以上10年以内 |

| 審査期間 | 仮審査:最短即日 本審査:要問合せ |

仮審査:最短即日 本審査:要問合せ |

仮審査:数時間~2営業日以内 本審査:記載なし |

| 返済方式 (元利均等返済・元金均等返済) |

元利均等返済 | 元利均等返済 | 元利均等返済 |

| 保証料 | 不要 | 不要 | 不要 |

| 手数料 | ・取扱手数料:3,300円 ・繰上返済手数料:一部の場合5,500円、 全額の場合11,000円 ※インターネットバンキングでの 手続きは無料 ・条件変更手数料5,500円 |

・取扱手数料:なし ・繰上返済手数料:5,500円 ※インターネットでの返済は無料 |

・取扱手数料:借入額の2%相当の金額に 消費税額を加算した金額 ・繰上返済手数料:無料 |

| 保証人 | 不要 | 不要 | 不要 |

※2023年6月16日時点の情報に基づく

マイカーローンの実際の金利相場を見てみると、金利に幅を持たせている銀行が多いことがわかります。つまり、0.9%から2%台の低金利で利用できる場合もある一方で、4%近い金利が適用される可能性もあるため、銀行系マイカーローンだからといって必ずしも低金利になるとは限らないのです。

また、借入時の取扱手数料や、繰上返済時の手数料も銀行によって異なるため、どこのマイカーローンを利用するか検討するにあたっては、最低金利だけに注目するのではなく、手数料にも注意するようにしましょう。

手数料不要で金利もなし!月々10,000円台で新車に乗れる方法を見てみる

マイカーローンの金利などを比較・検討する際のポイント

銀行系マイカーローンを比較・検討する際には、金利や手数料以外にも、いくつかの項目を見比べていく必要があります。

ここでは、マイカーローンを比較・検討する際の具体的なポイントについてご紹介します。

金利の種類

マイカーローンには、固定金利型と変動金利型の2つの金利タイプがあります。ローンを組む際は、経済情勢や金利の変動リスクを考慮してどちらを選ぶか決める必要があるので、それぞれの特徴を把握しておきましょう。

固定金利型

固定金利型は、契約時に設定した金利が完済時まで変わらないのが特徴です。一般的に金利は、好景気のときは上がり不景気のときは下がるので、例えば好景気時に固定金利型でローンを組んでしまうと、高い金利のまま最後まで返済しなければなりません。

また、基本的に変動金利型と比べて金利が高く設定されているので、総返済額が増えてしまう可能性がある点にも注意が必要です。ただし、固定金利型は最後まで金利が一定なので、返済の見通しが立てやすく、計画的に返済を進められる点はメリットといえます。

変動金利型

変動金利型は、その名のとおり経済情勢や市場の動向によって金利が変動するのが特徴です。多くの場合、半年ごとに金利が見直され、不景気になれば金利が下がって利息の負担は軽減されますが、好景気になれば金利が上がって負担が増えてしまいます。

このように利率の変動リスクが常にありますが、一般的に固定金利型よりも金利が低く設定されている点はメリットでしょう。

金利(実質年率)

実質年率とは、借入額の利息に諸経費もプラスして計算した、実質上の金利のことをいいます。

記載されている金利に幅がある場合、審査によって実際に適用される金利が決まります。最低金利でマイカーローンを組めるとは限らないため、最高金利も併せて確認することが大切です。

借入可能額

借入先によって借入可能額も異なるうえ、審査結果によっては、銀行が提示している上限借入額まで借りられない場合もあります。

また、借入額により適用する金利を変えているケースもあるため、希望金額が希望金利で借りられるとは限らない点は注意しましょう。

また、申込み時、すでに同銀行の住宅ローンや教育ローンなどで借入れがある場合は、その時点での借入残高との合計額が上限額となるなど、条件が設けられていることもあります。

すでにほかの借入れがある場合はあらかじめ利用条件を確認しておきましょう。

借入期間

マイカーローンを利用する際は、借入期間を長く設定するほど毎月の返済額は抑えられます。しかし、その分利息の負担が増え、返済総額も高額になってしまいます。

そのため、車に乗りたい年数や利息とのバランスを考慮して、無理なく返済できる期間を設定する必要があります。

審査期間

銀行系マイカーローンの審査期間は銀行ごとに異なるものの、最短即日で審査結果がわかるケースもあります。

本審査の期間を明示していないマイカーローンもあるので、時間に余裕をもって申し込む必要があるでしょう。

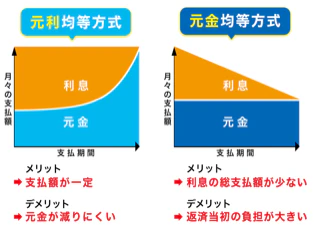

返済方式(元利均等返済・元金均等返済)

ローンの返済方式には、「元利均等返済」と「元金均等返済」の2種類があります。

「元利均等返済」では、利息と元金を合わせた毎月の返済額が一定となります。毎月一定の金額で返済できるため、家計管理は楽になりますが、元金均等返済と比べて返済総額が高くなる点がデメリットです。

一方、「元金均等返済」は毎月の元金が一定で、利息だけが変化していきます。元金の減るスピードが速く、元利均等返済よりも返済総額を抑えられます。ただし、返済開始時は利息が高く、月々の負担が大きい点に注意が必要です。

保証料・返済手数料

保証料とは、保証人を立てる代わりに保証会社へ依頼する際にかかる費用です。銀行系マイカーローンでは保証料不要なケースが多く見られますが、これは保証料に相当する金利を上乗せしているためで、この場合は保証料を別途支払う必要はありません。

保証料の支払いが別途定められている場合は、金額などを確認するようにしましょう。

また、まとまった資金ができた際に借入額の一部を前倒しで返済できる繰上返済は、銀行によっては手数料がかかり、何回も繰上返済をすると手数料もかさんでしまいます。

インターネットで返済する場合は無料としているところもあるため、余計な出費が増えないようこういった点もよく見ておきましょう。

連帯保証人

連帯保証人とは、契約者が返済できなくなった際、代わりに返済義務を負う人物のことをいいます。マイカーローンは保証人不要としているところが多いですが、場合によっては連帯保証人をつけるよう求められることがあります。

例えば、勤続1年未満、自営業・パート勤務などで収入の安定性に不安があると判断された場合や、ローンの申込者が未成年である場合、年収に対して借入希望額が多い場合などです。

連帯保証人をつければ審査に通る見通しは明るくなるので、金融機関から連帯保証人をつけるよう提案されたときは前向きに検討するといいでしょう。

ただし、連帯保証人にも十分な収入が安定的にあることや、信用情報に傷がないことなどが求められます。また、万が一の際には返済義務という重い責任を負わせてしまうことになるので、これらの条件をクリアできる親族に頼むのが一般的です。

もし、身近に連帯保証人を頼める方がいない場合は、連帯保証人を求められることになった原因を自ら解消する必要があります。勤続年数が短い場合には1年経過するまで待つ、借入希望額が高すぎる場合は車のグレードを下げて申込金額を下げるなどの対応が有効でしょう。

マイカーローンの審査に通るか不安な場合は、月々定額で好きな新車に乗れるカーリースの利用も検討してみるといいでしょう。

カーリースはマイカーローンより審査のハードルが低いといわれており、マイカーローンの審査に落ちた方でも利用できている実績があります。

カーリースの「おトクにマイカー 定額カルモくん」では、事前に審査結果を確かめられる「お試し審査」があり、5分ほどの入力で、通常翌営業日には結果がわかります。まずは気軽に試してみましょう。

マイカーローンは金利で決めた?利用者の口コミを紹介

マイカーローンを利用するにあたっては金利以外にもチェックしておきたい項目がありますが、実際にマイカーローンを契約した方は、どの点に注目し、また、利用後どのように感じたのでしょうか。

インターネット調査*で集まった回答から、いくつかご紹介しましょう。

(30代 会社員)

メガバンクでマイカーローンを利用した方からはほかにも、審査が厳しかったとの意見がありました。また、決め手となった理由は「普段から利用している銀行だったから」が最も多く、大手で信頼度がある点からも満足しているとの声が聞かれました。

(30代 会社員)

地方銀行のカーローンを選びました。ネットバンクと比べたうえでこちらを利用することにしたのですが、何度でも繰上返済が無料な点が決め手でした。審査も対応もスムーズだったので満足しています。

地方銀行を利用した方は、別の地方銀行やディーラーローンと迷ったうえで決めた方が多く見られました。金利の低さが利用の決め手になったとの声が多くありましたが、「地元企業だから」「普段利用しているから」「担当者と長い付き合いがあるから」という意見が多かったのも特徴的です。

(50代 会社員)

金利がお得だったので、ネットバンクでマイカーローンを利用して車を購入しました。ネット環境に慣れておく必要はありますが、申し込むプロセスがスムーズでよかったですね。

ネットバンクならではの意見として、使いやすさや手続きの便利さに満足しているとの声が寄せられました。また、審査自体もスムーズで、金利も低く利用できたことも、満足している点として挙げられています。

これらの口コミのように、どの金融機関を利用する場合にも、金利の低さは重要視されています。ただし、メガバンクのマイカーローン利用者の方の話にあるように、審査で苦労する可能性も留意しておきましょう。

また地方銀行の場合、利用対象者は銀行の営業地域に在住・在勤の方に限られている場合があります。対象条件もよく確認しておくことが大切です。

*チャット調査ツール「Sprint」にて、2023年6月2日、13日に金融機関のマイカーローンを利用したことがある方、または利用している方」を対象として行ったインターネット調査を基に、カルモマガジン編集部がまとめています

【マイカーローンの金利別】人気車種の返済総額をシミュレーション

銀行や信用金庫など金融機関のマイカーローンを利用した際の返済額を知るために、ここでは、2022年販売台数1位のトヨタ「ヤリス」のエントリーモデルであるXグレードを例に、金利別の返済シミュレーションを行いましょう。

今回適用するマイカーローンの条件は以下のとおりです。

・車両本体価格:147万円

・借入額:147万円

・金利:1%・3%・5%

・借入期間:5年間

・頭金・ボーナス払い:なし

この条件でマイカーローンを組むと、月々の返済額、返済総額、利息総額はそれぞれいくらになるのでしょうか。

〈金利別・支払いシミュレーション〉

| 金利 | 1% | 3% | 5% |

|---|---|---|---|

| 月々の返済額 | 25,128円 | 26,414円 | 27,741円 |

| 返済総額 | 150万7,669円 | 158万4,839円 | 166万4,443円 |

| 利息総額 | 37,669円 | 11万4,839円 | 19万4,443円 |

※定額カルモくんの「ローンシミュレーター」にて試算

いずれの金利を適用した場合も、月々の支払額は20,000円台という点は共通していますが、利息の総額は大きく異なります。金利1%の場合の利息は37,000円ほどの一方で、3%や5%となると利息だけでも11万円、19万円と負担が大きくなってしまいます。そのため、低金利で組めなければ、利息に悩まされる可能性もあるでしょう。

ヤリスの同グレードに月々22,170円から乗れる方法はこちら

マイカーローンで金利以外にかかるお金は?

マイカーローンを利用すると月々の返済が発生しますが、車の購入や維持にはほかにもさまざまな費用がかかります。

車両本体価格やオプション費用だけでなく、各種税金や保険料、車検代なども考慮してローンを組んだり資金を用意したりする必要があるため、それぞれいくらくらいかかるのか確認しておきましょう。

〈購入にかかる費用〉

●自賠責保険料

●自動車重量税

●自動車税(種別割)・軽自動車税(種別割)

●その他諸費用

〈維持にかかる費用〉

●消耗品の交換費用

●車検費用

●ガソリン代

●駐車場代

●高速道路利用料

購入にかかる費用

車の購入時には、車両本体価格とオプション費用に加えて、自賠責保険料や各種税金、その他の諸費用がかかります。

自賠責保険料

自賠責保険とは、事故時の被害者の救済を目的とした強制保険です。車の使用者は必ず加入しなくてはいけません。保険料は購入時と車検時に支払い、購入時に3年分、車検時に2年分を支払うのが一般的です。

〈自賠責保険料一覧〉

| 車種 | 購入時(36ヵ月分) | 車検時(24ヵ月分) |

|---|---|---|

| 軽自動車 | 23,520円 | 17,540円 |

| 普通自動車 | 23,690円 | 17,650円 |

なお、保険切れを防ぐために、車検よりも1ヵ月間長く加入するケースも多くあります。その場合は、購入時は37ヵ月分、車検時は25ヵ月分の保険料を支払います。

自動車重量税

自動車重量税は、自賠責保険料と同様に購入時と車検時に支払います。車検の有効期間に合わせて、新車登録時は3年分、以降は2年分を納めることとなります。税額は、車の重量ごとに以下のように定められています。

〈自動車重量税一覧〉

| 税金の種類 | 重量 | 新車購入時(3年) | 車検時(2年) |

|---|---|---|---|

| 軽自動車重量税 | 一律 | 9,900円 | 6,600円 |

| 自動車重量税 | 0.5t以下 | 12,300円 | 8,200円 |

| 1t以下 | 24,600円 | 16,400円 | |

| 1.5t以下 | 36,900円 | 24,600円 | |

| 2t以下 | 49,200円 | 32,800円 | |

| 2.5t以下 | 61,500円 | 41,000円 | |

| 3t以下 | 73,800円 | 49,200円 |

※エコカー減税対象車でない場合

自動車税(種別割)・軽自動車税(種別割)

自動車税(種別割)および軽自動車税(種別割)は、毎年4月1日時点の車の所有者に課せられます。軽自動車税(種別割)は車種を問わず一律10,800円ですが、自動車税(種別割)は排気量ごとに金額が異なります。

〈自動車税(種別割)・軽自動車税(種別割)一覧〉

| 排気量 | 税額 |

|---|---|

| 軽自動車 | 10,800円 |

| 1,000cc以下 | 25,000円 |

| 1,000cc超~1,500cc以下 | 30,500円 |

| 1,500cc超~2,000cc以下 | 36,000円 |

| 2,000cc超~2,500cc以下 | 43,500円 |

| 2,500cc超~3,000cc以下 | 50,000円 |

| 3,000cc超~3,500cc以下 | 57,000円 |

| 3,500cc超~4,000cc以下 | 65,500円 |

| 4,000cc超~4,500cc以下 | 75,500円 |

| 4,500cc超~6,000cc以下 | 87,000円 |

| 6,000cc以上 | 11万円 |

その他諸費用

自賠責保険料や各種税金のほかにも、車の購入時にはディーラーや販売店が車庫証明や検査登録などを代行するための諸費用と代行手数料がかかります。

また、自賠責保険ではカバーできない対人や対物補償のために、自動車保険(任意保険)に加入する場合も、別途保険料がかかります。

維持にかかる費用

車に乗り続けるためには車の状態に合わせて消耗品を交換したり、定期的に車検を受けたりする必要があり、それぞれ費用がかかります。

ガソリン代や駐車場代、高速道路利用料なども維持費のひとつです。

消耗品の交換費用

車には各種オイルやバッテリーなどの消耗品が多数あり、使用頻度や劣化状態に合わせて交換が必要となります。おもな消耗品とそれぞれの交換費用の目安は以下のとおりです。

なお、交換費用の目安は、工賃と部品本体の合計額を想定していますが、メンテナンスを行う業者や、使用する部品によって金額は異なります。

〈消耗品の交換費用の目安〉

| 交換する消耗品 | 交換費用の目安 |

|---|---|

| エンジンオイル | 3,000~10,000円程度 |

| ブレーキオイル | 5,000円程度 |

| バッテリー | 10,000〜30,000円程度 |

| ブレーキパッド | 5,000円程度 |

車検費用

車の所有者は、新車登録から3年目と、以降2年ごとに継続車検を受ける必要があります。

車検には法定費用(自賠責保険料・自動車重量税・印紙代)と車検基本料、車の状態に応じた整備費用がかかり、車の種類や状態、車検を受ける業者などによって合計額は変わります。

ここでは、コンパクトカーと軽自動車を例に、継続車検の費用相場を確認してみましょう。

〈車検の費用相場〉

| コンパクトカー (1,500cc以下) |

軽自動車 | ||

|---|---|---|---|

| 法定費用 | 自動車重量税 | 24,600円 | 6,600円 |

| 自賠責保険料 (24ヵ月分) |

17,650円 | 17,540円 | |

| 印紙代 | 1,800〜2,200円 | 1,500〜1,800円 | |

| 車検基本料 | 35,000~10万円程度 | 35,000円程度 | |

| 合計 | 80,000〜15万円程度 | 60,000円程度 | |

車検基本料は車検を受ける業者ごとに異なるため、ここではディーラーの相場価格を例に記載しています。検査結果によっては部品交換や整備も必要となり、さらに費用がかかる可能性もあります。

ガソリン代

車に乗り続けるためにはガソリン代も必要です。2023年6月時点の全国平均のレギュラーガソリン価格は1Lあたり169.3円で、依然として上昇が続いています。ガソリン代は車の燃費性能や使用頻度、走行距離などによっても変動するため、比較的燃費のいい軽自動車やコンパクトカーなら、ガソリン代を抑えやすいでしょう。

駐車場代

自宅に駐車スペースがない場合は、駐車場代も考慮する必要があります。駐車場代は地域や物件などによっても異なりますが、全国の月極駐車場の平均額は10,000円程度となっています。都心に近いほど駐車場代は上がるため、事前に近隣の料金相場を確認しておきましょう。

高速道路利用料

高速道路利用料は、走行した区間や距離によって決まります。例えば首都高速の場合、「料金距離」に応じて基本料金が決まり、ETC車は0.1kmごとの料金距離に応じて10円単位で料金が加算されます。

一方、現金払いの普通車は一部の区間を除いて1,320円となります。

このように、利用する高速道路や、車の種類によっても高速道路利用料は異なります。

維持費もコミコミで金利・頭金・初期費用なしで希望の新車に乗る方法はこちら

マイカーローンの利用時に押さえておきたいポイント

実際にマイカーローンを利用する際は、申込時の必要書類や頭金、審査などについても把握しておく必要があります。また、繰上返済やローンの借換え、車の売却の可否など、返済を始めてから新たに検討する可能性があることに関しても、あらかじめ知っておいたほうがいいでしょう。

こうしたマイカーローンの利用にまつわるさまざまなポイントについて、詳しく解説しましょう。

申込みや契約に必要な書類

申込先によって若干異なりますが、一般的にマイカーローンの申込みや契約の際には、次の書類が必要になります。

・本人確認書類

運転免許証、個人番号カード、パスポート、在留カードなど

・収入を確認できる書類

給与明細書、源泉徴収票、所得証明書(課税証明書)、確定申告書など

・資金の使途を確認できる書類

購入する車の見積書や売買契約書など

このほか、ローンの返済に使う銀行口座の通帳なども必要になります。

頭金の考え方

マイカーローンを利用する際、頭金を入れたほうがいいのか迷う方も少なくないでしょう。

頭金の額は車両本体価格の2~3割程度にするのが一般的といわれていますが、必ず用意しなければいけないわけではありません。頭金を支払うメリットとデメリットを踏まえて、自身の状況に合わせて検討することが大切です。

頭金を入れるメリット

頭金を入れるメリットとして、ローンの借入額を減らせることが挙げられます。借入額を減らせばその分利息の負担も減るので、返済総額を抑えることが可能です。

また、審査では年収と借入額のバランスが重要になるので、借入額を少なくしたほうが審査のハードルを下げられます。頭金を準備できる計画性を評価されて、審査にプラスの影響を与えることも期待できるでしょう。

頭金を入れるデメリット

頭金を入れると、手元の資金が減ってしまうのがデメリットといえます。車の購入時には頭金のほかにも法定費用や登録料などの初期費用が必要になるうえ、購入した後もガソリン代や駐車場代、車検代などの維持費も発生します。

こうした費用の工面に困らないよう、頭金の金額はある程度の余裕を持って決めることが大切です。

審査に落ちたときの対処法

マイカーローンは審査の難度が比較的高いので、思うような結果が得られないこともあります。そのようなときは何が原因だったのかを分析し、必要な対処を行いましょう。

収入に対して借入希望額が多すぎた場合には、頭金を入れたり車のグレードを下げたりして、借入額を減らすことが有効です。

また、過去の支払遅延など信用情報に不安がある場合には、信用情報機関に自身の信用情報の開示請求を行って原因を探ってみるのもひとつの手です。もし、未払いの料金などがあった場合は、すみやかに清算しましょう。

繰上返済の考え方

マイカーローンを契約して返済を始めた後、手元の資金に余裕ができたら、早めに返済したいと思うこともあるでしょう。繰上返済をすると元金を減らすことができるので、その分利息を軽減することができます。

しかし、金融機関によっては繰上返済の際に手数料がかかるので、頻繁に繰上返済をすると手数料の負担のほうが利息より高くなってしまう可能性もあります。

ネットからの手続きなら手数料が無料の場合などもあるので、事前に繰上返済の条件について確認しておくといいでしょう。

マイカーローンを借り換えたいとき

契約中のマイカーローンの金利が高いと感じたら、借換えを検討するのもいいでしょう。例えば、ローンを契約したときよりも現在の収入が増えているという場合には、契約できるローンの選択肢が多くなって、金利の低い商品を選べるかもしれません。

ただし、利息の負担が減れば支払総額を抑えることができる一方、契約中のローンの繰上返済や新たなローンの契約手続きなどで、手数料が発生する可能性もあります。借換えにはそれなりの手間もかかるので、こうした点を考慮しても本当にお得になるのか、しっかり検討することが大切です。

返済中の売却・名義変更

マイカーローンの返済途中に、何らかの理由で車を売却したくなることがあるかもしれません。銀行などのマイカーローンでは通常、車の名義人が自分になっているので、ローンの規約に完済前の売却を禁じる記載がなければ売却は可能といえます。事前に連絡が必要な場合もあるので、忘れず規約を確認しましょう。

ディーラーのローンの場合には状況が異なり、基本的にローン返済中は車の名義人がローン会社になっています。勝手に売却はできないので、ローンを完済してからにしましょう。

途中で返済が難しくなったときの対処法

マイカーローンの返済は長年にわたるので、収入の減少などによって途中で返済が難しくなってしまう可能性もゼロではありません。返済が滞るとメールや電話、書面などで連絡や督促が来て、規定によって遅延損害金が発生します。

場合によっては借入残高の一括返済を求められることもあるので、早めに借入先に連絡をして相談することが大切です。

借換えなどで支払期間を長くして月々の負担を軽減するという方法もありますが、どうしても見通しが立たなければ車の売却も検討する必要があります。

マイカーローンの審査に落ちてしまい、いろいろな対処をしてみたものの、どうしても審査に通ることができない…

そのようなときは、ローン審査に落ちた方でも利用できている実績があるカーリースがおすすめです。

マイカーローンで新車を購入するときの分割払いと同じように、好きな車種に月々定額で乗れるうえ、金利も発生しないので、問題を解決しながら負担の少ないカーライフを実現できます。

審査に通るかどうかは、下のバナーから簡単にチェックが可能です。審査後は担当の専任スタッフが予算に見合った車種やプランの相談にも対応してくれます。

まずは気軽に申し込んでみるといいでしょう。

マイカーローンのような金利や頭金不要で新車に乗る方法

マイカーローンは分割払いで車を購入できる点が魅力ですが、返済とは別に初期費用や維持費を支払わなくてはいけません。そのため、車にかかる費用が家計の負担になることもあるでしょう。

最近では、ローン同様に分割払いで新車に乗れるカーリースに注目が集まっています。

カーリースは初期費用がかからないだけでなく、金利の設定もないため、長期での利用で負担が生じる心配もありません。

ローンよりも費用負担を抑えてマイカーのように車に乗れるカーリースについて、お得に利用できる理由を見ていきましょう。

金利がないから利息の心配が不要

カーローンでは必ず金利がかかるため、適用される金利や返済期間の長さによっては、支払総額が高額になることもあります。一方、カーリースは金銭の貸付けではないため金利がかかりません。マイカーローンのように各社の利率を比較したり、適用金利によって月額が変わったりする心配がないので、希望に合わせて利用できます。

初期費用なしでカーライフが始められる

マイカーローンを利用する際は、購入時に必要な各種税金や保険料、登録諸費用などの初期費用や頭金がかかります。一般的に、初期費用は車両本体価格の10~20%程度といわれているため、ある程度まとまった資金が必要なことに悩むこともあるでしょう。

一方、カーリースは毎月定額の利用料を支払って車に乗るサービスなので、別途頭金や初期費用を用意する必要がありません。貯金などからまとまった費用を用意しなくても、すぐに新車でカーライフを始めることができます。

残価を差し引くからお得

マイカーローンよりも費用を抑えやすい理由のひとつに、カーリースの「残価設定」があります。残価設定とは、リースする車の車両本体価格から残価を差し引く仕組みで、月額料金は残りの車両本体価格を契約月数で割って算出するため、ローンよりも金額の負担が抑えられます。

残価設定ローンと仕組みは似ていますが、残価設定ローンでは残価は最終回に据え置かれる一方、カーリースの場合は残価を差し引くので、同じ車種をローンで購入するよりも、車両本体価格を抑えることができます。

車種やプランによっては、カーリースなら人気車種の新車に月々10,000円台で乗ることも可能です。

維持費もコミコミにできるから家計管理が簡単になる

カーリースの中には、消耗品の交換費用や車検代などの維持費も月額料金に組み込んで定額化できるリース会社もあります。

こうしたプランに加入すれば、消耗品の交換や車検に備えて別途資金を確保しておく必要がありません。車関連の費用の大半を月額料金に一本化できて、家計管理もしやすくなるでしょう。結果的に、月額料金と別に支払うのは、ガソリン代と駐車場代、高速道路利用料程度にすることもできます。

長期契約が可能だからライフプランに合わせやすい

マイカーローンの返済期間は7年や10年といった長期の設定も可能ですが、月々の返済額を抑えるために返済期間を長く設定しすぎると利息が膨らんでしまいます。

一方、金利の概念がないカーリースなら、利息の心配なく契約期間を設定することができます。契約できる期間はリース会社やプランによって異なりますが、中には10年や11年などの長期で契約できるカーリースもあります。家族構成の変化や就職、転職など、ライフプランに合わせて契約期間を選びやすいのもカーリースの魅力です。

審査に通りやすいといわれている

カーリースを利用するには、マイカーローンと同様に審査に通る必要があります。審査基準はリース会社ごとに異なりますが、残価設定で車両本体価格を抑えられるうえ、金利によって上乗せされる利息もない分、ローンよりも審査のハードルが低いといわれています。実際、カーリースの利用者の中には、カーローン審査に落ちた経験がある方もいます。

カーリースを利用できるか知りたい方は、まずは審査に通るか確認できる「お試し審査」を利用してみるといいでしょう。

定額カルモくんのお試し審査は、審査に通過してもキャンセルでき、車種やプランの変更も可能なので、気軽に利用可否を確認することができます。

マイカーローンのように月々定額でカーライフを始められるサービスとは?

近年は利用者の増加とともにさまざまなカーリースサービスが登場していますが、数あるカーリースの中でも「おトクにマイカー 定額カルモくん」は業界最安水準*¹ の月々10,000円台から新車に乗ることができると人気のサービスです。

サービス開始から30万人以上が申し込んだ実績があり、顧客対応満足度は98.9%*² を獲得するなど、充実したサービスが好評の定額カルモくんについて、詳しく見ていきましょう。

*¹ 文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

*² 2019年12月~2021年6月までの定額カルモくんご契約者様504名を対象としたアンケート

契約期間が柔軟に設定できる

定額カルモくんの契約期間は1~11年のあいだなら1年単位で設定できるため、車が必要な期間やライフプランに合わせて利用しやすいのも特徴のひとつです。

同じ車に長く乗って、できるだけ月額料金を安くしたいという方にもおすすめです。

月々15,830円から車検もコミコミにできる

定額カルモくんには、車検代や消耗品の交換費用も月額料金に含めて定額化できるメンテナンスプランがあります。3種類のメンテナンスプランが用意されているため、予算や補償を受けたい項目に合わせて選ぶことが可能です。

車種によっては、メンテナンスプランに加入しても、月々10,000円台で新車に乗ることができます。

また、メンテナンスプランに加入すると、全国30,000店舗を超える指定業者で点検や整備、車検を受けられるため、業者探しに困る心配もありません。

7年以上の契約なら走行距離が無制限になる

カーリースでは、車に走行距離制限が設けられるのが一般的です。毎日運転する方や遠出する機会の多い方の中には、走行距離制限をオーバーしないか不安な方もいるでしょう。

その点、定額カルモくんは7年以上で契約するだけで、車種を問わず走行距離が無制限となります。そのため、制限を気にすることなく快適にカーライフを送ることができるでしょう。

契約満了時に車がもらえる

カーリースは返却を前提としていますが、定額カルモくんで7年以上で契約すると、契約満了時にリース車がもらえるので、契約満了後はマイカーとして自由に使うことができます。

さらに、リース会社への返却が不要となるため、原状回復の手間や費用もかかりません。

オンラインで簡単にお試し審査が受けられる

定額カルモくんでは、オンラインで簡単に受けられる「お試し審査」を利用できます。自宅から好きなタイミングで申し込めて、最短で翌営業日に結果がわかります。最安料金の車種で利用できるか確かめてから、審査通過後に利用できる範囲で車種やプランをじっくり選ぶことも可能です。

お試し審査は5分程度で受けられるので、まずは利用できるか確かめてみてはいかがでしょうか。

マイカーローン検討の際は金利以外の要素も比較することが大切

マイカーローンの利用を検討する際、返済総額を抑えるために金利だけを比較しがちです。しかし、マイカーローンは保証料や手数料、審査の難度や返済中の車の所有権など、金利のほかにも比較すべきポイントが多数あります。そのため、購入後の維持費なども踏まえて、無理のない返済プランを立てられるマイカーローンを選ぶ必要があるでしょう。

マイカーローン利用時には負担が大きくなりがちな初期費用や維持費もコミコミにできるカーリースなら、費用の心配もなく、乗りたい車種に手軽に乗れる可能性があります。

実際の利用方法や料金は、「お試し審査」を利用して、さまざまな車種やプラン、オプションなどの細かなシミュレーションを試してみるといいでしょう。

審査後は担当のマイカーコンシェルジュがつき、予算や希望に見合った車種やプランの提案もしてくれるので、まずは仮の車種で申し込んで、あとからオーダーメイドでプランを組み立てることができます。

※この記事は2023年6月1日月時点の情報で制作しています

よくある質問

- Q1マイカーローンの金利相場は?

A:銀行や信用金庫などの金融機関が提供するマイカーローン、ディーラーの提供するディーラーローンや残価設定ローンなど、提供元によって金利相場は異なり、1~8%まで幅があります。なお、適用金利は審査によって決まることにも注意しましょう。詳しくはこちらをご覧ください。

- Q2マイカーローンの金利によって支払額はどれくらい変わる?

A:トヨタ「ヤリス」のXグレードを例に、借入額147万円、借入期間5年間でシミュレーションすると、月々の支払額は金利1%で25,128円、3%で26,414円、5%で27,741円といずれも20,000円台ですが、返済総額で見ると金利1%で150万7,669円、3%で158万4,839円、5%で166万4,443円と大きく変わってきます。

- Q3金利を気にせず分割払いで新車に乗る方法はある?

A:マイカーローンと同じく分割払いで新車に乗れる方法として、カーリースがあります。金利の概念がないため利息がかかりません。さらに、残価設定で月々の支払額を抑えられたり、頭金やボーナス払いなしで利用できたりと、費用負担を抑えられるメリットが豊富です。「おトクにマイカー 定額カルモくん」のように、月々10,000円台から利用できるサービスもあります。

ディーラーローンと迷って、金利の低さからメガバンクのマイカーローンを利用しました。審査にとても時間がかかりましたが、営業さんがとても丁寧で寄り添ってくれたので、しっかり審査を待つことができました。