個人事業主はカーリースでお得に車を持てる!デメリットや審査対策も解説

更新日:2025.03.05

個人事業主にとってカーリースは、メリットの多い車の持ち方といえます。なぜなら、車を購入した場合に比べて、経費を効果的に計上できることがあるだけでなく、車のメンテナンスや管理も楽にできるからです。しかし、リース会社やプランの選び方によっては、想定外の費用や手間がかかってしまうことも。

そこで、個人事業主がカーリースを利用するメリット・デメリット、審査のコツ、リース会社を選ぶ際の注意点について、ファイナンシャルプランナーの伊藤真二さんの解説と併せてご紹介します。

ファイナンシャルプランナー:伊藤

【この記事のポイント】

✔個人事業主がカーリースを利用するメリットは、経費処理が楽、まとまった資金が不要など

✔カーリースの審査では、車種やプランと収入のバランスや信用情報などがチェックされる

✔個人事業主には、事業用利用も個人利用も気軽に相談できるカーリースがおすすめ

- 個人事業主がカーリースを利用する5つのメリット

- 個人事業主が注意したいカーリースの3つのデメリット

- カーリースと車の購入、経費処理はどう違う?

- 個人事業主が車にかかる費用を経費として計上できるのはどういうとき?

- 個人向けカーリースの審査の基準と対策

- 法人向けカーリースの審査の基準と対策

- 個人事業主がカーリースを利用するには?リース会社選びの注意点

- 気軽に相談できる!個人事業主におすすめのカーリース

- 個人事業主にメリット満載!カーリースで手軽に車を持とう

【こちらも読まれています】

>おすすめのカーリースはここ!大手各社を徹底比較

>カーリースはどこがいいの?

個人事業主がカーリースを利用する5つのメリット

減価償却や家事按分など、車にまつわる諸費用を経費で計上するのは個人事業主にとってはなかなか複雑な作業で、時間的にも負担になってしまいます。

しかし、煩雑な手間なしに車に関する費用を処理できる方法があります。それがカーリースを利用して、営業車を調達する方法です。以下では、個人事業主がカーリースを利用する5つのメリットについてご紹介します。

メリット1. 初期費用がかからない

カーリースの最大のメリットのひとつは、初期費用が不要な場合が多いことです。通常、車を購入する際には高額な初期費用が必要となりますが、カーリースではその心配がありません。特に、資金繰りに悩む個人事業主にとっては大きな魅力となるでしょう。

例えば、新車を購入する場合、車の価格の一部を頭金として支払う必要がありますが、カーリースの場合、初月のリース料金のみで車の利用を開始できます。これにより、手元の資金をほかの事業活動に活用することが可能となります。

メリット2. リース料金を全額経費として計上できる場合が多い

新車を一括購入した場合は減価償却をする必要があり、カーローンで購入した場合は、経費計上できるのは利息のみです。対してカーリースでは多くの場合、毎月支払うリース料金を全額経費計上することが可能です。

この違いは、車を取得するのではなく、料金を支払って利用するというカーリースの仕組みによるものです。カーリースは、減価償却する必要がなく利用料をそのまま経費として計上できるケースが多く、経費処理の手間が減るうえ、節税効果も期待できます。さらに、車が個人事業主の固定資産にならないことで課税対象となる資産を減らすことにもつながります。

なお、カーリースでも、商用車をプライベートと事業で使用しているケースでは、家事按分したうえで事業での利用分を経費計上する必要があることに注意が必要です。

メリット3. 車のメンテナンス費用を一元化して管理できる

〈ファイナンスリースとメンテナンスリースの比較〉*

| ファイナンスリース | メンテナンスリース | |

|---|---|---|

| 車両本体価格 | 〇 | 〇 |

| 自動車税(種別割)/ 軽自動車税(種別割) |

〇 | 〇 |

| 自動車重量税 | 〇(初回のみ) | 〇(契約期間分) |

| 環境性能割 | 〇 | 〇 |

| 新車登録の諸費用 | 〇 | 〇 |

| 自賠責保険 | 〇(初回のみ) | 〇(契約期間分) |

| 任意保険 | △ | △ |

| 点検・整備 | × | 〇 |

| 修理 | × | 〇 |

| 車検 | × | 〇 |

| 消耗品の交換など | × | 〇 |

| 事故時サポート | × | 〇 |

*リース会社やプランにより異なることがあります

事業用での利用がメインの法人や個人事業主向けのカーリースには、「ファイナンスリース」と「メンテナンスリース」という2つの契約タイプがあり、月額料金に含まれる内容が異なります。

ファイナンスリース

ファイナンスリースは、カーリースの基本的な仕組みに即したタイプの契約です。月額料金に含まれるのは、おもに車の車両本体価格と新車新規登録時に必要な各種税金や諸費用程度で、車を維持するうえでの税金やメンテナンス費用は自己負担となることが多い傾向があります。

メンテナンスリース

メンテナンスリースは、ファイナンスリースの月額料金に含まれる項目に加え、車検にかかる点検費用や、オイル交換やタイヤ交換代といった車のメンテナンスに必要な費用、サポート料などを月々のリース料金に含められる契約です。

リース会社によっては、メンテナンスプランとしてオプションの扱いになっているケースもあります。維持費の大半をリース料金に含めることで都度の支払いが発生しないので、車にかかる費用の見通しが立てやすいのが特徴です。

メリット4. 車にまつわる事務処理や手続きなどの手間が省ける

個人事業主であれば、効率的に事業を回していくために事務処理にかける時間や手間をなるべく節約したいものです。

車を購入した場合、税金や車検・法定点検費用、メンテナンス費用の支払いといったように、項目ごとに計上する必要があり、経費管理が煩雑になります。また、購入時にかかる初期費用について経費処理する際の項目もさまざまで、初めての場合などは手間取ることもあるでしょう。

一方、カーリースでメンテナンスリースを契約していれば、これらの費用が月額料金にまとまっていて一括で処理できるため、車の費用にかかる事務処理を減らすことが可能です。また、初期費用がかからないため、初月も月額料金以外に処理しなければならない費用がほとんどありません。

メリット5. 「わ」「れ」ナンバーにならない

レンタカーやカーシェアリングでは、車のナンバーは貸渡用車両の「わ」や「れ」ナンバーとなります。対してカーリースでは、一般ナンバーが適用されるため、リース車であることはわかりません。

個人事業主の場合、所有している車でないことで社会的な信用が揺らいでしまうケースもあることから、リース車だとわからないカーリースではそのようなリスクがなく、安心だといえるでしょう。

ファイナンシャルプランナー:伊藤

車を購入する場合、登録諸費用、各種税金、保険料など、初期費用として車両本体価格の1~2割程度がかかるといわれています。一方、カーリースであれば、定額料金のみで乗り始められることがほとんどです。カーナビやバックモニターなどのオプションを充実させたり、ロゴをつけたりといったことに手元の資金を回せるので、事業を始めたばかりの個人事業主には特におすすめの選択肢といえます。

個人事業主が注意したいカーリースの3つのデメリット

カーリースは個人事業主にとって多くのメリットがありますが、その一方でデメリットも存在します。車を購入した場合と同じように使っていると、想定外の費用や手間がかかって失敗したと感じることもあるでしょう。そこで以下では、個人事業主が知っておきたい、カーリースのおもなデメリットを3つご紹介します。

デメリット1. 車の所有権を持てない

カーリースを利用する場合、車の所有権はリース会社にあり、契約満了時に車を返却する必要があります。そのため、カーリースでは走行距離や車のカスタマイズに制約があるのが一般的です。

例えば、事業で長距離運転の機会が多い場合、走行距離の上限を超えてしまい、超過料金が発生するリスクがあります。また、事業の特性上必要なカスタマイズをした場合、契約満了時に原状回復費用を請求されるケースもあります。

なお、個人向けカーリースの中には、最後に車をもらえるカーリースもあるので、車を頻繁に使いたい、特定のニーズに合わせてカスタマイズしたいという個人事業主の方は、車をもらえるプランの利用も検討してみましょう。

デメリット2. 原則、中途解約ができない

カーリースは、原則として中途解約ができません。なぜなら、契約中にかかる費用の総額をあらかじめ設定した契約月数で割って、リース料金が算出されているからです。

個人事業主の方は特に、事業環境の変化や廃業などの理由で車が不要になることもあるので、中途解約できないことは大きなデメリットと感じるでしょう。もし中途解約が認められた場合でも、高額な中途解約違約金が発生するのが一般的です。

中途解約をする場合、「残りの期間のリース料金を一括で支払う」といった記載が規約にあるカーリースもあります。契約前に、規約をしっかりと確認しておきましょう。

デメリット3. 審査に通らなければ利用できない

カーリースを利用するためには、審査に通過する必要があります。審査では、年収、職種・事業年数、借入状況、信用情報などがチェックされます。特に、個人事業主の場合、収入が安定していなかったり、多額の借入れがあったりして審査に不安を感じることもあるでしょう。

しかし、カーリースは、車の所有権がリース会社にあることや長期契約で月々の支払額を抑えやすいことなどから、カーローンよりも審査のハードルが低いといわれています。不安な場合は、まず料金の安いプランで審査に通るか確かめてみるのもおすすめです。

ファイナンシャルプランナー:伊藤

中途解約違約金が発生するリスクを下げるには、契約期間を慎重に検討して決める必要があります。事業計画や月々の予算に合わせて無理なく契約するために、契約期間の選べる範囲ができるだけ広いカーリース会社でプランを相談するといいでしょう。なお、個人事業主が個人名で契約し、廃業後も車を個人として利用し続ける場合、中途解約の必要はありません。

審査に通るかチェックしてみる

まずは個人向けカーリースを利用できるか、下のバナーから試してみませんか?

個人・法人向け両方の相談が可能な「おトクにマイカー 定額カルモくん」は、サービス開始から30万人以上が申し込んだ人気のカーリースです。下の「お試し審査」なら、審査に通るかどうかを簡単に確かめられ、結果を基に最適なプランの相談も可能です。お気軽にどうぞ。

カーリースと車の購入、経費処理はどう違う?

車を手に入れる方法として、購入とカーリースの2つの選択肢があります。しかし、事業用として車を利用する場合、これらの方法には経費処理の面で大きな違いがあります。カーリースは費用も手間もかからないと先述しましたが、具体的にはどのような点が購入した場合と異なるのでしょうか。以下で詳しく見てみましょう。

カーリースの経費処理

〈カーリース利用の場合に支払う費用と経費処理〉

| 初期費用 | 一般的に不要 ※かかった場合は項目ごとに経費処理を行う |

|---|---|

| 月額料金 | リース料金として、全額経費計上できる* |

| 維持費 | ガソリン代、駐車場代、洗車代など、 リース料金に含まれない費用について 項目ごとに経費処理を行う |

*税務上、経費として認められた場合

登録諸費用や税金といった初期費用が、カーリースではかからないことがほとんどです。また、毎年の税金や車検の法定費用などの維持費に関しても、リース料金に含まれているのが一般的。さらに、プランによっては車検代やメンテナンス費用もリース料金に含められます。経費として認められれば、すべてリース料金として経費処理を行うだけで済みます。

そのため、リース料金以外に項目ごとの経費処理が必要なのは、ガソリン代や駐車場代、洗車代、自動車保険(任意保険)料くらいといえます。

ローン購入の経費処理

〈ローン購入の場合に支払う費用と経費処理〉

| 初期費用 | 項目ごとに経費処理を行う |

|---|---|

| 月々の返済額 | 利息のみ経費計上できる |

| 維持費 | 各種税金、自動車保険料、車検・メンテナンス費用、 ガソリン代、駐車場代、洗車代など、 項目ごとに経費処理を行う |

カーローンで車を購入すると、経費計上できるのは利息のみで、借入金については経費計上できません。

また、車を購入した場合、初期費用や維持費は経費として計上できます。具体的には、「租税公課」としての自動車税(種別割)や自動車重量税、「保険料」としての自賠責保険料や自動車保険(任意保険)料、「車両費」としてのガソリン代や洗車代、車検代などが挙げられます。

これらの経費は、一つひとつ明細や領収書を控えておき、項目ごとに計上する必要があるため、手間と時間がかかります。

現金一括購入の経費処理

〈現金一括購入の場合に支払う費用と経費処理〉

| 初期費用 | 項目ごとに経費処理を行う |

|---|---|

| 車両本体価格 | 車の耐用年数に応じて数年かけて減価償却を行う |

| 維持費 | 各種税金、自動車保険料、車検・メンテナンス費用、 ガソリン代、駐車場代、洗車代など、 項目ごとに経費処理を行う |

現金一括購入の場合も、初期費用と維持費の処理に関しては、先のローン購入と同様です。しかし、支払った車両本体価格分の経費処理には注意が必要です。

個人事業主の経費処理では、購入金額が10万円以上で一定期間以上使えるものは「固定資産」としてカウントされます。固定資産は時間の経過とともに価値が減少していくため、購入金額を耐用年数で分割した金額を、年ごとに経費計上する「減価償却」を行う必要があります。

車は固定資産にあたることから、経費処理は複数年にわたって計上していくことが前提となっています。

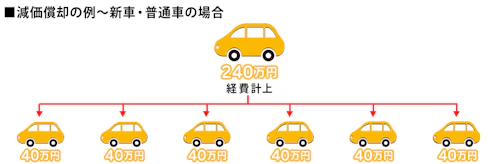

例えば、耐用年数が6年の車を240万円で購入した場合、240万円全額を購入した年に経費として計上することはできず、40万円ずつ6年かけて経費に計上していくことになります。

なお、車の耐用年数は新車か中古車か、さらには車のタイプによっても変わるため、減価償却費の計上額は購入する車によって異なります。減価償却の算出元となる耐用年数は法律で定められており、新車の場合、普通自動車で6年(72ヵ月)、軽自動車では4年(48ヵ月)です。

ファイナンシャルプランナー:伊藤

カーリースは、初期費用がかからず、購入に比べて経費処理を楽にできるのが特徴です。リース料金には、各種税金や自賠責保険料など、細々とした費用が含まれています。それらを個別に支出管理する必要がなく、リース料金として経費計上するだけで済む*ので、経費処理の時間や手間を大幅に削減できるでしょう。なお、ガソリン代や駐車場代など、リース料金に含まれない項目の経費処理は、購入した場合と同様になります。

*税務上認められている場合

個人事業主が車にかかる費用を経費として計上できるのはどういうとき?

個人事業主として車を利用する際、必ずしも全て経費として計上できるというわけではありません。利用シーンに応じて、対応しているカーリースも異なります。一般的には、以下のとおり事業に関連する車の利用分のみが経費として認められます。

| 利用シーン | 経費処理 | 対応カーリース |

|---|---|---|

| 個人利用 | 経費計上できない | 個人向けカーリース |

| 事業用利用 | 経費として計上できる* | 個人・法人向けカーリース |

| 個人と事業両方での利用 | 事業で利用する分のみ、経費として計上できる* | 個人・法人向けカーリース |

*税務上、経費として認められた場合

個人事業主の場合、週末などにプライベートの用事で車を利用することもあるでしょう。車にかかった費用のうち、仕事で利用した分については経費計上が可能ですが、プライベートで使用した分については経費として計上することができません。

そのため、車関連の費用を仕事に利用した分とプライベートで使用した分に分ける必要があります。

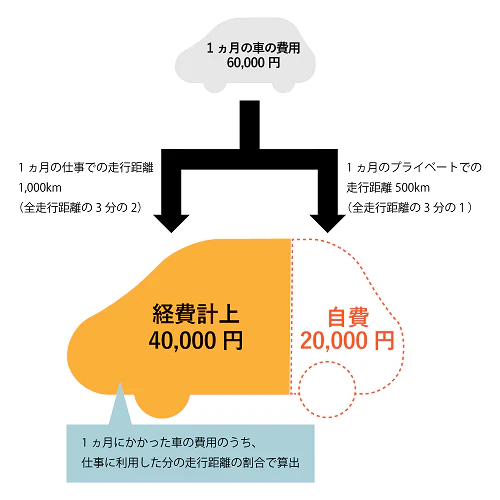

このとき用いられる方法が、合理的な基準で商用利用とプライベート利用を区分する「家事按分」です。家事按分を適用して経費を計上すれば、総額のうち事業用として利用した分が経費として認められるようになります。

多くの場合、車の家事按分は走行距離や利用日数に基づいて行われます。例として、上の図に示した走行距離を基に家事按分するケースを見てみましょう。

1ヵ月間に減価償却費やガソリン代などにかかった車の費用が60,000円で、仕事での走行距離が1,000km、プライベートでの走行距離が500kmだとします。このとき、1ヵ月の走行距離のうちの3分の2が仕事での使用なので、60,000円のうちの3分の2にあたる40,000円を経費として計上することができます。

ファイナンシャルプランナー:伊藤

個人事業主が自宅を事務所にしている場合、光熱費や通信費なども、使用時間の割合や床面積を基準に家事按分することで、経費として計上可能です。ただし、税務署から質問された際にきちんと説明できるように、按分比率の根拠を明確にしておきましょう。状況によることも多いので、担当の税理士や所轄の税務署に確認をとっておくと安心です。

個人向けカーリースの審査の基準と対策

個人事業主としてカーリースを利用する際、選択するカーリースのタイプによって審査の基準や内容が異なります。具体的には、個人名義で自家用車として車を使う場合や、プライベートと事業での兼用を考えている場合は「個人向けカーリース」を選択します。一方、法人名義や屋号付きの口座での契約を考えている場合は「法人向けカーリース」を選択することになります。

以下では、個人向けカーリースの審査で重要視されるポイントと、審査に通過するためのコツについて詳しく解説します。

個人事業主が審査で見られるポイント

個人事業主がカーリースの審査を受ける際、以下の4つのポイントが特に重視されます。

1. 年収

審査では、安定した収入があるかどうかが確認されます。年収200万円以上が目安とされていますが、個人事業主の場合、過去3年分の所得の平均がチェックされることもあります。

2. 職種・事業年数

個人事業主は、正社員と比べて収入が不安定とみなされ、審査で不利になる場合があります。しかし、収入が安定している職種、例えば弁護士や医師などは、審査で有利に働くことが期待できるでしょう。事業を続けている年数も考慮され、3年以上が望ましいとされています。

3. 信用情報

過去の金融事故、例えば自己破産や任意整理、支払いの滞納などは、信用情報機関に記録されます。これらの記録がある場合、審査通過が難しい可能性が高いでしょう。また、クレジットカードの支払い忘れや携帯電話の料金滞納も、審査に影響するケースがあるため注意が必要です。

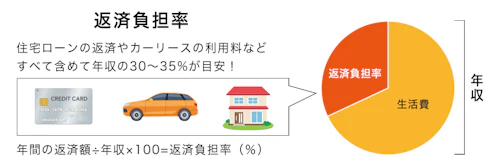

4. 借入状況

カーリースの審査では、返済能力を確認するために「返済負担率」という指標が用いられます。これは、年収に占める年間の返済総額の割合を示すもので、30~35%程度までが目安とされています。個人事業主の場合、過去3年分の所得の平均に対する返済総額の割合が3割程度に収まっているかをひとつの基準にするといいでしょう。

個人事業主が審査を通過するためのコツ

収益が高くなかったり、多額の借入れがあったりすることで、審査に不安を感じる個人事業主の方も少なくありません。しかし、審査で見られるポイントを知って対策を講じれば、審査に通る可能性は高まります。以下では、具体的にどのようなことができるか、3つご紹介します。

収入に見合う車種やプランを選ぶ

カーリースの審査では、先に述べたように返済負担率がチェックされるため、申込者の収入とプランのバランスが重要です。高額な車種やプランを選ぶと、返済負担率が上昇し、審査が厳しくなる可能性が高まります。そのため、自身の収入に合わせて適切な車種やプランを選ぶことが、審査をスムーズに進めるための鍵となります。

連帯保証人を立てる

個人事業主がカーリースの審査を受ける際は、連帯保証人を立てることで審査通過の可能性を高められるケースがあります。連帯保証人は、経済的に安定している配偶者や親に頼むのが一般的です。事業を始めたばかりで収入が安定しない場合や借入れが多い場合などは、連帯保証人を立てることで信用力が高いと判断される可能性があります。

信用情報を確認しておく

信用情報はカーリースの審査に大きく影響します。そのため、特に事業資金の調達のための借入れがある個人事業主の場合、自身の信用情報を確認しておくと安心です。信用情報機関に情報開示請求を行い、現在の借入状況や過去の支払い遅延、債務整理などの記録を把握しましょう。金融事故の記録がある場合、その記録は完済から5~7年間保管され、その期間内の審査通過は難しいといえます。

ファイナンシャルプランナー:伊藤

事務用品の購入や交通費、通信費など、事業に関連する費用を正しく計上すれば、課税所得を抑えられます。しかし、経費が多すぎて所得が低く見えると、カーリースの審査で不利となるケースもあるでしょう。日頃から収入と経費のバランスを保ち、しっかりと収支管理をしておくことが大切です。

法人向けカーリースの審査の基準と対策

法人向けのカーリースは、短いものでも一般的に3年ほどの契約となるサービスが多めです。審査では、会社としてカーリースの料金を支払い続けられるか、事業の継続性なども含めてチェックされます。そのため、個人向けサービスと比較して審査が厳しくなる傾向があります。

法人向けカーリースの審査で見られるポイント

審査でチェックされる項目には、一般的に次のようなものがあるといわれています。

1. 資本金と売上高

資本金と売上高は、法人向けカーリースの審査での重要な指標です。資本金が多いと事業の信用度が高まるとされますが、少なくても収益性や成長性が確認できれば審査通過の可能性は十分にあります。一方、売上高は資金繰りの健全性を示す材料として重視されます。特に、赤字が続くような場合は、審査で不利となる可能性が高まります。

2. 経営状況

審査の中でも重要なポイントになるのが経営状況で、過去3年分の決算書などの提出を求められる場合があります。赤字経営が続いていたり、直近の決算の状況が良くなかったりすると、審査では不利になりやすいです。

3. 事業の継続年数

審査では事業の継続年数もチェックポイントになります。そのため、スタートアップ企業の場合には、直近の決算が黒字であっても慎重に審査が行われる傾向があるといわれています。

4. 事業内容

事業内容も審査の対象となります。審査の際に不利になりやすいといわれているのは、水商売や風俗営業、パチンコ店経営などの娯楽産業です。また、反社会的勢力組織に関わる企業は審査の対象にならず、利用できません。

5. 債務残高・債務整理歴

黒字か赤字かにかかわらず、利益や資産に対して債務残高が多すぎると審査ではネックになります。加えて個人事業主の場合には、過去の債務整理歴が問題になる場合もあります。クレジットカードの支払いや住宅ローンの返済で延滞を繰り返しているなど、個人事業主本人がいわゆる信用情報機関の「ブラックリスト」に掲載されている場合も、審査通過が厳しくなるでしょう。

法人向けカーリースの審査に通るための対策

法人向けカーリースの審査は、個人向けカーリースよりも厳しめといわれています。しかし、適切な対策を講じることで、審査通過の可能性を高められます。以下では、法人向けカーリースの審査を通過するための具体的な対策を3つご紹介します。

経営者の信用情報を確認しておく

法人向けカーリースの審査では、経営者の信用情報がチェックされることがあります。個人再生や任意整理などの金融事故の記録があると、審査通過が難しくなります。クレジットカードや携帯電話端末料金の支払い遅延・未払いも信用情報に記録されるため注意が必要です。経営状況が安定していても、経営者の信用に問題があると審査に不利となる可能性があるので、事前に確認しておきましょう。

債務をできるだけ減らす

債務の額や状態は、カーリースの審査において重要な要素となります。事業の利益に比べて債務が多ければ、審査に通りにくいといえるでしょう。特に、経営者が個人的に持つ負債やクレジットカードのリボ払いなどは、審査において良い印象を与えません。仕入れや取引での未払い金も同様に注意が必要です。そのため、審査前にこれらの債務をできるだけ減少させ、健全な経営状態を保つことが推奨されます。

虚偽なく申告する

審査の際は、事業年数や売上高など、正確な情報を申告しましょう。資本金や売上高などの情報を水増しして偽って申告した場合、会社の信用を大きく損なうだけでなく、将来的にも審査通過が難しくなってしまいます。また、意図的ではなくても、内容に不備や誤りがあると信頼性が低いとみなされる可能性があります。必要書類の記載内容はしっかりと確認し、虚偽のない情報提供を心掛けましょう。

ファイナンシャルプランナー:伊藤

法人向けカーリースでは事業が審査対象となるため、会社の規模や資本金、収益の安定性などが審査に影響してきます。決算書や確定申告書など、提出を求められる書類も個人向けカーリースよりも多くなりがちです。個人事業主の方は、車の使い方や契約方法と併せて、審査の準備にかかる時間や労力なども考慮して、より自分に合うサービスを選ぶといいでしょう。

定額カルモくんは、個人向けのサービスと法人窓口の両方をご用意しています。法人向けと個人向けのどちらに申し込めばいいのか悩んだときでも、状況を伺ったうえで、最適な方法をご提案しますので、まずはお気軽にお問い合わせください。

個人事業主がカーリースを利用するには?リース会社選びの注意点

個人事業主がカーリースを利用する場合、事業用途に合った車種を取り扱っているかなど、プライベートのみで使用する場合とは異なる点も意識してリース会社を選ぶ必要があります。また、法人とは違う注意点もあります。

リース会社選びで失敗しないためにも、次の点に注意して事業に合ったサービスを探しましょう。

法人向けと個人向けの両方のサービスがあるか

カーリースは、個人用と事業用で利用できるサービスが異なります。個人事業主が仕事用の車を利用する場合は、一般的には法人・個人事業主向けのサービスになります。

法人・個人事業主向けのカーリースでは商用車の取扱いがあるなど、事業で利用するうえで便利なサービスや契約内容が豊富ですが、法人名義の口座を持っていないと申し込めないケースがほとんどです。

そのため、個人名義の口座しか持っていない個人事業主の方は、個人向けと法人向けの両方を用意しているリース会社を選んでおくと、口座の名義を気にすることなく、状況に合わせた利用が可能になります。

商用車の取扱いがあるか

事業内容によっては、大型バンやトラックなどの商用車が必要な場合もあるでしょう。取扱車種はリース会社によって異なるため、事業に使用したい車を扱っているか、事前に確認しておくことが大切です。

国産全車種に対応しているような取扱車種が豊富なカーリースであれば、希望の車を手配しやすいでしょう。

なお、オプションやロゴの装飾など、事業用にカスタマイズ可能かどうかも確認しておくことが大切です。また、事業の関係でどうしても間に合わせなければならない納期がある場合には、中古車リースも視野に入れて検討してみましょう。

商用利用のためのメンテナンスサービスが充実しているか

個人事業主の方が事業に使用する車は、プライベートで使用する車以上にメンテナンスをしっかりと行い、安全性を保っておく必要があります。そのため、定額料金内でどのようなメンテナンスをどのくらい受けられるのかを確認しておきましょう。

メンテナンスサービスが充実しているカーリースなら、月額料金にまとめられるメンテナンス項目も増えるため、その都度経費処理を行う手間もありません。

また、個人事業主では車の管理も自身で行わなければならないため、指定の整備工場数も重要なポイントとなります。指定の整備工場が多ければ、最寄りの整備工場で仕事の合間にメンテナンスを受けられるほか、出先で車のメンテナンスを行ったり、故障時にもすぐ対応できたりと便利です。

ファイナンシャルプランナー:伊藤

事業で利用する場合、走行距離制限にも注意しましょう。カーリースでは、走行距離の上限が月間1,000km程度に設定されるのが一般的です。通常の利用では、月間走行距離の平均は560km程度*なので、それほど気にする必要はありません。しかし、個人事業主の場合、用途や利用頻度によっては走行距離の上限を超えて、契約満了時に超過料金を請求されるケースもあります。そのため、事業に合わせた走行距離を設定できるかどうかのチェックも大切です。

*ソニー損害保険会社「2023年 全国カーライフ実態調査」(車を所有し月1回以上車を運転する18~59歳の男女を対象として2023年6月23〜26日に行ったインターネット調査)より

気軽に相談できる!個人事業主におすすめのカーリース

自分の状況に合うリース会社や料金プランがわからない、事業でもプライベートでも使える車を選ぶのが難しいなど、個人事業主がカーリースを利用する際には考慮すべき点が多いといえます。そのため、相談しやすいサポート体制が整っているか、ニーズに合ったプランを選びやすいかもリース会社選びでは重要です。

そこでおすすめなのが、定額カルモくんです。その理由を詳しくご紹介しましょう。

個人利用も法人利用も安心して相談しやすい

定額カルモくんは、個人向け・法人向けどちらの利用でも無料相談が可能です。専門知識豊富なマイカーコンシェルジュが、予算や事業内容に応じてぴったりのプランを提案しています。「丁寧に質問に答えてくれた」「迅速に対応してもらえた」など、顧客対応満足度98.9%*の評価を得ており、安心して相談しやすいでしょう。

また、事業用での利用の際は、社名やロゴ入りステッカーを貼っての納車も相談できます。契約満了時に原状回復を求められることもないので、ステッカーを貼ったまま車を返却でき、大変便利です。

〈定額カルモくんを通して利用している個人事業主の方の声〉

東京都在住のNさん/ホンダ「N BOX」をご契約

車はおもに仕事で利用するので、月額料金をそのまま経費として計上できるというのが、カーリースを選んだ一番の理由です。定額カルモくんは選べる車種が多くて、価格帯も予算内に収まる安さだったことが決め手になりました。

仕事で昼夜を問わず毎日運転していることもあって、安全性能搭載車にこだわって選びました。信号待ちなどで目をつむって目を休めることがあるのですが、前の車が発進すると知らせてくれるのはとてもありがたいです。

埼玉県在住のTさん/ホンダ「N BOX」をご契約

在宅勤務がおもですが、コワーキングスペースに車で行くこともあるので、月額料金のうち、仕事で使用した分を経費計上しています。

定額カルモくんを選んだのは、ほかの会社もいろいろと見て比べた結果、ホームページが見やすく安心感があったからです。

税金や車検はやっぱり負担になるので、カーリースだと車検代もメンテナンス費用も全部コミコミなので助かっています。今の仕事の契約満了後もカーリースを継続しようと思っています。

*2019年12月~2021年6月までの定額カルモくんご契約者様504名を対象としたアンケート

個人利用なら業界最安水準*⁴ !コスパが良いと評判

個人利用での契約であれば、業界最安水準*⁴の月々14,140円から利用できます。また、国産メーカーの全車種から選べる、契約年数を1~11年から選べる、7年以上の契約で走行距離の制限なく利用できる、メンテナンスプラン加入で契約満了時の原状回復費用をカバーできる、最後に車をもらえるオプションがあるなど、プランの選択肢が豊富な点も大きな魅力です。

このようなサービス内容により、定額カルモくんは利用者からも専門家からもコスパが良いと高い評価を獲得しています*¹*²*³。

*¹*²*³【出典】調査方法:インターネット調査■調査期間:2022年12月15日(木)~12月19日(月)■調査概要:「カーリース」10サイトを対象にしたサイト比較イメージ調査■調査対象:男女、18-69 歳、全国、*¹ファイナンシャルプランナー107s、*²カーリース利用経験者 231s、*³カーディーラー勤務者100s■調査実施:株式会社ドゥ・ハウス■比較対象企業:「カーリース」でのGoogle検索 検索上位10社(2022年12月13日15時時点) ※個人向けカーリースのみ ※記事、広告、まとめサイトを除く

*⁴ 文末の制作日における調査結果に基づく。調査概要はコンテンツポリシー参照

まずは個人でお得に利用できるか、簡単チェック!

まずは個人利用でお得に車を持てるか、審査を試してみませんか。

下の「お試し審査」なら、通過後、予算や希望に合わせて相談しながら車種やプランをじっくり決められます。オンラインから5分程度の入力で完了し、審査結果は最短即日で届きます。契約前であればキャンセルも可能。審査に不安のある個人事業主の方は、安い車種で試してみるのがおすすめです。お気軽にどうぞ。

※審査に通っても必ず契約する必要はありません

個人事業主にメリット満載!カーリースで手軽に車を持とう

カーリースは毎月のリース料金を全額経費として計上できることが多いため、個人事業主の方が利用すると節税効果が期待できます。また、税金やメンテナンスに関わる費用や事務処理を一元化して手間を減らせるなど、さまざまなメリットもあるサービスです。

さらに定額カルモくんなら、一般的なカーリースのメリットはもちろん、国産の全車種から車を選べたり、お試し審査でカーリースを利用できるかどうかをあらかじめ確認できたりと、個人事業主の方にもおすすめのサービスが充実しています。詳しいプランやサービス内容については、以下より気軽にお問い合わせください。

※この記事は2023年9月1日時点の情報で制作しています

あなたにおすすめの記事

【2024年】個人向けカーリース5社を比較!メリット・デメリットや選び方も解説

よくある質問

- Q1個人事業主がカーリースを利用するメリットは?

A:個人事業主がカーリースを利用する最大のメリットは、リース料金を全額経費として計上できることが多く、節税効果が期待できる点です。それ以外にも、税金やメンテナンス費用の支払いを一元化できることで経費計上の手間も減らせるなど、業務の合理化や効率化にもつながります。

- Q2個人事業主が車の維持費を経費で処理するときの注意点は?

A:所有する車を仕事とプライベートで兼用しているケースでは、プライベートでの使用分については経費計上することができません。家事按分により、仕事に使用した分の経費のみを計上する必要があります。

- Q3定額カルモくんが個人事業主におすすめなのはなぜ?

A:国産全メーカーの全車種から好きな車を選ぶことができるほか、メンテナンスプラン加入で原状回復費用をカバーできたり、お試し審査であらかじめ審査に通るかどうかをチェックできたりと、個人事業主にうれしいサービスが豊富にそろっているためです。

車を持つと、生活が便利になるだけでなく事業の幅も広がります。購入やカーリースなどから、自分の生活や事業に合った選択をすることで、経済的な負担を最小限に抑えられます。具体的な数字や事例を交えながら、個人事業主がカーリースを利用する場合のメリット・デメリットや経費計上の仕方などについて、詳しく見ていきましょう。